Beruflich Dokumente

Kultur Dokumente

Monografia

Hochgeladen von

Luis QuintanaOriginalbeschreibung:

Copyright

Verfügbare Formate

Dieses Dokument teilen

Dokument teilen oder einbetten

Stufen Sie dieses Dokument als nützlich ein?

Sind diese Inhalte unangemessen?

Dieses Dokument meldenCopyright:

Verfügbare Formate

Monografia

Hochgeladen von

Luis QuintanaCopyright:

Verfügbare Formate

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

LEY DE PROMOCION DE LA INVERSION EN LA AMAZONIA Y LA APLICACIN DEL IGV

1 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

Ao de la Inversin para el Desarrollo Rural y la Seguridad Alimentaria

DE CON TA

IA D B IL

AD

C IU D A D U N IV E R S IT A R IA T E L F . 2 4 8 1 5 2 A N E X O S : 1 2 7 -1 2 8 E L TA M B O - H U A N C AY O

LEY DE PROMOCION DE LA INVERSION EN LA AMAZONIA Y LA APLICACIN DEL IGV

CTEDRA CATEDRTICO ALUMNOS

: TRIBUTACION II : Mg.DAVID COTERA AVELLANEDA : DE LA CRUZ BARZOLA SILVIA FERNANDEZ HUAMAN JHONSON INGA DAMIAN MILLER MENDOZA ORELLANA MARILIA QUINTANA MAYTA PERCY ROJAS QUISPE ROGER TAIPE AYALA ANA ROSA

2 TRIBUTACION II

FA C U LT

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

SEMESTRE

: VI HYO-PER

2013

DEDICATORIA :

El trabajo monogrfico est dedicado a nuestros padres; por brindarnos la oportunidad de estudiar una carrera profesional, en la cual nos sentimos realizados cada da ms. A Dios, ya que gracias a l tenemos la oportunidad de ser mejores personas y profesionales. A nuestros profesores quienes son nuestros guas en el aprendizaje, dndonos los conocimientos para nuestro buen desenvolvimiento en nuestra carrera y de esta manera construir un pas mejor. 3 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

LOS AUTORES

INTRODUCCIN

Es Preocupacin del estado peruano el desarrollo sostenible , sustentable e integral de la Amazona, por ser una zona de alto riesgo, y una de las ms vulnerables en el pas. Es el estado el encargado de establecer las condiciones para la inversin pblica y la promocin de la inversin privada. El Estado fomenta el desarrollo sostenible de la Amazona con una legislacin orientada a promover la conservacin de la diversidad biolgica y de las reas naturales protegidas. El Estado Peruano cumple un rol de promocin de la inversin privada, mediante la ejecucin de obras de inversin pblica y el otorgamiento al sector privado de concesiones de obras de infraestructura vial, portuaria, turstica y de energa; as como el desarrollo de las actividades forestal y acucola en la Amazona de acuerdo a la legislacin vigente, respetando los derechos reales de las comunidades campesinas y nativas. Es as que a fines del ao 1998, el congreso de la republica promulga la ley 27037, ley de la promocin de la inversin en la amazonia, amparado en los artculos 68 y 69 de la constitucin poltica del Per. Desde entonces la ley 27037 ha sufrido una serie de modificatorias, restricciones, etc., que lejos de promover la inversin, redujeron los beneficios que se tena originalmente. El impuesto general a las ventas, como uno de los principales tributos que afectan a la recaudacin tributaria, tiene un tratamiento especial en la amazonia, contemplado en el artculo 13 de la presente ley, y que trataremos a fondo en este trabajo de investigacin, con el fin de aportar nuevos conocimientos, que sean de utilidad en la mejora de la aplicacin de la ley. La adecuada aplicacin de la ley en mencin tendr como consecuencia el crecimiento econmico, fortalecimiento de la competitividad, la estabilizacin econmica y el mejoramiento de la calidad de vida en general. Es decir que va haber beneficios econmicos y tributarios, las empresas que se constituyan van a generar empleo, tecnologa y desarrollo en la amazonia.

4 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

TEORIA

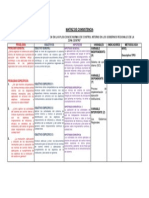

ANLISIS DE LOS EFECTOS DE LA LEY DE PROMOCIN DE LA AMAZONIA I.RESUMEN

La Ley en mencin se cre con la finalidad de promover el desarrollo sostenible e integral de la Amazona, estableciendo las condiciones para la inversin pblica y la promocin de la inversin privada. Sin embargo, luego de explorar los referentes empricos y contrastar algunas variables, vemos que casi en nada ha contribuido al desarrollo de la Regin Hunuco, los indicadores econmicos y sociales a nivel Amazona y de la Regin Hunuco indican un leve y a la vez rezagado desarrollo. En ese sentido, del estudio realizado hemos llegado a las siguientes consideraciones: Las mltiples exoneraciones ha debilitado la eficiencia del sistema tributario nacional a esto se agrega los bajos niveles de presin tributaria, fraccionamientos o amnistas y con una propensin creciente de la informalidad. Ha generado una disminucin en la recaudacin potencial y ha complicado la estructura tributaria. As como increment el costo y la dificultad para la administracin tributaria. Al Estado las exoneraciones, solo en la amazonia, le ha costado alrededor de 925.83 Millones de Soles, que representa el 0.43% del PBI. Hemos experimentado una baja significativa en la recaudacin, por efectos de los gastos tributarios (exoneraciones) y hemos pasado de 14% del PBI en 1997 a 12.3% del PBI en el 2000, luego de 2 aos de entrado en vigencia la Ley 27037. Segn la Ley del equilibrio financiero del presupuesto pblico para el ao 2006, los gastos tributarios se han estimado en 3,981.93 Millones de Nuevos Soles. Segn el ltimo censo nacional, Hunuco experimenta un 72.0% de al menos una Necedad Bsica Insatisfecha. Asimismo ocupamos la tercera posicin de regiones ms pobres del Per (77.6%). Con estos resultados, se concluye que la Ley 27037, no ha contribuido su objetivo primordial que es el desarrollo de la regin. Por el contrario ha generado el lucro incesante de algunos comerciantes, ha fortalecido el contrabando de combustibles, la evasin del IGV e ISC, entre otros factores que es necesario corregir.

II. MARCO TRIBUTARIAS

CONCEPTUAL

DE

LAS

EXONERACIONES

Las exoneraciones tributarias es una prctica usual en la poltica econmica de muchos pases, no obstante el trmino empleado para hacer referencia a los distintos beneficios tributarios es el de Gasto Tributario. En efecto, de acuerdo con la prctica internacional, los gastos tributarios pueden ser definidos como aquellas decisiones de poltica fiscal que, a travs de diversas modalidades (exenciones y bonificaciones, tratamientos diferenciados o preferenciales, incentivos fiscales, entre otros) permiten 5 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU emplear la tributacin como una variable de poltica fiscal dirigida a alcanzar determinados objetivos macroeconmicos, y representan una prdida de recursos presupuestarios, en tanto el Estado renuncia a la captacin de esos ingresos para promover el cumplimiento de dichos objetivos. Chile define a los gastos tributarios como un determinado tratamiento tributario en la medida en que se desvi del tratamiento tributario normal y que con ello se favorezca, promueva o estimule a un sector o agente de la economa, generalmente estos gastos tributarios estn orientados a impuestos como el IVA y el Impuesto a la Renta. En el caso del Per, lo podemos definir cmo todo tipo de tratamiento preferencial y diferenciado que representa una desviacin del sistema tributario base (Benchmarks); es decir, se designa al monto de ingresos que el fisco deja de percibir al otorgar un tratamiento impositivo que se aparta del establecido con carcter general en la legislacin tributaria. Por lo tanto, el Gasto Tributario corresponde a aquella recaudacin que el fisco deja de obtener por la existencia de tratamientos tributarios especiales tales como franquicias, exenciones, crditos tributarios, y otros, en el sistema impositivo, atendiendo a un objetivo superior de poltica econmica o social. Generalmente, los objetivos por los cuales se otorgan los gastos tributarios son: Atraer inversin, nueva tecnologa o generar empleo. Fomentar el desarrollo de determinadas industrias consideradas estratgicas por el Estado. No perder competitividad, en trminos de la capacidad de atraer inversiones, dado el uso por pases vecinos. Diversificar la estructura econmica, la cual puede ser especialmente importante en pases ms expuestos a la volatilidad de los precios de los commodities. Entrenar y desarrollar el capital humano. Fomentar el desarrollo de reas geogrficas deprimidas o que presentan desventajas de infraestructura o atencin del Estado. Sustituir gastos explcitos del gobierno. El uso de los gastos tributarios en el mundo son considerables, por ejemplo en los pases asiticos se ha proliferado exoneraciones a varios sectores, est situacin se extiende tambin hacia algunos pases de Amrica Latina. NUMERO DE BENEFICIOS TRIBUTARIOS POR SECTOR BENEFICIADO A pesar de las bondades que traen las exoneraciones tributarias, como son la inversin y el desarrollo socioeconmico, se debe sealar que estos gastos tributarios tienden a: Generar menor recaudacin potencial, Complicar la estructura tributaria. Incrementar el costo y la dificultad para la administracin tributaria. Distorsionar la asignacin de recursos y puede llevar a postergar inversiones en principio ms rentables. Restar transparencia a la poltica fiscal y presupuestaria. Los gastos tributarios tienden a estar ocultos y ser menos escrutables que los gastos directos. Al estar ocultos pueden generar una superposicin de esfuerzos con los gastos debidamente presupuestados. Dependiendo de la forma en que se otorguen, pueden ser una fuente de corrupcin. A pesar de que muchos gastos tributarios pueden no tener una justificacin econmicamente slida, una vez que han sido otorgados es bastante complicado para el gobierno eliminarlos debido a los grupos de presin y el costo poltico. Bajo este contexto los gastos tributarios que en teora servira para incentivar la demanda que empez a decaer en el ao 1997, no dieron resultados favorables en 6 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU algunos sectores, por el contrario gener un costo para el Estado y una disminucin de la presin tributaria y la recaudacin. En consecuencia, los gastos tributarios han generado una distorsin de nuestro sistema tributario, toda vez que se han vulnerado los principios de suficiencia, eficiencia, equidad y simplicidad. En lo que respecta al principio de equidad, los gastos tributarios van en contra de este principio ya que implican subsidios ocultos, donde lo que unos contribuyentes dejan de pagar, es abonado por otros contribuyentes. Por lo tanto a mayor tratamiento preferencial, mayor brecha de equidad. Es comn or que los incentivos y gastos tributarios no le cuestan a nadie, y que no afectan la equidad de los impuestos. Esta apreciacin es totalmente errnea, ya que los contribuyentes financian al Estado, y en la medida que se otorguen mayores exenciones, deducciones e incentivos, mayor ser la carga para los contribuyentes que no sean sujetos de tales beneficios. As, los contribuyentes deben comprender que si uno de ellos no paga sus impuestos, necesariamente los dems deben hacerlo por l. Esto es una cuestin de equidad horizontal, y ello podra denominarse el \costo de equidad\, que vendra a ser la brecha entre los que deberan pagar y los que efectivamente pagan. Por esta razn, el gobierno de Alejandro Toledo en vez de eliminar las exoneraciones creo otros impuestos como el ITF, as como increment la tasa del IGV del 16% al 17%. Y quienes pagan esos impuestos, definitivamente aquellos contribuyentes que no gozan de ningn incentivo, por tanto se demuestra la hiptesis planteada en el prrafo anterior. En este orden de ideas las exoneraciones no slo implican una prdida importante de recursos para el Estado, sino que complican y elevan los costos de la administracin, as como favorecen el desarrollo de actividades ilegales como el contrabando y la delincuencia. Es conveniente por lo tanto, estimar los gastos tributarios para tener indicadores que nos permitan medir los beneficios explcitos que dan stos. Y as lo entendi el Estado Peruano que a partir del ao 2003 efectu esfuerzos para hacer estas estimaciones, por esa razn en la Ley de Equilibrio Financiero del Presupuesto del 2003 se visualiza un rubro de gastos tributario ascendiente a S/. 3,624.2 millones de nuevos soles, este importante monto se ejecutara en la medida que se levante las exoneraciones en forma progresiva. En conclusin los gastos tributarios no estn cumpliendo con los objetivos y metas que se han trazado, por el contrario ha generado una inestabilidad dentro del sistema tributario, as como el aumento en la brecha del principio de equidad. Es ms, en algunos casos viene fomentando el contrabando y la delincuencia que son difcil de controlar y fiscalizar. Asimismo, gener el aumento en el costo de administrar los tributos en las zonas beneficiados por uno u otro incentivo tributario.

III. PRINCIPALES EXONERACIONES QUE GOZA LA AMAZONA

En esta parte del trabajo efectuaremos un anlisis correspondiente a los beneficios otorgados a la Amazona. En ese sentido, podemos afirmar que los beneficios tributarios para la selva peruana data de muchos aos atrs y uno de los primeros fue el Convenio de Cooperacin Aduanero del Protocolo Peruano Colombiano del 20 de mayo de 1938, cuya vigencia favorece an hasta la fecha. En el aludido convenio se 7 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU incorpora un gran nmero de productos exonerados del impuesto a las importaciones y al IGV. Posteriormente (1981) Mediante Resolucin Legislativa N 23254 se modifica el citado Protocolo manteniendo dentro del texto la devolucin de los impuestos arancelarios y el reintegro tributario por el pago del IGV. En esta perspectiva, el 25 de mayo de 1976 en el gobierno del General Francisco Morales Bermdez se dictan nuevas medidas al impuesto a los bienes y servicios. Dentro de este cuerpo legal, se hace referencia a las empresas ubicadas en la regin selva. Los bienes exonerados de dicho impuesto se indican en un apndice dispuesto en la misma norma. Y son requisitos para el goce de los beneficios tributarios que los fabricantes, importadores, mayoristas o minoristas estn domiciliados en la Regin y realicen no menos del 75% de sus operaciones en la misma. Estos supuestos tambin sern incorporados posteriormente en la Ley de la Amazona. NORMAS LEGALES QUE REGULAN LAS EXONERACIONES TRIBUTARIAS EN LA AMAZONA Los beneficios tributarios extendidos a la Amazona se dieron con el nico objetivo de mejorar la calidad de vida y promover la inversin privada. As lo entendi tambin, el gobierno del Ex Presidente Alberto Fujimori, tal es as que a finales de 1998 promulga la Ley de Promocin de la Inversin en la Amazona, tema que analizaremos en el tem V. * Costo de las exoneraciones tributarias en la Amazona. Los gastos tributarios estimados para el ao 2003 equivalen a 1,91% del PIB y 15,6% del total de ingresos tributarios que se espera obtener en dicho ao. En lo que respecta a la Amazona, los gastos tributarios se estiman en S/. 925.83 Millones de nuevos soles que, equivale al 0.43% del PBI. Entre los principales gastos tributarios tenemos la exoneracin del IGV para la selva alta y baja cuyo costo asciende a S/. 412.8 Millones de Nuevos Soles. Exoneracin a la construccin y a total de actividades al interior de la amazonia abarca los 225.25 Millones de Nuevos Soles. Otro rubro importante es la exoneracin del IGV e ISC a los combustibles para la selva baja, no incluye a la Regin Hunuco, sumados ambos impuestos nos da un costo de S/. 169.6 Millones de Nuevos Soles. . GASTOS TRIBUTARIOS ESTIMADOS 2003 Las exoneraciones en la amazonia, tal como hemos mencionado anteriormente, no viene contribuyendo con el desarrollo de las regiones de esta parte del Per. No existe evidencia tangible de que hayan cumplido sus objetivos de reducir la pobreza y generar desarrollo. Lo que s han generado son enormes mercados negros de combustible, han agudizado el problema de la evasin tributaria y han beneficiado a unos pocos comerciantes que no han trasladado el efecto de los beneficios hacia menores precios para los consumidores. Por esas razones algunas regiones han renunciado a dichos beneficios y otros tienen dentro de su plan las mismas intenciones. Lo cierto es que el gobierno desea incrementar la inversin pblica a cambio de eliminar las exoneraciones en las zonas que gozan de estos beneficios. La Regin San Martn ya dio el primer paso, esperamos que las dems regiones sigan el ejemplo, por las razones ya expuestas. No obstante, ha miras de las elecciones 8 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU regionales en noviembre del 2006, estos alcances beneficiar a algunos candidatos otorongos que aprovecharan de la actual coyuntura econmica.

IV. EFECTOS DE LA APLICACIN DE LA LEY DE PROMOCIN DE LA INVERSIN EN LA REGION HUANUCO

Para nadie es extrao que la promulgacin de la Ley 27037 Ley de Promocin de la inversin en la Amazona, por el ex Presidente Alberto Fujimori fue slo una de las herramientas que el Ejecutivo de entonces utiliz para encarar el problema poltico generado en Loreto tras la firma de Paz con el Ecuador. Bajo el argumento de incentivar la inversin pblica y privada, entre bombos y platillos de aprob la llamada Ley de la Amazona, incluyendo algunas partes de la regin Hunuco dentro de los alcances de dicha Ley, es ms considerando selva a lugares que distan mucho de serla por sus caractersticas climticas, pero en fin lo cierto es que a 8 aos de su entrada en vigencia los indicadores socioeconmicos no han cambiado mucho. Nuestro estudio comprende los efectos de la aludida Ley en la circunscripcin de la Regin Hunuco. No obstante, pasaremos revistas en forma global de algunos indicadores econmicos para concluir mejor nuestro anlisis. El objeto de la Ley de la Amazona es promover el desarrollo sostenible e integral de la Amazona, estableciendo las condiciones para la inversin pblica y la promocin de la inversin privada. Para tal efecto, exonera del pago del IGV por las operaciones que realicen en el lugar de influencia y de la rebaja de la tasa del Impuesto a la Renta del 30% al 10% y 5% para la selva alta y baja respectivamente. En la llamada selva baja, caso de Ucayali y Loreto, gozan adicionalmente a los incentivos descritos en el prrafo anterior, de la exoneracin del IGV y el ISC al gas natural, al petrleo y sus derivados. Es decir que la comercializacin a nivel de mayoristas se encuentran exonerados de dichos impuestos, siempre y cuando estn inscritos en los registros pblicos de la regin Ucayali y sea para el consumo en el mismo lugar. Esta exoneracin estar vigente hasta el ao 2048. Esta situacin generara pues el desarrollo de ese sector, asimismo, contribuir a mejorar la calidad de vida al disminuir los precios de los combustibles a los consumidores. Del mismo modo, se piensa que el sector industrial mejorara al disminuir sus costos de produccin. No obstante, todo lo que hemos descrito en prrafos anteriores no deja de ser una inverosmil realidad. Vale decir que la Ley no ha beneficiado directamente a la poblacin tal como se concibi, por el contrario ha ocasionado un retraso sistemtico y una competencia desleal en el sector mayorista de combustibles. Segn un estudio de la Secretara Tcnica de la Comisin de Libre Competencia de INDECOPI concluye que la aplicacin de la Ley de Amazona gener la reduccin del precio de venta de la refinera por el traslado de la exoneracin de impuestos, producindose el incremento de la demanda. Sin embargo, para obtener la exoneracin, las empresas deben cumplir con los requisitos establecidos en el reglamento: tener domicilio fiscal y estar inscritas en los registros pblicos y tener ms del 70% de sus activos en dicha zona. El cumplimiento de dichos requisitos dificulta el ingreso de empresas comercializadoras no constituidas en la amazonia. Asimismo, menciona el estudio que inmediatamente despus de la aplicacin de la Ley de la Amazona los volmenes de venta se incrementaron significativamente y que luego continuaron creciendo de forma sostenida a pesar de la recesin en la actividad econmica. As, el promedio de venta mensual de gasolina 84 se increment en 238% entre 1998 y 1999 mientras que el diesel 2 registr en promedio 9 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU un aumento de 48% en el mismo periodo. Estos hechos podran indicar la existencia de ventas de combustible exonerado de impuestos en zonas no comprendidas por la Ley de la Amazona, generndose un mercado al margen de la Ley. En consecuencia, el objeto de la Ley no se ha cumplido en cabalidad. Por el contrario, ha generado situaciones incongruentes con el desarrollo sostenible de la Amazona. Toda vez que no ha mejorado la calidad de vida de la poblacin, ni tampoco se ha promovido en igualdad de condiciones la competencia en el sector mayorista de combustibles. Uno de pilares de la Ley de la Amazona es justamente disminuir la pobreza en el mbito de influencia, sin embargo, segn los referentes empricos observables el porcentaje de contribucin al PBI de la regin Ucayali es poco significativo. Asimismo, la situacin socioeconmica de esas zonas no ha mejorado considerablemente. CONTRIBUCION AL PBI El crecimiento del PBI de la selva alcanz el mayor nivel en el ao 1998 (5.7%), es decir antes de la dacin de la Ley de la Amazona. Sin embargo, despus de la aplicacin de la citada Ley, el crecimiento fue poco significativo llegando al 2001 a 5.8%, solo aument en 0.1%. Por lo tanto, la Ley de ninguna manera contribuy al crecimiento econmico de la Amazona. Es ms. Si desagregamos en departamentos vemos que la regin selva (en el cul se encontrara Hunuco) prcticamente no experimento incrementos significativos despus de la aplicacin de la Ley, por eso llega a 5.8% en el 2001. De acuerdo con el art. 13 de la Ley 27037, los contribuyentes ubicados en la Amazona gozan de la exoneracin del IGV por las ventas internas a la zona de los bienes y servicios, incluyendo las siguientes operaciones: Venta de bienes que se efecten en la zona para su consumo en la misma, Servicios que se presten en la zona, Contratos de construccin o la primera venta de inmuebles que realicen los constructores de los mismos en dicha zona. La cobertura de esta exoneracin se aplica a toda la denominada regin Amazona, en el cual se incluye a la regin Hunuco con alcance a algunas provincias y distritos. DISTRITOS DE LA REGION HUANUCO COMPRENDIDOS EN EL ALCANCE DE LA LEY DE LA AMAZONIA Si efectuamos una evaluacin social de estas provincias, veremos que los objetivos de la Ley 27037 es una tabula rasa, toda vez que la Regin Hunuco est considerada como la segunda ms pobre del pas. Que decir de sus provincias que an no salen del estancamiento socioeconmico. NECESIDADES BASICAS INSATISFECHAS

Existen necesidades bsicas insatisfechas, si bien disminuyo de 85% en 1993 a 74% en 2005, con una variacin del 11% creemos que eso es poco significativo. Lo mismos sucede con las dems regiones que gozan de los beneficios tributarios. Vale decir, que en la regin Hunuco prcticamente no se ha sentido el desarrollo social y econmico, a pesar de que Ley aludida tena como objetivo primordial justamente mejorar la calidad de vida de la poblacin, en este caso de la regin Hunuco con las provincias que reciben este incentivo tributario desde 1999. 10 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU INCIDENCIA DE LA POBREZA TOTAL 2001 2004

El nivel de pobreza en que se encuentra la regin Hunuco. En ese sentido, no resulta adecuado otorgar beneficios extraordinarios a un grupo reducido de la poblacin objetivo. Los beneficios tributarios a la regin Hunuco no habran contribuido a incrementar el grado de equidad tanto del pas como el de la poltica social del gobierno. Existen sectores ms amplios de la poblacin en igual condicin de pobreza (Huancavelica, Puno, Cajamarca, etc.) que no resultan beneficiados de estas exoneraciones. Inventario de los principales efectos de la aplicacin de la Ley. Los resultados que hemos analizado indican que la Ley 27037 Ley de Promocin de la Inversin en la amazonia no ha cumplido su objetivo primordial como es el de contribuir con el desarrollo sostenibles e integral de la amazonia. Por el contrario ha generado consecuencias sociales que se deben corregir. En ese sentido enumeraremos el impacto de la aplicacin de la Ley: 1. Las exoneraciones vertidas en la Ley ha incrementado el costo para la administracin tributaria. 2. Ha propiciado oportunidades de evasin y elusin sistemtica de impuestos, sobre todo en la comercializacin de combustibles afectando a la empresa formal de la provincia de Leoncio prado. En efecto, la empresa formal dedicada a la venta de combustibles en la ciudad de Tingo Mara, ha disminuido sus ventas a partir de la aplicacin de la Ley, toda vez que ste ha motivado el incremento del contrabando de combustibles aperturando establecimientos pequeos sin ninguna autorizacin a lo largo de la carretera y en los alrededores de la ciudad. Este combustible viene de la ciudad de Pucallpa, zona en el cual esta exonerada del IGV e ISC para que sean comercializadas en zonas que la Ley no alcanza, como es la ciudad de Tingo Mara. En el grafico siguiente podemos observar la evolucin de las ventas de las empresas formales de combustibles antes y despus de la dacin de la Ley. Si bien es cierto que en los aos 1999 y 2000 las ventas sufren un significativo crecimiento, no obstante, a partir de finales del ao 2001 comienza a bajar considerablemente. EVOLUCION DE LAS VENTAS DE LOS GRIFOS (19972001)

Ha generado una inestabilidad social, por cuanto las mafias de combustibles se han organizado sistemticamente en esta parte del Per. Durante la vigencia de estos beneficios, al que se suma el crdito fiscal especial del IGV, no han contribuido a mejorar la promocin de la inversin privada, mediante la ejecucin de obras de inversin pblica, otorgamiento al sector privado de concesiones de obras de infraestructura, el desarrollo de las actividades forestales y acucola, el mejor acceso a la salud, educacin, nutricin y justicia social bsica en la zona con el fin de mejorar la calidad de vida de la poblacin de la regin Hunuco. Han generado el lucro incesante de los grandes comerciantes, as como el aliento del contrabando con los bienes destinados a esta regin, en perjuicio del consumidor final. Es decir que, la poblacin comn y corriente no se ha beneficiado en casi nada. Ha potenciado los artificios para evadir el pago del IGV. Por ejemplo, una empresa slo necesitara establecer filiales en la Amazona a fin de que stas adquieran o produzcan los mismos bienes que la matriz comercializa o elabora, de manera tal que 11 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU los bienes que la filial produce o adquiere en la citada zona no resulten gravados con el IGV (exonerados). Luego, los referidos productos son transferidos a su matriz, ubicada generalmente en Lima, sin el cobro del IGV respectivo (evasin tributaria) para posteriormente abastecer a los mercados informales y formales, sin que esa anomala sea detectada debido a que vende el mismo bien.

AUTORES DEL ANALISIS J. Darwin Malpartida Mrquez Teodoro Huaman Camacho

Anlisis de la Ley de Promocin de la Inversin en la Amazona Informe 026-2012-SUNAT sobre Ley de Promocin de la Inversin en la Amazona

1. La Amazona comprende los departamentos de Loreto, Madre de Dios, Ucayali, Amazonas y San Martn, as como algunos distritos y provincias de los Departamentos de Ayacucho, Cajamarca, Cusco, Hunuco, Junn, Pasco, Puno, Huancavelica, La Libertad y Piura. 2. En relacin con el numeral 13.1 del artculo 13 de la Ley de Amazona: 2.1 Una empresa se considera ubicada en la Amazona cuando cumpla con todos los requisitos detallados en el artculo 2 del Reglamento de la Ley de Amazona. 2.2 Respecto de la venta de bienes exonerada del IGV se considera: a) Venta todo acto que conlleve la transferencia de propiedad de los bienes, independientemente de la denominacin que le den las partes, as como al retiro de bienes sealado en la Ley del IGV y su Reglamento. b) Que la venta se efecta en la zona cuando la transferencia de propiedad de los bienes se efecte en las localidades de la Amazona. c) Que el consumo de los bienes se realiza en la zona, cuando se consuma ntegramente en las localidades de la Amazona. 2.3 Para efectos del goce de la exoneracin del IGV a la prestacin de servicios en la Amazona, resulta indiferente el lugar en el cual se celebra el contrato, bastando que los contribuyentes ubicados en la Amazona presten el servicio en las localidades de la Amazona. 2.4 En relacin con los contratos de construccin exonerados del IGV: a) Se entiende por construccin, a las actividades clasificadas como construccin en la CIIU de las Naciones Unidas. b) Se considerar que el contrato se realiza en la Amazona, cuando el mismo se ejecute en alguna de las localidades de la Amazona.

12 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

Ley 29742 deroga decretos legislativos 977 y 978 y restituye la vigencia de la Ley 27037 Amazona

Con alto agrado recibimos la noticia de la publicacin de la Ley 29742, justo el da sbado 09 mientras venamos desarrollando un seminario en Iquitos, Loreto. Hace rato que debi cumplirse con esta norma que deriva del mandato expreso del Tribunal Constitucional. Un abrazo para todos, en especial para mis amigos en Loreto, Madre de Dios y San Martn, con quienes venimos haciendo seguimiento de esta situacin.

Ley 29742 Ley que deroga los decretos legislativos 977 y 978, y restituye la plena vigencia de la Ley 27037

Artculo 1.- Objeto de la Ley Restityase la plena vigencia y aplicabilidad de la Ley 27037, Ley de Promocin de la Inversin en la Amazona, as como sus normas modificatorias, complementarias y reglamentarias. Artculo 2. Prrrogas 2.1. Prorrguese, hasta el 31 de diciembre del ao 2015, la exoneracin del Impuesto General a las ventas (IGV) a la importacin de bienes que se destinen al consumo en la Amazona, de acuerdo a lo dispuesto en la tercera disposicin complementaria de la Ley 27037, Ley de Promocin de la Inversin en la Amazona, y sus normas modificatorias, complementarias y reglamentarias. 2.2. Prorrguese, hasta el 31 de diciembre del ao 2015, los beneficios para los programas de inversin dispuestos en la quinta disposicin complementaria de la Ley 27037, Ley de Promocin de la Inversin en la Amazona, y sus normas modificatorias, complementarias y reglamentarias. Disposicin complementaria modificatoria nica. Derogatorias Derguense las siguientes normas legales: a). Los decretos legislativos 977, decreto legislativo que establece la ley marco para la dacin de exoneraciones, incentivos o beneficios tributarios y 978, decreto legislativo que establece la entrega a los gobiernos regionales o locales de la regin selva y de la amazonia, para la inversin y gasto social, del ntegro de los recursos tributarios cuya actual exoneracin no ha beneficiado a la poblacin. b). Las leyes 29175, ley que complementa el decreto legislativo 978; 29310, ley que suspende a favor de la regin selva el ttulo III del Decreto Legislativo 978 que establece la entrega a los gobiernos regionales y locales de la regin selva y de la amazonia, para la inversin y gasto social del ntegro de los recursos tributarios cuya actual exoneracin no ha beneficiado a la poblacin; y 29343, ley que precisa los alcances de la Ley 29310 -Ley que suspende a favor de la Regin Selva, el ttulo III del Decreto Legislativo 978 que establece la entrega a los gobiernos regionales o locales de la regin selva y de la amazonia, para inversin y gasto social, del ntegro de los recursos tributarios cuya actual exoneracin no ha beneficiado a la poblacin. 13 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU c). Las dems normas complementarias, conexas y reglamentarias de las normas indicadas en los literales precedentes.

Pleno del Congreso aprueba prorrogar beneficios tributarios de la Amazona hasta el 01 de enero del 2013

El Pleno del Congreso, en sesin extraordinaria el mircoles 26, aprob la ley que suspende hasta el 01 de enero del 2013 la aplicacin del Ttulo III del Decreto Legislativo 978, que establece la entrega a los gobiernos regionales o locales de la regin de la selva y la Amazona, para inversin en gasto social, del ntegro de los recursos tributarios cuya exoneracin no ha beneficiado a la poblacin. Luego de la sustentacin del vicepresidente de la Comisin de Economa, Jonhy Peralta (PAP), los congresistas apristas Jos Macedo, Eduardo Pelez, Aurelio Pastor, Alejandro Rebaza, Nidia Vlchez y Luis Falla Lamadrid respaldaron la iniciativa del Poder Ejecutivo y algunos plantearon estudiar una solucin integral al tema e incluir algunas localidades que an no han sido consideradas en esos beneficios. Por su parte, los legisladores Jorge Foinquinos (AP), Karina Beteta, Franco Carpio (UN), Gloria Ramos ((BPCD), Walter Menchola (AN), Vctor Mayorga (GPN), Ricardo Pando (GPF), Hildebrando Tapia (UN), dgard Reymundo (BPCD), Juan Parry (AN), Martha Acosta (GPN), Rolando Retegui (GPF), Vctor Isla (GPN), Yaneth Cajahuanca (GPN) y Rafael Yamashiro (UN) discreparon con la propuesta y pidieron un solucin integral al problema o que se restituya la Ley de Promocin de la Inversin en la Amazona (Ley 27037) en vista de que los Decretos Legislativos 977 y 978 han sido declarados inconstitucionales por el Tribunal Constitucional. El congresista Santiago Fujimori (GPF) explic que mientras el Congreso no apruebe una ley al respecto, los DL 977 y 978 siguen vigentes. Tras un cuarto intermedio decretado a las 7:5 p.m. y reanudado a las 7:32 p.m., el vicepresidente de la Comisin de Economa propuso un artculo adicional que plantea restablecer hasta el 31 de diciembre del 2012 la exoneracin del IGV a la venta de bienes, servicios, y contratos de construccin, o la primera venta de inmuebles, dispuesta por el numeral 13.1 del artculo 13 de la Ley 27037, Ley de Promocin de la Inversin de la Amazona, que se realicen en los departamentos de Amazonas, Ucayali, San Martn, Madre de Dios y la provincia de Alto Amazonas del departamento de Loreto, as como las provincias y distritos de los dems departamentos que conforman la Amazona. Seguidamente fue puesto al voto siendo aprobado, en primera votacin, por 78 votos a favor, cero en contra y dos abstenciones. Fue exonerado de la segunda votacin por 77 votos a favor, cero en contra y dos abstenciones. Siendo el nico tema en debate de la Legislatura Extraordinaria, el presidente del Congreso, Zumaeta Flores, levant la sesin a las 7:46 p.m.

Servicio de noticias - oficina de comunicaciones del congreso

Comentario: Se ha adoptado la solucin intermedia planteada por el Ejecutivo, que se traduce en patearle la pelota al prximo gobierno, muestra de la falta de 14 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU conocimiento en el tema. Lo razonable es que se hubiese restituido plenamente la vigencia pero al menos se dirime este problema que hubiese sido muy engorroso en el PDT 621. Como corolario queda indicar a mis amigos de Madre de Dios, Amazonas, San Martn, Ucayali, Loreto y las otras provincias de la Amazona que se olviden y que no graven con el IGV sus operaciones, cerrado el tema.

Situacin actual de los beneficios tributarios de la Amazona

Mediante Proyecto de Ley 4601-2010-CR, algunos miembros del Congreso de la Repblica proponen una solucin al tema controversial de la Amazona. La siguiente frmula legal propone en un artculo nico lo siguiente: Extindase los beneficios otorgado por la Ley 29647 a todas las localidades de la Amazona, conforme a la definicin contenida en el numeral 3.1 del artculo 3 de la Ley 27037, modificada por las Leyes 27759 y 29525. La exposicin de motivos da cuenta de la sentencia del Tribunal Constitucional, y de la problemtica generada por el nefasto e irracional Decreto Legislativo 978. El Partido Nacionalista haba planteado otro proyecto pero solamente se limitaba al departamento de Amazonas. No obstante la sentencia del Tribunal Constitucional resuelve que se restituya la vigencia de toda la Ley 27037 y del reintegro tributario del IGV. Sobre el particular es pertinente indicar que el artculo 11 del Decreto Legislativo N 978 estableci que a partir del 01 de enero de 2009 los departamentos, provincias y distritos que conforman la Amazona, excepto Loreto, ya no gocen del beneficio de la exoneracin del IGV. Posteriormente, mediante Ley 29310 se suspende hasta el 01 de enero del 2011 la aplicacin de los artculos contenidos en el Ttulo III del Decreto Legislativo 978, siendo que los calendarios previstos en los artculos 12 al 15 de dicho Decreto Legislativo 978 se aplique recin a partir del 01 de enero del 2011, respetando los plazos y proporcionalidad de los mismos. Por tal sentido, dichas normas disponen que operativamente no se aplique la exoneracin del IGV en las citadas zonas de la Amazona, con excepcin a Loreto, sin perjuicio que el Tribunal Constitucional emiti la citada resolucin que declar inconstitucionales tanto el Decreto Legislativo 978 y Ley 29175. Ante tal situacin corresponde que el Congreso de la Repblica d cumplimiento a la sentencia del Tribunal Constitucional, puesto que de lo contrario se dejara de aplicar la exoneracin del IGV contraviniendo el propio mandato constitucional.

Ley que restituye la vigencia de la Ley 27037

Mediante dictamen de fecha 01 de diciembre del 2009 recado en el proyecto de ley 3573/2009-PE el Congreso de la Repblica, a travs de la Comisin de Pueblos Andinos, Amaznicos y Afroperuanos, Ambiente y Ecologa dictamin no dar pie al proyecto presentado por el Presidente de la Repblica que propona eliminar las exoneraciones tributarias a la Amazona y a cambio entregarle fondos a los gobiernos regionales.

15 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU Conforme a este dictamen se desprende que el Congreso insistir por la promulgacin de la Ley aprobada por dicho ente legislativo en cuanto a la restitucin de la Ley N 27037 en todos sus extremos. La ley que restituye la vigencia de la ley N 27037, en cumplimiento del mandato del Tribunal Constitucional se debe estar publicando en los siguientes das.

AUTOR DEL ANALISIS Alan Emilio Matos Barzola

MARCO TEORICO

MARCO NORMATIVO BASE CONSTITUCIONAL

Art. 68 y 69 El Estado fomenta el desarrollo sostenible de la Amazona con una legislacin orientada a promover la conservacin de la diversidad biolgica y de las reas naturales protegidas. Estos artculos son el origen de los principios para la promocin de la inversin en la amazonia Es como consecuencia de ello, que el 30 de diciembre de 1998 se promulga la ley N 27037, mediante la cual se crea la ley de promocin de inversin de la amazonia , siendo reglamentada a travs del decreto supremo N 103-99-EF del 26 de junio de 1999, seguidamente se promulga el 06 de julio del 2005 la ley N 28656 que prologa el plazo de la tercera disposicin complementaria de la ley N 27037 y la vigencia del articulo 48 TUO DEL IGV e ISC, posteriormente se public el 22 de julio del 2006 la ley N 28809 , que complementa la ley N 28575 y finalmente el 15 de marzo del 2007 se public el decreto legislativo N 978

VIGENCIA

El beneficio contenido en Ley de Promocin en la Inversin en la Amazonia se aplicara por un periodo de 50 aos. Este plazo inicia su conteo a partir de la vigencia de la ley N 27037, quiere decir a partir del 01 de Enero de 1999.

16 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

OBJETO DE LA LEY

La presente Ley tiene por objeto promover el desarrollo sostenible e integral de la Amazona, estableciendo las condiciones para la inversin pblica y la promocin de la inversin privada.

SUJETOS COMPRENDIDOS

Son sujetos comprendidos en la ley de la inversin de la promocin de la Amazonia las empresas generadoras de renta de tercera categora, ubicadas en la regin de la amazonia que cumplan con los requisitos sealados ms adelante.

ACTIVIDADES COMPRENDIDAS

Actividad Econmica

Actividad agropecuaria Produccin agrcola Acuicultura

Comprende

Comprende la agricultura y la ganadera, realizadas en tierras cuya capacidad de uso mayor no sea forestal, de conformidad con las normas legales pertinentes. La obtenida de la agricultura Referido a la acuicultura continental, que comprende el cultivo de especies hidrobiolgicas, la cual es realizada previa autorizacin o concesiones otorgada por el sector correspondiente, en aguas fluviales, lacustres, o pozas artificiales. Referido a la pesca continental, comprende la extraccin de especies hidrobiolgicas, realizadas previo permiso de pesca otorgado por el sector correspondiente, en aguas fluviales o lacustres. Comprende las actividades contempladas en el artculo 17 de la Ley N26961 Ley para el Desarrollo de la Actividad Turstica, efectuadas por empresas previamente calificadas como prestadoras de servicio turstico por el ministerio de industria, turismo, integracin y negociaciones comerciales internacionales. No se entender como actividad de turismo, aquella dirigida a traer turistas hacia zonas distintas a la amazonia Actividad destinada a obtener productos en estado 17 TRIBUTACION II

Pesca

Turismo

Extraccin forestal

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU natural de la flora del bosque, tales como la recoleccin de plantas, hojas, flores, frutos, semillas, tallos races, ltex, aceites, resinas, gomas, ceras y otros; y la tala de rboles, el trozado, escuadrado, arrastre y transporte de la madera rolliza hasta las plantas de transformacin; siempre y cuando cuenten con el permiso o contrato u otra modalidad de concesin otorgada por el sector correspondiente. Tambin est incluida la venta de estos productos, siempre que sea realizada exclusivamente por el propio extractor de los mismos.

Transformacin forestal

Comprende el aserrado y acepilladura de madera; la fabricacin de hojas de madera para enchapado; la fabricacin de madera terciada, tableros laminados, tableros de partculas y otros tableros y paneles; la fabricacin de partes y piezas de carpintera para edificios y construcciones; la fabricacin de recipientes de madera; la fabricacin de otros productos de madera; y la fabricacin de artculos de corcho paja y materiales transables, a que se refiere la. Divisin 20 de la CIIU; y la fabricacin de muebles elaborados con productos forestales. Tambin est incluida la venta de estos productos, siempre que sea realizada exclusivamente por la persona que realiza la transformacin de los mismos. Divisin: 20 produccin de madera y fabricacin de productos de madera y corcho, excepto muebles; fabricacin de artculos de paja y de materiales transables.

Actividades que permiten la modificacin fsica, qumica Procesamiento y o biolgica de un producto. transformaci n Las comprendidas en las Divisiones 15 a 37 de la CIIU, exclusivamente vinculadas a productos primarios producidos en la Amazona. La comercializacin slo podr hacerla el propio productor.

D - Industrias Manufactureras 15 -Elaboracin de productos alimenticios y bebidas. 16 -Elaboracin de productos de tabaco. 17 -Fabricacin de productos textiles. 18-Fabricacin de prendas de vestir, adobo y teidos de pieles 19-Curtido y adobo de cueros, fabricacin de maletas, bolsos de mano artculos de talabartera y guarnicionara, 18 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU calzados 20- Productos de madera y fabricacin de artculos de paja y de materiales transables.

Actividades manufacturer as vinculadas al procesamient o,

21-Fabricacin de papel y de productos de papel. 22-Actividades de edicin e impresin y de reproduccin de grabaciones 23-Fabricacin de coque, productos de la refinacin del petrleo y combustible nuclear.

transformacin y 24-Fabricacin de sustancias y productos qumicos comercializac 25-Fabricacion de productos de caucho y plstico. in de

26-Fabricacin productos metlicos. de otros productos

minerales

no

primarios:

27-Fabricacin de metales comunes. 28-Fabricacin de productos elaborados de metal, excepto maquinaria y equipo. 29-Fabricacin de maquinaria y equipo n.c.p 30-Fabricacin de maquinarias de oficina, contabilidad e informtica 31-Fabricacion de maquinaria y aparatos elctricos. 32-Fabricacin de equipo y aparatos de radio, televisin y comunicacin 33-Fabricacin de instrumentos mdicos, pticos y de precisin y fabricacin de relojes. 34-Fabricacin de vehculos automotores, remolques y semirremolques 35-Fabricacin de otros tipos de equipo de transporte. 36-Fabricacin de muebles ; industrias manufactureras n.c.p 37-Reciclamiento.

Empresas usados, al por mayor o por menor, comprendidas en las dedicadas a Divisiones 50 a 52 de la CIIU, siempre que la actividad la actividad comercial califique como principal de Comercio

Aqullas que venden, sin transformar bienes nuevos o

19 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

ACTIVIDAD PRINCIPAL

Clasificaran como actividad principal en los siguientes casos.

SITUACIN

Empresa actividad en

DESCRIPCIN

Cuando durante el ejercicio gravable anterior ha generado el 80% o ms de sus ingresos netos totales. Se incluye la comercializacin de bienes producidos por la empresa. Cuando en el primer mes de operaciones le haya generado el 80%de sus ingresos netos totales, en el caso que no lleguen al porcentaje establecido, el sujeto no podr acogerse a los beneficios por el resto del ejercicio. Cuando ninguna de las actividades llegara por si sola al porcentaje requerido, se considerara cumplido cuando el conjunto de actividad alcancen o superan el 80%, para ello, las actividades deben encontrarse comprendidas dentro del beneficio. Cuando durante el primer mes de operaciones, le haya generado el 80% o ms de sus ingresos netos totales

Empresa que recin inicia sus actividades Conjunto de actividades

Reorganizacin empresas

de

Dicha calificacin ser realizada por el sector correspondiente, en un plazo no mayor de 15 das, contados a partir de la presentacin de la solicitud de calificacin por el contribuyente, sin perjuicio que SUNAT posteriormente se realice una verificacin. Si al final del ejercicio se determinase que los ingresos anuales generados por la actividad principal son inferiores en ms de 10% al porcentaje exigido, el contribuyente perder los beneficios tributarios del Impuesto a la Renta por dicho ejercicio, debiendo regularizar el pago del impuesto con ocasin de la presentacin de la declaracin jurada anual, adicionalmente, tendr que rectificar y abonar el IGV dejo de pagar en el ejercicio como consecuencia de la aplicacin indebida del crdito fiscal especial.

REQUISITOS

Cabe sealar, que el beneficio de la regin selva se aplicara nicamente a las empresas que se encuentras ubicadas en la amazonia; asimismo, para el goce de los beneficios tributarios sealados en la presente Ley, se debern cumplir con los siguientes requisitos:

ACOGIMIENTO

Para acogerse a los beneficios, se deber efectuar hasta la fecha de vencimiento del pago a cuenta del impuesto a la renta correspondiente al periodo de enero de cada ejercicio gravable, en la forma y condiciones que establezca la SUNAT. 20 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU Para el presente caso, se deber presentar el PDT IGV- renta mensual sealando en el rubro de la renta la opcin REGIMEN DE AMAZONIA, ZONA DE FRONTERA O SELVA, as como el cdigo de abigeo que le corresponda a su domicilio fiscal, el cual deber estar situado en la zona de amazonia En caso de no efectuarse dicho Acogimiento dentro del plazo establecido en el prrafo anterior, la empresa no se encontrara acogida a los beneficios tributarios de la ley, por el ejercicio gravable. En el caso de empresas que recin inicien actividades en el transcurso del ejercicio, el acogimiento se deber realizar en la fecha de vencimiento que se establezca para la declaracin y el pago a cuenta del impuesto a la renta correspondiente al periodo tributario en que se cumplan los requisitos establecidos.

BENEFICIOS TRIBUTARIOS IMPUESTO GENERAL A LAS VENTAS

Segn el ARTICULO N13 - IMPUESTO GENERAL A LAS VENTAS

a) Exoneracin del IGV

Las empresas ubicadas en la amazonia gozaran de la exoneracin de impuesto general a las ventas, por las siguientes operaciones.

La venta de bienes que se efecte en la zona para su consumo en la misma; Los servicios que se presten en la zona, y Los contratos de construccin o la primera venta de inmuebles que realicen los constructores de los mismos en dicha zona.

Los contribuyentes aplicarn el Impuesto General a las Ventas en todas sus operaciones fuera del mbito indicado en el prrafo anterior, de acuerdo a las normas generales del sealado impuesto. En caso que las empresas realicen exclusivamente operaciones exoneradas, no tendrn derecho al crdito fiscal alguno, en ese sentido, el IGV pagado en las adquisiciones lo asumir como gasto y/o costo, pero si realizan operaciones gravadas y exoneradas, deber identificar que monto del IGV pagado en las adquisiciones le dan derecho al utilizarlo como crdito fiscal y cules no , sino fuera posible ello deber de aplicar el mtodo de prorrata.

b). Crdito fiscal especial del 25%y 50% Gozaran de un crdito fiscal equivalente del 25%

El crdito fiscal especial ser equivalente al 25% (veinticinco por ciento) del Impuesto Bruto Mensual para los contribuyentes ubicados en la Amazona, que se dediquen principalmente a las actividades agropecuarias, acuicultura, pesca, turismo, actividades manufactureras (industria) vinculadas al procesamiento , transformacin y 21 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU comercializacin de productos primarios provenientes de las actividades antes sealadas, siempre que sean producidas en la zona; asimismo, se encuentra incluida la actividad de transformacin forestal siempre que sea producida en la zona.

Gozarn de crdito fiscal equivalente del 50%

Las empresas ubicados en los departamentos de Loreto, Madre de Dios y los distritos de Iparia y Masisea de la provincia de Coronel Portillo y las provincias de Atalaya y Purs del departamento de Ucayali. Reglas para la aplicacin del crdito fiscal especial: 1. El monto del crdito fiscal especial se calcular por separado aplicando el 25% 50%, segn sea el caso, sobre el impuesto bruto mensual que corresponda exclusivamente por la venta de bienes. 2. Se determinar el impuesto bruto que corresponda por todas las operaciones gravadas del mes. 3. Se deducir el impuesto bruto sealado en el numeral anterior, el crdito fiscal determinado conforme a la legislacin del Impuesto General a la Ventas y que corresponda a todas las operaciones gravadas del mes. 4. Se deducir el crdito fiscal especial calculado de acuerdo a lo sealado en el numeral 1. 5. El monto resultante constituir el impuesto a pagar.

Cabe sealar que el crdito fiscal especial es aplicable para determinar el IGV que corresponda a la venta de bienes que se efecte fuera del mbito geogrfico de la Amazona, siempre que dichos bienes sean producto del desarrollo de las actividades comprendidas dentro del beneficio.

TRATAMIENTO CONTABLE DEL CRDITO FISCAL

El importe deducido o aplicado como crdito fiscal especial deber abonarse a la cuenta de ganancias y prdidas de las empresas.

REINTEGRO TRIBUTARIO

Conforme a lo establecido en la Tercera Disposicin Complementara y Final del Decreto Legislativo N 978 (publicado el 15/03/2007), se ha dispuesto que la vigencia del Reintegro Tributario es de aplicacin en operaciones realizadas hasta el 30-0607; la anterior norma estableca que el Beneficio del Reglamento Tributario deba de mantenerse hasta el 31 de diciembre del ao 2007.

22 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU De lo expuesto queda establecido que a partir del 01-07-2007, quedan excluidos del Beneficio de Reintegro Tributario, los departamentos de Amazonas, Ucayali, Madre de Dios y las provincias de Amazonas del departamento de Loreto, quedando nicamente vigentes este beneficio para el departamento de Loreto con excepcin de la provincia del Alto Amazonas.

1.

Concepto

Es la devolucin que hace el Estado del impuesto general a las ventas pagado en las compras que realizan los comerciantes de la Regin Selva, a sujetos afectos del resto del pas. Siendo necesario que los bienes adquiridos sean comercializados y consumidos en la misma regin.

2. 3.

Regiones beneficiadas requisitos para gozar del beneficio

Comprende slo al departamento de Loreto. a) Tener su domicilio fiscal y la administracin de la empresa en la Regin (Loreto) b) Llevar su contabilidad y conservar la documentacin sustitutoria en el domicilio fiscal (Loreto) c) Realizar como mnimo el 75% de sus operaciones en la Regin (Loreto) d) Encontrarse inscrito como beneficiario en el registro de la SUNAT. e) Efectuar y pagar las retenciones, cuando sea agente de retencin. Las Personas jurdicas deben estar constituidas e inscritas en los Registros Pblicos de la regin (Loreto)

4.

Bienes que comprende el Reintegro Tributario

Los comerciantes de la Regin que compren bienes contenidos en el Apndice del Decreto Ley 21503 y los especificados y totalmente liberados en el Arancel Comn Anexo al Protocolo modificatorio del Convenio de Cooperacin Aduanera Peruano Colombiano de 1938, provenientes de sujetos afectos del resto del pas. El comerciante tiene derecho a que le reintegren el monto del IGV Consignado en el comprobante de pago respectivo, el cual deber ser emitido y cumplir los requisitos que sealan las normas.

5.

Los Comerciantes que son Agentes de Retencin

Tratndose de comerciantes de la Regin que son agentes de retencin, el reintegro slo proceder respecto de las compras por las que se haya pagado la retencin correspondiente. El agente que solicite el reintegro sin haber efectuado y pagado la retencin o sin haber cumplido con la retencin efectuada, correspondiente al perodo materia de la solicitud, dentro de los plazos establecidos, no tendr derecho al beneficio por las adquisiciones comprendidas en un (1) ao calendario contado desde el mes de la fecha de la presentacin de la solicitud.

6. Efectos de las detracciones del IGV en el Reintegro Tributario

En la solicitud de Reintegro Tributario y en el caso de operaciones en la cual opere el Sistema de Pago de Obligaciones Tributarias con el Gobierno Central (SPOT), se incluirn los documentos que acrediten el depsito en el Banco de la Nacin de la detraccin efectuada.

23 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

7. Efectos de la bancarizacin de las operaciones en el Reintegro Tributario

Para efectos tributarios, los pagos que se efecten sin utilizar MEDIOS DE PAGO, no darn derecho a deducir gastos, costos o crditos; a efectuar compensaciones ni a solicitar devoluciones de tributos, saldos a favor, REINTEGROS TRIBUTARIOS, recuperacin anticipada, restitucin de Derechos arancelarios (primer prrafo del Art.8 de la Ley 28194). De ser aplicable la Ley 28194, en la solicitud de Reintegro Tributario, deber indicarse el tipo de medio de pago, nmero de documento del referido medio y/o cdigo que identifique la operacin y la empresa del Sistema Financiero que emita el documento o en la que se efecta la operacin.

8.

Casos en que no procede el Reintegro

En los siguientes casos: Cuando los bienes comercializados, sean similares o sustitutos a los que se produzcan en el Regin, salvo que se acredite que estos bienes no cubran las necesidades de consumo de la Regin. Cuando el comerciante de la Regin no cumpla con lo establecido en las normas de este Reintegro Tributario. Cuando las adquisiciones de bienes hayan sido efectuadas con anterioridad al cumplimiento de los requisitos mencionados en los incisos a), b) y d) del artculo 46 del TUO de la ley del IGV (referidos a tener su domicilio fiscal y administracin y llevar la contabilidad en la Regin y encontrarse inscrito como beneficiario del reintegro ante la SUNAT).

8.1 Puntos de Control Obligatorio

Son los lugares por donde se produce el ingreso de los bienes a la Regin que otorgarn derecho al Reintegro Tributario. En estos puntos tambin se deben visar las guas de remisin remitentes que sustenten el ingreso de bienes a la Regin. Los puntos de Control Obligatorio son: Aeropuerto internacional de Iquitos, del departamento de Loreto. Aeropuerto de Pucallpa, del departamento de Ucayali. Aeropuerto de Tarapoto, departamento de San Martn. Carretera Tarapoto-Yurimaguas, Fernando Belande Terry, Kilmetro 5+020 a 5+210, distrito de la Banda de Shilcayo, Departamento de San Martn. Puesto de Control de Pucallpa, ubicado en el distrito de Callera, departamento de Ucayali. Puerto Fluvial de la Empresa nacional de Puertos-ENAPU, del terminal portuario de Iquitos. Debe tener en cuenta, que para la verificacin de los bienes el comerciante deber presentar sus formularios 1647 declarados, comprobantes de pago que sustenten la adquisicin de los bienes sujetos a Reintegro Tributario, as como la documentacin que sustente el traslado de los bienes (guas de remisin remitente, guas de remisin transportista y cartas de porte areo)

8.2 Puntos de Verificacin Obligatorios

La verificacin del ingreso de bienes se realiza luego de producido el arribo de los bienes al punto de verificacin obligatorio o lugar sealado por la SUNAT, el cual ser comunicado por el comerciante a la SUNAT y previamente a la descarga. Los puntos de verificacin obligatorios son: Puerto Fluvial de la Empresa Nacional de Puertos-ENAPU, distrito de Punchana, departamento de Loreto (siempre que el medio usado sea fluvial). 24 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

Aeropuerto Internacional de Iquitos, distrito de San Juan Bautista, departamento de Loreto (siempre que el medio usado sea areo). Aeropuerto de Pucallpa, departamento de Ucayali (siempre que el medio usado sea por va area). Aeropuerto de Tarapoto, distrito de Tarapoto, departamento de San Martn (siempre que el medio usado sea por va area).

DEVOLUCIN DEL REINTEGRO TRIBUTARIO 1. Lugar presentacin de la solicitud

La solicitud se debe presentar ante la Mesa de Partes de la Intendencia, Oficina Zonal o Centros de Servicios al Contribuyente de la SUNAT, que corresponda a su domicilio fiscal

2. Momento de presentar la solicitud

Cuando se haya producido el ingreso de los bienes a la Regin, (hecho que se configura luego de los procedimientos de visacin y verificacin establecidos y posterior a la presentacin de la declaracin del IGV del comerciante correspondiente al mes solicitado.

3. Documentacin que se debe ajuntar a la solicitud

La solicitud se presentar en el formulario N 4949, adjuntando: Relacin de Comprobantes de pago Verificados por SUNAT, que respalden las adquisiciones efectuadas por los que se solicita el Reintegro Tributario, indicando adems: o Si es Agente de Retencin: los documentos que acrediten el pago del integro de la retencin del total de los comprobantes de pago. o Si son operaciones sujetas al Sistema de Detracciones, los documentos que acrediten el depsito en el Banco de la Nacin. o Si la operacin se ha cancelado a travs de algn medio de pago indicar, el tipo del medio de pago, nmero del documento que acredite el uso del referido medio y/o cdigo que identifique la operacin, y empresa del sistema financiero que emite el documento o en la que se efecta la operacin. Notas de dbito y crdito Relacionadas con compras por las que solicite el Reintegro. Guas de remisin del remitente y cartas de porte areo Segn corresponda, debidamente visadas y verificadas por SUNAT que acrediten el traslado de los bienes, las que deben corresponder a los comprobantes de pago. Declaraciones de Ingreso de bienes a la Regin Selva (Formulario Virtual 1647) verificadas por la SUNAT, en donde conste que los bienes hayan ingresado a la Regin. Comprobantes de pago que respalden el servicio prestado por transporte de bienes a la Regin, as como la correspondiente gua de remisin del transportista, de ser el caso. En el caso de presentar un "perfil de riesgo tributario" deber adjuntar una carta fianza, como garanta.

25 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

4. Consideraciones a tener en cuenta al momento de presentar la solicitud de devolucin - lmite del monto de Reintegro Tributario

La solicitud se presentar por cada perodo mensual, por el total de los comprobantes de pago registrados en el mes por el cual se solicita Reintegro Tributario, y que otorguen derecho al mismo, luego de producido el ingreso de los bienes a la Regin y de la presentacin de la declaracin del IGV del comerciante correspondiente al mes solicitado. El monto de Reintegro Tributario a otorgarse no podr ser mayor al 18% de las ventas no gravadas realizadas por el comerciante por el periodo que se solicita la devolucin, por lo que el monto solicitado que exceda dicho lmite constituir un saldo por Reintegro Tributario que se incluir en las solicitudes siguientes hasta su agotamiento. Ejemplo: El comerciante Orlando Rengifo que tiene su negocio en el departamento de Loreto, realiz ventas no gravadas S/50,000 en el mes de agosto 2011 y en ese mismo perodo realiz compras de mercaderas afectas a Reintegro Tributario cuyo IGV asciende a S/20,000. En este caso, el comerciante podr presentar su solicitud por el perodo agosto 2011, por el importe de S/20,000, sin embargo el monto de reintegro tributario a otorgarse no podr ser superior a S/ 9,000 por efecto del lmite de ventas no gravadas, determinndose un saldo de arrastrable de S/ 11,000 a incluirse en los prximos meses hasta su agotamiento.

5. Plazo para resolver la solicitud

La SUNAT resolver la solicitud y entregar el Reintegro Tributario en >: Cuarenta y cinco (45) das hbiles contados a partir de la fecha de su presentacin. Seis (6) meses siguientes a la fecha de presentacin de la solicitud, si se detectan existen indicios de evasin tributaria por parte del comerciante, o en la cadena de comercializacin del bien materia de Reintegro, o si se hubiera abierto instruccin por delito tributario o aduanero al comerciante o al representante legal de las empresas intervinientes en la cadena. El Reintegro Tributario ser entregado al comerciante en moneda nacional y a solicitud de este, mediante Notas de Crdito Negociables, cheque no negociable o abono en cuenta corriente o de ahorros, segn lo solicite el comerciante.

IMPUESTOS AL GAS NATURAL, PETRLEO Y SUS DERIVADOS

Segn el ARTICULO N14 - IMPUESTOS AL GAS NATURAL, PETRLEO Y SUS DERIVADOS

1. Empresas comprendidas

Las empresas ubicadas en los departamentos de Loreto, Ucayali y Madre de Dios se encontrarn exoneradas del Impuesto General a las Ventas y del Impuesto Selectivo al Consumo aplicable al petrleo, gas natural y sus derivados, segn corresponda, por las ventas que realicen en dichos departamentos para el consumo en stos.

2. Exoneracin del IGV en la importacin de bienes

Se encuentran exonerados del IGV la importacin de bienes que se destine al consumo de la Amazona, teniendo una vigencia hasta el 31 de diciembre del ao 2007. 26 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

3. Obtencin indebida de los beneficios

La persona que adquiera bienes con exoneracin del Impuesto General a las Ventas y posteriormente los venda o consuma fuera de la Amazonia, incurrir en la causal del delito de defraudacin tributaria por obtencin indebida de beneficios tributarios, sealada en el literal a) del artculo 4 del Decreto Legislativo N 813 Ley Penal Tributaria.

No se encuentran incluidos en este artculo los comerciantes que cumplan con los requisitos para acogerse al beneficio y vendan dichos bienes fuera de la Amazona o desde ella para su consumo, siempre que hayan gravado la operacin declaren esta operacin gravada en el periodo en que se efecte la venta y paguen el impuesto correspondiente.

Los comerciantes debern llevar un registro de los bienes que comercialicen fuera de la Amazona, o dentro de ella para su consumo fuera, de acuerdo con las normas que establezca la SUNAT.

DE LOS COMPROBANTES DE PAGO

En las operaciones exoneradas, las empresas ubicadas en la Amazona debern emitir comprobantes de pago consignado la siguiente frase pre impreso: Bienes transferidos en la Amazona para ser consumidos en la misma.

Tratndose de servicios o contratos de construccin exonerado, se consignar la siguiente frase pre impresa: Servicios prestados en la Amazona o Contratos de construccin ejecutados en la Amazona, segn corresponda. Afecto de cumplir con lo antes sealado, la empresa debe: Operaciones efectuadas dentro de la Amazona para su consumo fuera de ella, emitir un comprobante de pago con la frase pre impresa en al cual incluirn todas las operaciones efectuadas. Operaciones fuera de la Amazona o para su consumo fuera de ella, emitir un comprobante sin la mencionada frase, discriminando el monto correspondiente a los tributos afectos.

27 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU En caso de tickets o cintas emitidas por mquinas registradoras se excepta de la obligacin de consignar la frase Bienes transferidos en la Amazona para ser consumidos en las mismas

1. Declaracin

Las declaraciones e informacin de carcter tributario que debern presentar los contribuyentes de la Amazona, se efectuarn en la forma, condiciones y oportunidad que establezca la Superintendencia Nacional de Administracin Tributaria SUNAT.

2. Coexistencias de beneficios

Si es que se produjera la coexistencias de los beneficios tributarios establecidos en la ley, stos se aplicarn sin perjuicio de aquellos, es decir, que podrn coexistir beneficios o convenios en la Ley de la Amazona y otros otorgados con anterioridad o posterioridad por normas distintas.

3. Deduccin del valor de los predios

Para efectos tributarios, las personas naturales o jurdicas ubicadas en la Amazona, deducirn del valor correspondiente a los predios autovalo, en la forma y el porcentaje que establezca el reglamento de la presente Ley.

4. Prdida

El reglamento de la Ley de la Amazona seala las siguientes causales de prdida del goce de los beneficios de la Regin Selva los que son: Por el incumplimiento de los requisitos sealados en el artculo 2. En este caso, los beneficios del Impuesto a la Renta, Impuesto General a las Ventas otorgados por la Ley se perdern por el resto del ejercicio gravable. Por el incumplimiento del requisito de actividad principal sealado en el artculo 4. En este supuesto, los beneficios del Impuesto a la Renta establecidos en el artculo 12 y Quinta Disposicin Complementaria, y el crdito fiscal especial del Impuesto General a las Ventas establecido en el numeral 13.2 del artculo 13 de la Ley, se perdern por el resto del ejercicio gravable. Por la disminucin de la subcuenta especial del activo sealado en el numeral 26.2 del artculo 26, Inversiones Recibidas Ley N 27037 antes de transcurridos cuatro (4) aos desde la fecha de adquisicin del bien de capital. En este supuesto, ser de aplicacin lo dispuesto en el inciso b) del artculo 23.

Producida la prdida, el contribuyente deber efectuar los pagos a cuenta no vencidos del Impuesto a la Renta de acuerdo con las normas del rgimen general de dicho Impuesto. El pago de regularizacin se calcular con la tasa general vigente a nivel nacional. La prdida de los beneficios tributarios opera a partir del mes siguiente de ocurrida la causal. 28 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

ANALISIS DE LA BASE LEGAL

LEY 27037 Artculo 13.- Impuesto General a las Ventas

En relacin con el IGV y el ISC, la Ley N 27037 otorg los siguientes beneficios, hasta el 2049: a) Exoneracin del IGV, por las siguientes operaciones (numeral13.1 del artculo 13):- La venta de bienes que se efecte en la zona para su consumo en la misma; Los servicios que se presten en la zona; y, - Los contratos de construccin o la primera venta de inmuebles que realicen los constructores de los mismos en dicha zona. b) Crdito fiscal especial para el IGV (numeral 13.2 del artculo 13) del 25 % del impuesto bruto mensual (con excepcin de los departamentos de Loreto, Madre de Dios y los distritos de Iparia y Masisea de la provincia de Coronel Portillo y las provincias de Atalaya y Purs del departamento de Ucayali, quienes gozan de un crdito fiscal especial del 50 %), para los contribuyentes que se dediquen principalmente a actividades agropecuarias, acuicultura, pesca, turismo, as como a las actividades manufactureras vinculadas al procesamiento, transformacin y comercializacin de productos primarios provenientes de las actividades antes indicadas y la transformacin forestal, siempre que dichas actividades se realicen en la zona. c) Exoneracin del IGV por la adquisicin de gas natural, petrleo y sus derivados (numeral 14.1 del artculo 14) para empresas ubicadas en los departamentos de Loreto, Ucayali y Madre de Dios, siempre que el consumo sea destinado dentro del territorio antes sealado. d) Reintegro tributario del ISC para las adquisiciones de combustibles derivados del petrleo (numeral 14.2 del artculo 14), efectuadas por empresas ubicadas en el departamento de Madre de Dios, a travs de notas de crdito negociables. Asimismo, en la Tercera Disposicin Complementaria, es decir fuera de beneficios generales, y como una medida temporal se dispuso la exoneracin del IGV para la importacin de bienes (Tercera Disposicin Complementaria), cuyo consumo se destine dentro de la Amazona, hasta el 31 de diciembre de 2000.

DECRETO LEGISLATIVO N 978 (NORMA DEROGADA)

El Decreto Legislativo N 978, aplicable a los departamentos de Amazonas, Ucayali, San Martn, Madre de Dios, la provincia de Alto Amazonas del departamento de Loreto (es decir, no comprenda a las otras seis provincias: Datem del Maraon, Loreto, Mariscal Ramn Castilla, Maynas, Requena y Ucayali del departamento de Loreto, por lo que para ellos los beneficios de la Ley N 27037 seguan vigentes hasta el 2049), as como a las provincias y distritos de los dems departamentos que conforman la Amazona, estableca la entrega a los Gobiernos regionales o locales de la regin selva y de la Amazona, para inversin y gasto social, del ntegro de los recursos tributarios recaudados en la referida zona. 29 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU La referida norma dispona la derogacin paulatina o gradual de los beneficios y exoneraciones otorgados por la Ley N 27037, Ley de Promocin de la Inversin en la Amazona, tema del presente artculo, as como un programa de sustitucin inmediata (relativo al Reintegro Tributario sealado en el artculo 48 del TUO de la Ley del IGV, del crdito fiscal especial precisado en el numeral 13.2 del artculo 13 de la Ley N 27037, y a la exoneracin del IGV por la importacin de bienes sealado por la Tercera Disposicin Complementaria de la Ley N 27037), el que abordaremos de forma tangencial por no ser materia de controversia. Para tal efecto, el Ttulo III del Decreto Legislativo aludido, bajo el epgrafe Programa de sustitucin gradual de exoneraciones e incentivos tributarios, desarroll una serie de mecanismos, los que entraran en vigencia a partir del 1 de enero de 2009, detallados a continuacin: a) Eliminacin de la exoneracin del IGV contenido en el numeral 13.1 del artculo 13 de la Ley N 27037. b) Derecho a deducir del impuesto a pagar un crdito equivalente a: - En el ao 2009: 80 % del impuesto a pagar. - En el ao 2010: 60 % del impuesto a pagar. - En el ao 2011: 40 % del impuesto a pagar. - En el ao 2012: 20 % del impuesto a pagar. c) Reduccin gradual de la exoneracin del IGV e ISC, para los departamentos de Ucayali y Madre de Dios, relacionada a la adquisicin de petrleo, gas natural y sus derivados, a la que se refiere el numeral 14.1 del artculo 14 de la Ley N 27037, tal como se seala a continuacin: i) Respecto al ISC, se aplicarn los siguientes factores: - Por el primer semestre del ao 2008: 0.10 - Por el segundo semestre del ao 2008: 0.20 - Por el primer semestre del ao 2009: 0.30 - Por el segundo semestre del ao 2009: 0.40 - Por el primer semestre del ao 2010: 0.50 - Por el segundo semestre del ao 2010: 0.60 - Por el primer semestre del ao 2011: 0.70 - Por el segundo semestre del ao 2011: 0.80 - Por el primer semestre del ao 2012: 0.90 - Por el segundo semestre del ao 2012: 1.00 ii) Respecto al IGV se aplicarn los siguientes factores como crdito fiscal especial contra 30 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU el impuesto bruto:

- Por el primer semestre del ao 2008: 0.90 - Por el segundo semestre del ao 2008: 0.80 - Por el primer semestre del ao 2009: 0.70 - Por el segundo semestre del ao 2009: 0.60 - Por el primer semestre del ao 2010: 0.50 - Por el primer semestre del ao 2011: 0.30 - Por el segundo semestre del ao 2011: 0.20 - Por el primer semestre del ao 2012: 0.10 - Por el segundo semestre del ao 2012: 0.0

Ley 29175, Ley que complementa el Decreto Legislativo N 978 (norma derogada)

La norma sealada en el presente prrafo, publicada el 30 de diciembre de 2007 y vigente desde el da siguiente, dispone de las siguientes reglas, en relacin con los beneficios y exoneraciones relativos al IGV e ISC: a) Suspensin del Ttulo III del Decreto Legislativo N 978, programa de Sustitucin Gradual de Exoneraciones e Incentivos Tributarios, por los aos 2008, 2009, 2010, 2011 y 2012 para el departamento de Ucayali y para las localidades del departamento de Hunuco. Tal como se precisa, la suspensin hasta el 2013 se promovi solo para estos dos departamentos mencionados. b) Prrroga de la exoneracin del IGV a la importacin de bienes para consumo en la zona, beneficio dispuesto inicialmente en la Tercera Disposicin Complementaria de la Ley N 27037, hasta el 31 de diciembre de 2010, para las provincias de Datem del Maraon, Loreto, Mariscal Ramn Castilla, Maynas, Requena y Ucayali del departamento de Loreto (advirtase que se excluye de la prrroga a la provincia de Alto Amazonas). c) Prrroga para el departamento de Ucayali e incorporacin al departamento de San Martn y al departamento de Hunuco3, de la exoneracin del IGV a la importacin de bienes para consumo en la zona, beneficio dispuesto inicialmente en la Tercera Disposicin Complementaria de la Ley N 27037, hasta el 31 de diciembre de 2012, gravando las respectivas operaciones a partir del 01.01.13, aplicndose desde entonces un crdito fiscal especial contra el impuesto por pagar, tal como se seala a continuacin: - En el ao 2013: ochenta por ciento (80 %) del impuesto a pagar. - En el ao 2014: sesenta por ciento (60 %) del impuesto a pagar. En el ao 2015: cuarenta por ciento (40 %) del impuesto a pagar. - En el ao 2016: veinte por ciento (20 %) del impuesto a pagar. d) La exclusin del departamento de Ucayali y de la provincia de Alto Amazonas del departamento de Loreto del Decreto Legislativo N 978, relativo al derecho a deducir del impuesto a pagar un crdito fiscal especial, sealado en el inciso b) del numeral 2 del presente comentario.

31 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU

Ley N 29310, Ley que suspende, a favor de la Regin de la Selva, el Ttulo III del Decreto Legislativo N 978 (norma derogada)

Con esta norma, publicada el 31 de diciembre de 2008, se suspende la aplicacin del Ttulo III del Decreto Legislativo N 978, programa de Sustitucin Gradual de Exoneraciones e Incentivos Tributarios, hasta el 1 de enero de 2011, aplicndose los efectos de dicho decreto legislativo (respetando los plazos y la proporcionalidad del crdito fiscal especial del IGV y los factores de aplicacin contra el ISC) hasta dicha fecha. Cabe precisar que esta norma suspende el programa de sustitucin gradual para los departamentos de Amazonas, San Martn, Madre de Dios, as como a las provincias y distritos de los dems departamentos que conforman la Amazona, no considerando al departamento de Ucayali ni a los distritos y provincias del departamento de Hunuco comprendidas en la Ley N27037, como tampoco a la provincia de Alto Amazonas del departamento de Loreto, pero solo en lo atinente a la reduccin gradual de la exoneracin del IGV, ya que este ltimo se haba excluido del mbito de aplicacin del Decreto Legislativo N 978, a travs de la Ley N 29175, tal como se precis en el inciso d) del punto 3 del presente comentario. Vale decir, que para las provincias de Datem del Maraon, Loreto, Mariscal Ramn Castilla, Maynas, Requena y Ucayali del departamento de Loreto, la referida norma no le es aplicable, en tanto el Decreto Legislativo N 978 no las inclua en los programas de Sustitucin Inmediata y Gradual de Exoneraciones e Incentivos Tributarios (solo a la provincia de Alto Amazonas), incluso para la exoneracin del IGV a la importacin de bienes para consumo en la zona, beneficio dispuesto inicialmente en la Tercera Disposicin Complementaria de la Ley N 270374, ya la Ley N 29175 del 30.12.07 haba extendido dicha prrroga hasta el 31.12.10.

Ley N 29661, Ley que suspende, a favor de la Regin de la Selva, el Ttulo III del Decreto Legislativo N 978 (norma derogada de forma tcita)

Norma conocida en la vspera, pero cuyo item legislativo demor, cuando se esperaba en los ltimos das del ao 2010 para que articule el plazo de postergacin otorgado por la Ley N 29310 (que como indicamos en el acpite precedente tuvo vigencia hasta el 31.12.10), recin se public el 08.02.11, dejando un mes y ocho das en aplicacin o vigencia al denominado programa de Sustitucin Gradual de Exoneraciones e Incentivos Tributarios, dispuesto por el Ttulo III del Decreto Legislativo N 978. La referida norma suspendi hasta el 01.01.13 la aplicacin del mencionado programa de Sustitucin Gradual de Exoneraciones e Incentivos Tributarios, dispuesto por el Ttulo III del Decreto Legislativo N 978, postergando los calendarios de sustitucin gradual hasta entonces, precisados en los incisos b) y c) del punto 2 del presente artculo, respetando los plazos y la proporcionalidad de estos. Adems de lo antes sealado, el legislador preocupado por especificar los alcances de la postergacin anotada, en aras de no generar ms imprecisiones sobre el tema que tantas idas y vueltas ha tenido a lo largo de su vigencia, prevista en el artculo 2 de la Ley N 29661, que se restablece hasta el 31.12.12 la exoneracin del IGV indicada en el numeral 13.1 del artculo 13 de la Ley N 270375, ello considerando que la eliminacin del programa de Sustitucin Gradual del Ttulo III del Decreto Legislativo 32 TRIBUTACION II

UNIVERSIDAD NACIONAL DEL CENTRO DEL PERU N 978, se suspendi hasta el 01.01.13, precisando adems que esta prrroga le era aplicable a los departamentos de Amazonas, Ucayali, San Martn, Madre de Dios y la provincia de Alto Amazonas del departamento de Loreto (excluyendo a las otras 6 provincias, ya que como se anot en el tercer prrafo del punto 4 del presente informe, el Decreto Legislativo N 978 no las incluy en la eliminacin de beneficios y exoneraciones), as como en las provincias y distritos de los dems departamentos que conforman la Amazona. Esta precisin, como suele ocurrir en materia legislativa, ha generado el efecto opuesto pretendido por el legislador, es decir, una serie de dudas para los contribuyentes de la Amazona, las que deben quedar resueltas en el siguiente acpite.