Beruflich Dokumente

Kultur Dokumente

Raz Ones

Hochgeladen von

Eduardo Magdaleno BautistaCopyright

Verfügbare Formate

Dieses Dokument teilen

Dokument teilen oder einbetten

Stufen Sie dieses Dokument als nützlich ein?

Sind diese Inhalte unangemessen?

Dieses Dokument meldenCopyright:

Verfügbare Formate

Raz Ones

Hochgeladen von

Eduardo Magdaleno BautistaCopyright:

Verfügbare Formate

El anlisis de razones es el punto de partida para desarrollar la informacin, las cuales pueden clasificarse en los 4 Grupos siguientes:

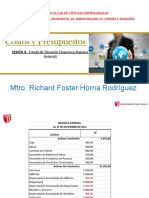

Razones de Liquidez Razones deApalancamiento financiero Razones de utilidad Razones de rentabildad RAZONES DE LIQUIDEZ Las razones de liquidez permiten identificar el grado o ndice de liquidez con que cuenta le empresa y para ello se utilizan los siguientes indicadores: Capital neto de trabajo. Se determina restando los activos corrientes al pasivo corriente. Se supone que en la medida en que los pasivos corrientes sean menores a los activos corrientes la salud financiera de la empresa para hacer frente a las obligaciones al corto plazo es mayor. ndice de solvencia. Se determina por el cociente resultante de dividir el activo corriente entre el pasivo corriente (activo corriente/pasivo corriente). Entre ms alto (mayor a 1) sea el resultado, ms solvente es la empresa. Prueba cida. Es un ndice de solvencia ms exigente en la medida en que se excluyen los inventarios del activo corriente. (Activo corriente Inventarios)/pasivo corriente. Consulte: Prueba acida. Rotacin de inventarios. Indicador que mide cuanto tiempo le toma a la empresa rotar sus inventarios. Recordemos que los inventarios son recursos que la empresa tiene inmovilizados y que representan un costo de oportunidad. Consulte: Rotacin de inventarios. Rotacin de cartera. Es el mismo indicador conocido como rotacin de cuentas por cobrar que busca identificar el tiempo que le toma a la empresa convertir en efectivo las cuentas por cobrar que hacen parte del activo corriente. Consulte: Rotacin de cartera. Las cuentas por cobrar son ms recursos inmovilizados que estn en poder de terceros y que representan algn costo de oportunidad. Rotacin de cuentas por pagar. Identifica el nmero de veces que en un periodo la empresa debe dedicar su efectivo en pagar dichos pasivos (Compras anuales a crdito/Promedio de cuentas por pagar) Apalancamiento financiero es el efecto que introduce el endeudamiento sobre la rentabilidad de los capitales propios. La variacin resulta ms que proporcional que la que se produce en la rentabilidad de las inversiones. La condicin necesaria para que se produzca el apalancamiento amplificador es que la rentabilidad de las inversiones sea mayor que el tipo de inters de las deudas. Concepto Se denomina apalancamiento a la posibilidad de financiar determinadas compras de activos sin la necesidad de contar con el dinero de la operacin en el momento presenteEs un indicador del nivel de endeudamiento de una organizacin en relacin con su activo o patrimonio. Consiste en utilizacin de la deuda para aumentar la rentabilidad esperada del capital propio. Se mide como la relacin entre deuda a largo plazo ms capital propio.Se

Eduardo Magdaleno Bautista

considera como una herramienta, tcnica o habilidad del administrador, para utilizar el Costo por el inters Financieros para maximizar Utilidades netas por efecto de los cambios en las Utilidades de operacin de una empresa.Es decir: los intereses por prestamos actan como una PALANCA, contra la cual las utilidades de operacin trabajan para generar cambios significativos en las utilidades netas de una empresa.En resumen, debemos entender por Apalancamiento Financiera, la Utilizacin de fondos obtenidos por prstamos a un costo fijo mximo, para maximizar utilidades netas de una empresa. Clasificacin de Apalancamiento Financiero 1. Positiva 2. Negativa 3. Neutra Apalancamiento Financiero positivo: Cuando la obtencin de fondos proveniente de prstamos es productiva, es decir, cuando la tasa de rendimiento que se alcanza sobre los activos de la empresa, es mayor a la tasa de inters que se paga por los fondos obtenidos en los prstamos. Apalancamiento Financiero Negativo: Cuando la obtencin de fondos provenientes de prstamos es improductiva, es decir, cuando la tasa de rendimiento que se alcanza sobre los activos de la empresa, es menor a la tasa de inters que se paga por los fondos obtenidos en los prstamos.Apalancamiento Financiero Neutro: Cuando la obtencin de fondos provenientes de prstamos llega al punto de indiferencia, es decir, cuando la tasa de rendimiento que se alcanza sobre los activos de la empresa, es igual a la tasa de inters que se paga por los fondos obtenidos en los prstamos. Riesgo Financiero Frente al apalancamiento financiero la empresa se enfrenta al riesgo de no poder cubrir los costos financieros, ya que a medida que aumentas los cargos fijos, tambin aumenta el nivel de utilidad antes de impuestos e intereses para cubrir los costos financieros.El aumento del apalancamiento financiero ocasiona un riesgo creciente, ya que los pagos financieros mayores obligan a la empresa a mantener un nivel alto de utilidades para continuar con la actividad productiva y si la empresa no puede cubrir estos pagos, puede verse obligada a cerrar por aquellos acreedores cuyas reclamaciones estn pendientes de pago Hay dos tipos de razones de rentabilidad; las que muestran la rentabilidad en relacin con las ventas y las que muestran la rentabilidad en relacin con la inversin. Juntas, estas razones indican la eficiencia de operacin de la compaa.

La rentabilidad en relacion con las ventas La primera razn que consideramos es el margen de utilidad bruta Esta razn nos indica la ganancia de la compaa en relacin con las ventas, despus de deducir los costos de producir los bienes que se han vendido. Tambin indica la eficiencia de las operaciones as como la forma en que se asignan precios a los productos. Una razn de rentabilidad mas especifica es el margen de utilidades netas:

Eduardo Magdaleno Bautista

El margen de utilidades netas nos muestra la eficiencia relativa de la empresa despus de tomar en cuenta todos los gastos e impuestos sobre ingresos, pero no los cargos extraordinarios. La rentabilidad en relacin con las inversiones El segundo grupo de razones de rentabilidad relaciona las utilidades con las inversiones. Una de estas medidas es la razn de rendimiento del capital, o ROE (por sus siglas en ingles): Esta razn nos indica el poder de obtencin de utilidades de la inversin en libros de los accionistas, y se le utiliza frecuentemente para comparar a dos compaas o ms en una industria. Una razn ms general que se usa en el anlisis de la rentabilidad es el rendimiento de los activos, o ROA (por sus siglas en ingles): Esta razn es algo inapropiada, puesto que se toman las utilidades despus de haberse pagado los intereses a los acreedores. Cuando los cargos financieros son considerables, es preferible, para propsitos comparativos, calcular una tasa de rendimiento de las utilidades netas de operacin en lugar de una razn de rendimiento de los activos. Se puede expresar la tasa de rendimiento de las utilidades netas de operacin como Al utilizar esta razn, podemos omitir cargos financieros diferentes (intereses y dividendos de acciones preferentes). De manera que la relacin analizada, es independiente del modo en que se financia la empresa. La rotacin y la capacidad de obtener utilidades Con frecuencia el analista financiero relaciona los activos totales con las ventas para obtener la razn de rotacin de los activos: Esta razn nos indica la eficiencia relativa con la cual la compaa utiliza sus recursos a fin de generar la produccin. La razn de rotacin es una funcin de la eficiencia con que se manejan los diversos componentes de los activos: las cuentas por cobrar segn lo muestra el periodo promedio de cobranzas, inventarios como los sealan la razon de rotacion de inventarios y los activos fijos como lo indica el flujo de la produccion a traves de la planta o la razon de ventas a activos fijos netos. Cuando multiplicamos la rotacin de activos de la compaa por el margen de utilidades netas, obtenemos la razn de rendimiento de los activos, o capacidad de obtener utilidades sobre los activos totales Ni el margen de utilidades netas ni la razon de rotacion por si solas proporcionan una medida adecuada de la eficiencia en operaciones. RAZONES DE VALOR DE MERCADO Hay varias razones ampliamente utilizadas que relacionan el valor en el mercado de las acciones de una compaa con la rentabilidad, los dividendos y el capital en libros. Eduardo Magdaleno Bautista

Razon precio/utilidades La razon precio/utilidades de una compaa es simplemente En los captulos anteriores del libro se describi la razn P/U como una medida del valor relativo. Mientras ms elevada sea esta razn, mayor ser el valor de las acciones que se atribuye a las utilidades futuras en oposicin a las utilidades actuales. Rendimiento de dividendos El rendimiento de dividendos para una accin relaciona el dividendo anual con el precio por accin. Por tanto, Las compaas con un buen potencial de crecimiento suelen retener una alta proporcin de sus utilidades y mostrar un bajo rendimiento de dividendos, mientras que las compaas en industrias ms maduras pagan una alta proporcin de sus utilidades y tienen un rendimiento de dividendos relativamente alto.

Eduardo Magdaleno Bautista

Das könnte Ihnen auch gefallen

- Costos y PreciosDokument33 SeitenCostos y PreciosIsrael MacedoNoch keine Bewertungen

- OOOODokument3 SeitenOOOOEduardo Magdaleno BautistaNoch keine Bewertungen

- PokemonDokument2 SeitenPokemonEduardo Magdaleno BautistaNoch keine Bewertungen

- Te Amo y Eres ComoDokument2 SeitenTe Amo y Eres ComoEduardo Magdaleno BautistaNoch keine Bewertungen

- Porta FolioDokument15 SeitenPorta FolioEduardo Magdaleno BautistaNoch keine Bewertungen

- Convenio de Cesion de DerechoDokument2 SeitenConvenio de Cesion de DerechoEduardo Magdaleno BautistaNoch keine Bewertungen

- HistoriaDokument10 SeitenHistoriaEduardo Magdaleno BautistaNoch keine Bewertungen

- HistoriaDokument10 SeitenHistoriaEduardo Magdaleno BautistaNoch keine Bewertungen

- Prática Grupal Unidad 5.Dokument2 SeitenPrática Grupal Unidad 5.Ary L BeaChNoch keine Bewertungen

- Comunidad PrimitivaDokument4 SeitenComunidad PrimitivaRodrigo Carrillo AlvarezNoch keine Bewertungen

- FODADokument16 SeitenFODAMaríaEugeniaFloresNoch keine Bewertungen

- Informe Final Endeudamiento de La Republica Dominicana Por La Crisis Humanitaria y Economica Del Covid-19, Perioro 2019 Primer Semestre 2021Dokument58 SeitenInforme Final Endeudamiento de La Republica Dominicana Por La Crisis Humanitaria y Economica Del Covid-19, Perioro 2019 Primer Semestre 2021Jeremy BakerNoch keine Bewertungen

- Taller VallegrandeDokument12 SeitenTaller VallegrandeLore HernandezNoch keine Bewertungen

- Seminario de InvestigacionDokument77 SeitenSeminario de InvestigacionBeliazar Sanabria Villalba PsicólogaNoch keine Bewertungen

- Actas Del Taller Mercantil...Dokument19 SeitenActas Del Taller Mercantil...archilalegaladviceNoch keine Bewertungen

- Evolución Histórica de La Moneda en El PerúDokument12 SeitenEvolución Histórica de La Moneda en El PerúDiegoNoch keine Bewertungen

- CP Nic 38Dokument10 SeitenCP Nic 38Cesar Leiva CNoch keine Bewertungen

- Jesuss en EspañolDokument11 SeitenJesuss en Españolrafael martinezNoch keine Bewertungen

- Historia de La Competitividad - OdtDokument2 SeitenHistoria de La Competitividad - OdtAlexandra FloresNoch keine Bewertungen

- Control de Inventarios PDFDokument43 SeitenControl de Inventarios PDFluendusuNoch keine Bewertungen

- Tarea 1 MacroeconomiaDokument9 SeitenTarea 1 Macroeconomiajeannette0% (1)

- Guia para La Presentacion de Proyectos Sectur MXDokument1 SeiteGuia para La Presentacion de Proyectos Sectur MXDavid AarónNoch keine Bewertungen

- Mercado FinancieroDokument2 SeitenMercado Financiero16635029Noch keine Bewertungen

- Actividades Economicas de FusagasugaDokument7 SeitenActividades Economicas de Fusagasugaangie acosta carrillo0% (2)

- 1 El Brief de DiseñoDokument6 Seiten1 El Brief de DiseñoJose WalterNoch keine Bewertungen

- Bavaria SaDokument17 SeitenBavaria SaKevin Andrés RosetteNoch keine Bewertungen

- PC - MicroeconomiaDokument3 SeitenPC - MicroeconomiaKAISY YAMIRA HUARANCCA QUISPENoch keine Bewertungen

- FodaDokument3 SeitenFodaRochiVeNoch keine Bewertungen

- Competencia PerfectaDokument6 SeitenCompetencia PerfectaElizabeth DomínguezNoch keine Bewertungen

- Punto de EquilibrioDokument5 SeitenPunto de EquilibrioJose Christian Rojas BacaNoch keine Bewertungen

- Alberto LosadaDokument21 SeitenAlberto LosadaNatalia LarrañagaNoch keine Bewertungen

- Comunicacion CE Conducta Excluyente AbusivaDokument14 SeitenComunicacion CE Conducta Excluyente AbusivaVladimir RosarioNoch keine Bewertungen

- Sesion 04 - Costos y PresupuestosDokument27 SeitenSesion 04 - Costos y PresupuestosVALERIA REATEGUI REATEGUINoch keine Bewertungen

- CINEPOLISDokument34 SeitenCINEPOLISJuan Manuel Sanchez50% (2)

- Exposicion Joseph.M.juranDokument9 SeitenExposicion Joseph.M.juranMarco ElizaldeNoch keine Bewertungen

- Fase 4 - Análisissucesosaleatorios - 102054Dokument11 SeitenFase 4 - Análisissucesosaleatorios - 102054Zahira GarnicaNoch keine Bewertungen

- Contribuciones EspecialesDokument9 SeitenContribuciones Especialesjhonvalero22Noch keine Bewertungen