Beruflich Dokumente

Kultur Dokumente

Analisis Sistem Manajemen Risiko PDF

Hochgeladen von

EdyOriginaltitel

Copyright

Verfügbare Formate

Dieses Dokument teilen

Dokument teilen oder einbetten

Stufen Sie dieses Dokument als nützlich ein?

Sind diese Inhalte unangemessen?

Dieses Dokument meldenCopyright:

Verfügbare Formate

Analisis Sistem Manajemen Risiko PDF

Hochgeladen von

EdyCopyright:

Verfügbare Formate

203

Analisis Sistem Manajemen Risiko Kredit dan Pengaruhnya

terhadap Laba Perusahaan dengan

Penerapan Model Program Komputer

(Studi Kasus PT Bank JABAR Cabang Ciamis)

Rika Gumayantika

Alumni Departemen Manajemen, Fakultas Ekonomi dan Manajemen

Institut Pertanian Bogor

Abdul Kohar Irwanto

Departemen Manajemen, Fakultas Ekonomi dan Manajemen

Institut Pertanian Bogor

ABSTRACT

One of the bank's main activities is to distribute funds to the public in the form of

credits with a specific system. PT. Bank Jabar Cabang Ciamis constitutes the one

chapter which has the highest credit distribution activities among the chapters.

Generally speaking, a theory states that the more fund is distributed by the bank the

more potential of Non Performing Loan (NPL) will be experienced by the bank. The

purposes of this study are : (1) to identify factors those influence the occurring of the

NPL, (2) to identify and analyze the risk management system of credit, (3) to analyze

profit associated with the credit activities, (4) to analyze the effect of the NPL ratio to

the profit. The data used in the study were primary and secondary data. The primary

data was obtained through: collecting the data directly from several sources and

interviewing employees (credit analysts). The secondary data was collected basically

from historical data, literature study, research and financial reports of the bank. The

results of the study indicate that the credit risk is strongly affected by several factors.

The factors include: (a) internal factors (human resources and financial), (b) creditor

factor (the period of credit), and (c) external factor (the competition with other banks).

The risk management implementation in the Bank Jabar basically consists of three main

activities: (1) identification and classification of the credit risks, (2) measurement of the

credit risks through calculation of the NPL ratio, and (3) controlling and managing the

credit risks.

Keywords: Risk Management, Credit Risk, NPL.

I. Pendahuluan

Perkembangan ekonomi yang semakin pesat tidak hanya membawa peluang bagi

bisnis perbankan, tapi juga risiko yang semakin besar. Siamat (2005) mendefinisikan

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

204

risiko usaha atau business risk bank sebagai tingkat ketidakpastian mengenai

pendapatan yang diperkirakan akan diterima. Risiko usaha yang dapat dihadapi bank

antara lain risiko kredit, risiko investasi, risiko likuiditas, risiko operasional, risiko

penyelewengan (fraud risk), risiko fidusia, risiko tingkat bunga, risiko solvensi, risiko

valuta asing, dan risiko persaingan.

Risiko kredit ternyata merupakan perkara besar bagi dunia perbankan. Oleh karena

itu, risiko kredit perlu mendapat perhatian khusus dan serius, karena setiap rupiah

yang tidak tertagih menjadi macet, yang kemudian menimbulkan masalah besar.

Masalah tersebut adalah timbulnya biaya penyisihan dalam laporan laba/rugi bank.

Besarnya risiko kredit ditunjukkan dalam bentuk non performing loan (NPL).

Tingginya nilai NPL menunjukkan banyaknya kredit pihak debitur yang tidak dapat

membayar secara kontinu pinjaman kreditnya, baik pembayaran pokok pinjaman

maupun bunga pinjaman sebagaimana yang telah dipersyaratkan oleh perjanjian

kredit. Kredit dengan kolektibilitas kurang lancar, maka kredit tersebut diragukan dan

macet, serta nilai NPL diragukan. Semakin besar rasio NPL berarti risiko kredit semakin

tinggi.

Risiko kredit perlu dikelola dengan baik, karena apabila tidak dikelola dengan baik,

maka akan mengakibatkan proporsi kredit yang bermasalah semakin besar, sehingga

akan berdampak negatif pada kondisi perbankan.

Bank Pembangunan Daerah Jawa Barat dan Banten (Bank Jabar) adalah salah satu

lembaga perbankan yang berfungsi sebagai alat kelengkapan ekonomi dan

pembangunan daerah yang merupakan subsistem dari perekonomian nasional.

Sedangkan Bank Jabar Cabang Ciamis merupakan salah satu cabang Bank Jabar yang

lebih banyak menyalurkan kreditnya daripada menyimpan dana dari masyarakat. Dalam

menyalurkan dana dari masyarakat, sejalan dengan peraturan-peraturan perbankan,

bank wajib melaksanakan prinsip kehati-hatian agar tidak merugikan bank dan

nasabahnya. Semakin banyak dana yang disalurkan tentu saja semakin besar

potensinya dalam menimbulkan risiko.

Berdasarkan latar belakang penelitian di atas, maka rumusan permasalahannya

adalah: (1) Apa saja dan bagaimana faktor yang memengaruhi terjadinya risiko kredit,

(2) bagaimana manajemen risiko kredit dilaksanakan, (3) bagaimana kondisi labanya

sehubungan dengan perkembangan sektor kredit, dan (4) bagaimana pengaruh rasio

NPL terhadap laba.

Penelitian ini bertujuan untuk:

1. Mengidentifikasi faktor yang memengaruhi terjadinya risiko kredit.

2. Mengidentifikasi dan menganalisis manajemen risiko kredit.

3. Menganalisis laba sehubungan dengan perkembangan kredit.

4. Menganalisis pengaruh rasio NPL terhadap laba.

5. Mengidentifikasi faktor yang memengaruhi terjadinya risiko kredit.

6. Mengidentifikasi dan menganalisis manajemen risiko kredit.

7. Menganalisis laba sehubungan dengan perkembangan kredit.

8. Menganalisis pengaruh rasio NPL terhadap laba.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

205

II. Metodologi Penelitia

II.1. Kerangka Pemikiran Penelitian

Bank sebagai lembaga intermediasi menerima simpanan dari nasabah dan

meminjamkannya kepada nasabah (unit ekonomi) lain. Atas simpanan masyarakat itu,

bank memberikan imbalan berupa bunga. Demikian pula, atas pemberian pinjaman

(kredit) bank mengenakan bunga kepada para peminjam. Bank mempunyai tujuan

menjaga kelangsungan hidupnya melalui usaha untuk memperoleh keuntungan dengan

cara meningkatkan penyaluran kredit kepada masyarakat.

Di samping memberikan sumbangan terbesar terhadap laba, kredit juga merupakan

salah satu faktor yang menyebabkan rapuhnya usaha perbankan, yaitu dengan

tingginya risiko kredit.

Pada penelitian ini, besarnya risiko kredit ditunjukkan dalam bentuk rasio NPL.

Tingginya nilai NPL mengindikasikan banyaknya pihak debitur yang tidak dapat

membayar secara kontinu pinjaman kreditnya. Risiko kredit ditimbulkan karena dua hal

utama, yaitu: (a) debitur (atau pembeli secara kredit) tidak dapat membayar utang dan

memenuhi kewajiban seperti tertuang dalam kesepakatan, atau (b) turunnya mutu

debitur, sehingga persepsi mengenai kemungkinan gagal bayar semakin tinggi.

Risiko kredit akan berpengaruh tehadap tingkat laba yang diperoleh. Tingkat laba

yang telah diprediksikan akan terganggu pada saat debitur tidak mampu

mengembalikan pinjamannya kepada bank. Seberapa besar pengaruhnya suatu bank

belum mampu diprediksikan, karena risiko kredit yang terjadi tergantung kepada

keadaan debitur. Peningkatan risiko kredit perlu ditunjang oleh mutu manajemen risiko

kredit yang baik untuk meminimalisasi potensi kerugian yang akan dihadapi. Gambar 1

memperlihatkan

kerangka pemikiran dari

penelitian ini.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

206

Gambar 1. Kerangka pemikiran penelitian

II.2. Pengumpulan Data

Sumber data yang digunakan dalam penelitian ini adalah data primer dan data

sekunder. Data primer diperoleh melalui pencatatan, pengumpulan data, dan

wawancara dengan para analis kredit. Sedangkan data sekunder diperoleh melalui data

historis, studi literatur, majalah, koran, laporan penelitian, serta laporan keuangan yang

diterbitkan bank maupun internet.

Metode pengambilan contoh pada penelitian ini dilakukan dengan nonprobability

sampling, yaitu purposive sampling, yang merupakan teknik dengan pertimbangan

tertentu. Contoh berupa data tentang kredit yang bermasalah, jumlah kredit yang

disalurkan, dan laba yang dihasilkan.

II.3. Pengolahan dan Analisis Data

Data yang diperoleh dianalisis dan diolah dengan metode statistik deskriptif, analisis

Pearson Product Moment Correlation (PPMC), dan analisis regresi linear sederhana,

serta program komputer untuk keperluan simulasi.

II.4. Analisis Pearson Product Moment Correlation

PPMC adalah statistik yang mengukur keserasian hubungan di antara dua peubah.

Dalam Sugiono (2006), rumus untuk PPMC adalah:

nΣXiYi−(ΣXi)(ΣYi)

rxy = . ..................... (1)

{nΣXi2−(ΣXi)2}{nΣYi2−(ΣYi)2}

Di mana:

Y = peubah terikat (laba bank)

X = peubah bebas (tingkat risiko kredit)

n = lamanya periode.

II.5. Analisis Regresi Linear Sederhana

Metode ini didasarkan pada pengaruh suatu peubah independen dengan satu

peubah dependen, yaitu tingkat risiko kredit (peubah bebas atau independen) dan laba

bank (peubah terikat atau dependen). Untuk menganalisis apakah risiko kredit

memengaruhi laba, digunakan model regresi linear sederhana, seperti yang

dikemukakan Sugiono (2006)

Y = a + bX.....................................................(2)

(ΣY)(ΣX2) − (ΣX )(ΣXY)

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

207

a= ..................... ...................(3)

nΣX2 − (ΣX)2

n(ΣXY) − (ΣX)(ΣY)

b= .............................. (4)

nΣX2 − (ΣX)2

Keterangan:

Y = peubah terikat (laba bank)

X = peubah bebas (tingkat risiko kredit)

a = nilai konstan

b = koefisien regresi

n = lamanya periode

Uji model regresi mencakup:

1. Uji Serempak (Uji F)

Uji statistik F menunjukkan apakah semua peubah independen yang dimaksudkan

dalam model memunyai pengaruh secara bersama-sama terhadap peubah dependen.

Langkah-langkah uji statistik F adalah:

a. Merumuskan Hipotesis

1) H0: β1 = 0

Hipotesis nol (H0) yang hendak diuji adalah apakah semua parameter dalam

model sama dengan nol. Artinya, semua peubah independen bukan merupakan

penjelas nyata terhadap peubah dependen.

2) H1 : βj ≠ 0

Hipotesis alternatifnya (H1), tidak semua parameter secara simultan sama

dengan nol. Artinya, semua peubah independen secara simultan merupakan

penjelas nyata terhadap peubah dependen.

b. Menentukan Ftabel

1) Fα (k-1, n-k).

2) Taraf nyata (α) = 0,05, yaitu tingkat kesalahan yang masih dapat ditoleransi.

3) Derajat bebas pembilang = k.

4) Derajat bebas penyebut = n(k+1).

c. Menentukan Fhitung yang diperoleh dari hasil regresi melalui program Minitab.

d. Membandingkan Fhitung dengan Ftabel

1) Jika statistik hitung (angka Foutput) > statistik tabel (Ftabel) atau Fhitung < Ftabel,

maka H0 ditolak dan H1 diterima.

2) Jika –Ftabel < statistik hitung (angka Foutput) < statistik tabel (Ftabel) maka H0

diterima dan H1 ditolak.

Kelayakan model regresi yang telah dibuat dapat dilihat pada hasil uji Analysis of

Variance (ANOVA). ANOVA merupakan uji hipotesis kesesuaian model dengan data

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

208

yang ada. Hipotesis yang digunakan sama dengan hipotesis uji F, dengan daerah

penolakan p-value < a.

II.6. Model Program Komputer

Model program komputer merupakan suatu representasi sistem berbentuk

informasi yang tertuang dalam bentuk lisan maupun tertulis oleh suatu pengolah

informasi. Menurut Krisna D. Octovhiana, bahasa pemrograman adalah perintah-

perintah yang dimengerti oleh komputer untuk melakukan tugas-tugas tertentu.

Dalam penelitian ini dikembangkan suatu model program komputer untuk menghitung

dan menganalisis pengaruh risiko kredit terhadap laba pada Bank Jabar Cabang Ciamis.

Dengan pemodelan diciptakan hasil perhitungan keadaan aktual, efisien, dan akurat, di

samping melihat pengaruh risiko kredit terhadap laba pada masa mendatang dengan

melakukan asumsi terhadap persentase penurunan maupun peningkatan risiko kredit

dan laba yang dikaitkan dengan strategi perusahaan. Model program komputer dalam

penelitian ini terdiri dari database. Outcome dari model komputer yang digunakan

berupa:

1. Dana pihak ketiga meliputi sumber dana pihak ketiga yang didapatkan dari

masing-masing produk yang ditawarkan seperti giro, tabungan, simpanan

berjangka, kewajiban bank lain, dan kewajiban lainnya. Dana pihak ketiga ini

digunakan untuk membandingkan antara kredit yang disalurkan dengan dana

pihak ketiga.

2. Laba dari kredit meliputi laba kredit, provisi, dan fee kredit kelolaan. Data ini

digunakan untuk membandingkan laba yang didapatkan dari kredit dengan laba

bersih Bank Jabar Cabang Ciamis.

3. Data kolektibilitas meliputi baki debet dari masing-masing kolektibilitas (lancar,

dalam perhatian khusus, kurang lancar, diragukan, dan macet), jumlah debitur

dari masing masing kolektibilitas. Data ini digunakan untuk mengetahui besarnya

rasio NPL yang menunjukan besarnya risiko kredit.

4. Laba data digunakan untuk mengetahui pengaruh risiko kredit terhadap laba.

5. Hasil analisis, di mana terdapat hasil perhitungan dengan menggunakan metode

PPMC dan regresi linear sederhana.

III. Hasil Penelitian

III.1. Gambaran Umum Bank Jabar

Bank Pembangunan Daerah Jawa Barat adalah bank milik Pemerintah Provinsi Jawa

Barat bersama-sama dengan Pemerintah Kota/ Kabupaten se-Jawa Barat dan Banten,

didirikan berdasarkan Surat Gubernur Kepala Daerah Tingkat I Jawa Barat Nomor

7/GKDH/BPD/61 tanggal 20 Mei 1961 dengan modal dasar pertama Rp2.500.000,00.

Pada tahun 1978 untuk menyempurnakan kedudukan hukum Bank Karya

Pembangunan Daerah Jawa Barat, dikeluarkan Peraturan Daerah Provinsi Jawa Barat

nomor 11/PDDPRD/72 tanggal 27 Juni 1972 tentang kedudukan hukum Bank Karya

Pembangunan Daerah Jawa Barat sebagai perusahaan daerah yang berusaha di bidang

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

209

perbankan. Selanjutnya melalui Peraturan Daerah Provinsi Jawa Barat nomor

1/DP040/PD/1978 tanggal 27 Juni 1978, nama PD Bank Karya Pembangunan Daerah

Jawa Barat diubah menjadi Bank Pembangunan Daerah Jawa Barat. Pada tahun 1992

aktivitas Bank Pembangunan Daerah Jawa Barat ditingkatkan menjadi Bank Umum

Devisa berdasarkan Surat Keputusan Direksi Bank Indonesia Nomor 25/84.KEP/DIR

tanggal 2 November 1992 serta berdasarkan Perda Nomor 11 Tahun 1995 memunyai

sebutan ”Bank Jabar”dengan logo baru.

Dalam rangka mengikuti perkembangan perekonomian dan perbankan, maka

berdasarkan Perda Nomor 22 Tahun 1998 dan Akta Pendirian Nomor 4 Tanggal 8 April

1999 berikut Akta perbaikan Nomor 8 Tanggal 15 April 1999 yang telah disahkan oleh

Mentri Kehakiman RI Tanggal 16 April 1999, bentuk hukum Bank Jabar diubah dari

Perusahaan Daerah (PD) menjadi Persero Terbatas (PT). Untuk memberikan

keleluasaan dalam melaksanakan ekspansi usaha, berdasarkan hasil usaha Rapat

Umum Pemegang Saham (RUPS) yang diselenggarakan pada tanggal 16 April 2001,

disetujui peningkatan modal dasar Bank Jabar menjadi Rp1 triliun. Seiring dengan

tuntutan era globalisasi, bentuk badan hukum Bank Jabar sebagai Perseroan Terbatas

(PT) membuka peluang untuk lebih memperluas ruang gerak oprasional sekaligus

mengubah citra Bank Jabar yang selama ini terbatas melayani masyarakat Daerah

Provinsi Jawa Barat menjadi sebuah bank daerah yang berwawasan global.

Sebagai bank yang sedang berkembang, Bank Jabar terus berusaha meningkatkan

kinerja dan keberhasilan yang telah dicapai sebelumnya guna mendukung visi Bank

Jabar, yaitu menjadi bank terbesar dan sehat yang berkantor pusat di Bandung pada

tahun 2005.

Sebagai salah satu alat kelengkapan otonomi daerah, Bank Jabar memunyai misi

dan fungsi berikut:

1. Penggerak dan pendorong laju pembangunan di daerah.

2. Melaksanakan pengelolaan usaha daerah.

3. Salah satu sumber pendapatan asli daerah (PAD).

Pada dasarnya semua bank memunyai fungsi usaha seperti Bank Jabar

berdasarkan Peraturan Daerah No. 10 tahun 1992 Bank Jabar memunyai misi

membantu dan mendorong kegiatan pembangunan nasional di daerah Jawa Barat

dalam rangka pembangunan nasional dengan jalan melakukan usaha-usaha bank.

Sesuai dengan misi di atas Bank Jabar memunyai fungsi sebagai bank umum, bank

devisa, pemegang kas daerah, pemegang gaji dan pensiunan pegawai otonomi, serta

pembinaan Bank Rakyat (BPR) Pemda. Dalam memenuhi fungsi tersebut Bank Jabar

melakukan kegiatan usaha berikut:

1. Penghimpun dana

a. Giro. Rekening giro Bank Jabar dirancang khusus untuk memberikan

keuntungan dan keleluasaan dalam melakukan transaksi baik penarikan

maupun penyetoran.

b. Tabungan. Bank Jabar Cabang Ciamis menyelenggarakan macam-macam

tabungan sebagai berikut:

1) Tabungan Anda Masa Datang (TANDAMATA). Tabungan ini hanya

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

210

diselenggarakan oleh Bank Jabar, sehingga kesempatan mendapatkan

hadiah lebih besar.

2) Simpanan Pembangunan Daerah (SIMPEDA). Tabungan yang di

selenggarakan oleh Bank Pembangunan Daerah (BPD) seluruh Indonesia.

c. Simpanan Berjangka, yaitu deposito lebih panjang dan dapat ditarik atau

dicairkan setelah jatuh tempo.

2. Penyaluran Kredit. Kegiatan penyaluran kredit merupakan kegiatan utama bisnis

Bank Jabar sebagai lembaga bank devisa yang bertugas untuk menghimpun dan

menyalurkan dana masyarakat. Kredit yang diberikan di Bank Jabar Cabang Ciamis

adalah:

a. Kredit investasi, biasanya digunakan untuk keperluan perluasan usaha atau

membangun proyek atau pabrik baru. Masa pemakaiannya untuk suatu

periode yang relatif lebih lama dan biasanya untuk kegiatan utama suatu

perusahaan.

b. Kredit modal kerja umum, digulirkan bagi keperluan menambah modal kerja

usaha perorangan/badan hukum. Fasilitas ini dapat digunakan untuk

pembelian bahan baku, pembelian persediaan barang dagangan, biaya

operasional, dan lain-lain.

c. Kredit profesi, yaitu kredit yang diberikan untuk mengembangkan jenis-jenis

pekerjaan yang memerlukan keahlian khusus.

d. Kredit Abdi Bhakti, yaitu fasilitas kredit yang diberikan untuk karyawan atau

karyawati Bank Jabar.

e. Kredit Multi Guna Bhakti, yaitu fasilitas kredit yang diberikan bagi pegawai

negeri dan pensiunan pegawai negeri sipil (PNS) berpenghasilan tetap.

f. Kredit Wira Bhakti, yaitu fasilitas kredit yang diberikan bagi para pegawai

negeri berpenghasilan tetap yang memiliki bidang usaha sampingan atau yang

membuka usaha jasa sosial masyarakat.

Sebelum debitur memperoleh kredit, terlebih dahulu harus melalui tahapan-

tahapan penilaian mulai dari pengajuan kredit, pemeriksaan keaslian dokumen,

analisis kredit, perjanjian kredit sampai pada realisasi kredit, pengawasan kredit, dan

pengembalian kredit (pelunasan kredit, penambahan kredit, dan kredit bermasalah). Di

mana pada Bank Jabar memiliki Pedoman Pelaksanaan Pemberian Kredit (PPPK)

dengan tujuan:

1. Memuat peraturan-peraturan atau ketentuan-ketentuan mengenai pemberian

kredit yang berlaku di lingkungan Bank Jabar.

2. Sebagai pedoman kerja bagi pejabat dan pengurus perkreditan.

3. Sebagai salah satu alat penelitian terhadap proyek-proyek yang mengharapkan

bantuan pembiayaan bank.

Pada saat proses pemberian kredit, harus selektif dan sesuai dengan peraturan yang

berlaku di Bank Jabar. Hal ini dilakukan untuk meminimalisasi risiko yang akan terjadi.

Untuk itu, diperlukan tahapan pemberian kredit, yaitu: pengajuan kredit, analisis

kredit, pengambilan keputusan, perjanjian kredit, dan realisasi kredit.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

211

III.2.Perkembangan Kredit yang Disalurkan

Perkembangan usaha Bank Jabar Cabang Ciamis dalam penyaluran kreditnya

mengalami peningkatan cukup tinggi pada tahun 2007. Peningkatan terlihat dari

besarnya kredit yang disalurkan kepada nasabah, baik kredit investasi, kredit modal

kerja, kredit konsumtif, dan kredit lainnya. Perkembangan kredit pada tahun 2007

pada Tabel 1 berdasarkan pada perhitungan program komputer.

Tabel 1. Jumlah kredit yang disalurkan

Tabel 1 menjelaskan jumlah kredit yang disalurkan oleh Bank Jabar Cabang Ciamis

pada tahun 2007. Kredit yang disalurkan mengalami peningkatan dari bulan ke bulan

walaupun pada bulan-bulan terakhir mengalami penurunan. Setiap bulannya kredit

yang disalurkan mengalami peningkatan yang cukup tinggi. Penyaluran kredit paling

tinggi pada bulan Oktober sebesar Rp 386.730.712.995 dan bulan Desember

penurunannya menjadi Rp 376.999.324.181.

III.3. Faktor-faktor yang Memengaruhi Risiko Kredit

Risiko kredit terjadi ketika bank mengalami kemungkinan ketidakmampuan

konsumen dalam membayar kredit secara penuh dan tepat waktu. Faktor-faktor yang

paling memengaruhi risiko kredit Bank Jabar Cabang Ciamis adalah:

1. Internal Perusahaan

Keadaan internal perusahaan dapat meningkatkan kinerja perusahaan. Apabila

keadaan internal tidak memiliki mutu dan kuantitas yang bagus, maka akan

menimbulkan risiko. Keadaan internal meliputi:

a. Sumber daya manusia (SDM). Kerugian risiko kredit yang terkait dengan SDM

berkaitan dengan moral hazard dan morale hazard. Moral hazard terjadi apabila

karyawan dengan sengaja melakukan tindakan yang menguntungkan dirinya

sendiri dan menimbulkan kerugian bagi bank, sehingga menimbulkan risiko.

Sedangkan morale hazard terjadi karena kurang hati-hatinya karyawan dalam

melakukan transaksi dengan nasabah. Jika mutu SDM rendah maka akan

meningkatkan risiko kredit. Ketidakmampuan debitur dalam membayar angsuran

kredit dapat disebabkan kesalahan pegawai dalam menyurvei calon debitur

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

212

sebelum kredit diberikan dan dalam menganalisis kredit yang diajukan.

b. Keuangan yang dimiliki oleh Bank Jabar sangat memengaruhi proses penyaluran

kredit. Selain itu keuangan juga berhubungan dengan kemampuan dalam

mencadangkan sejumlah uang. Cadangan ini digunakan untuk cadangan

penghapusan piutang ragu-ragu untuk mengantisipasi kemungkinan kerugian yang

diakibatkan oleh gagal bayar yang merupakan bagian dari risiko kredit. Cadangan

ini harus mampu menutupi kemungkinan kerugian yang akan dihadapi secara

efisien dan efektif. Dana yang dicadangkan sesuai dengan peraturan yang telah

ditetapkan oleh Bank Indonesia. Dana cadangan masuk ke rekening khusus untuk

kredit kurang lancar, kredit diragukan, dan kredit macet. Sedangkan untuk kredit

lancar dan kredit dalam perhatian khusus masuk pada rekening umum. Bank

Indonesia mewajibkan bank untuk membentuk Penyisihan Penghapusan Aktiva

Tetap (PPAT) terhadap kredit yang disalurkan. PPAT untuk kredit berupa cadangan

umum dan khusus yang besarnya tergantung dari kolektibilitas.

2. Debitur

Debitur merupakan pengguna atau pemakai dari kredit yang diberikan bank.

Kemacetan kredit yang disebabkan oleh debitur akibat unsur kesengajaan, artinya

debitur sengaja tidak mau membayar kewajibannya kepada bank, sehingga kredit yang

diberikan macet. Selain itu adanya unsur tidak sengaja akibat adanya musibah seperti

bencana alam. Debitur ini sangat berpengaruh terhadap besarnya risiko kredit yang

terjadi. Faktor yang memengaruhi risiko kredit dari sisi debitur, di antaranya:

a. Jangka waktu. Jangka waktu kredit disesuaikan dengan kesepakatan atau

persetujuan antara debitur dengan pihak bank pada saat perjanjian kredit. Dalam

hal ini, konsumen harus melunasi hutangnya sebelum jatuh tempo. Semakin lama

jangka waktu yang diberikan, kemungkinan gagal bayar semakin tinggi. Hal ini

mengakibatkan kemungkinan kerugian dari risiko kredit semakin tinggi pula.

b. Suku bunga. Suku bunga yang diberikan bank dapat menjadi salah satu faktor yang

mengakibatkan debitur melakukan gagal bayar. Apabila bunga yang telah

ditetapkan bersifat flat, maka kemungkinan debitur akan untung ataupun rugi,

karena bunga yang diberikan tetap, apabila bunga mengalami penurunan, debitur

harus tetap membayar bunga yang berlaku pada saat perjanjian. Selain itu,

tingginya bunga terkadang membuat debitur melakukan gagal bayar, karena tidak

sanggup membayar bunga untuk angsuran berikutnya.

3. Lingkungan Eksternal

Tidak hanya faktor internal saja yang memengaruhi risiko kredit, tetapi faktor

eksternal juga cukup berpengaruh terhadap besarnya risiko kredit. Faktor yang

memengaruhi risiko kredit dari luar perusahaan, di antaranya persaingan dengan bank

lain. Perkembangan dunia perbankan semakin banyak menimbulkan persaingan,

karena banyak bermunculan bank-bank baru di mana-mana, terutama Bank

Perkreditan Rakyat (BPR). Setiap bank berlomba untuk mendapatkan nasabah dengan

memberikan pelayanan dan menawarkan produk-produk yang lebih bervariasi.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

213

Dalam penyaluran kreditnya, banyak pesaing yang memberikan kredit dengan

persyaratan dan prosedur sangat mudah. Kredit yang diberikan sangat cepat dicairkan

tanpa jaminan yang tinggi. Hal ini mampu meningkatkan persaingan yang begitu ketat

di antara bank-bank dalam menyalurkan kredit. Dengan semakin mudahnya

persyaratan kredit dan cepatnya proses pencairan yang diberikan oleh bank pesaing,

maka semakin banyak orang yang tertarik untuk mendapatkan kredit.

Kemudahan kredit ini menimbulkan persaingan yang semakin besar bagi Bank Jabar

dalam mendapatkan calon debitur. Selain itu, debitur Bank Jabar dapat beralih ke bank

pesaing. Apabila hal ini terjadi tentunya menimbulkan kerugian bagi bank.

III.4. Manajemen Risiko Kredit

Risiko kredit yang merupakan salah satu risiko yang paling diperhatikan oleh pihak

perbankan secara khusus. Hal ini dikarenakan Bank Jabar Cabang Ciamis lebih banyak

menyalurkan kreditnya dibandingkan dengan menyimpan dana dari masyarakat.

Manajemen risiko kredit pada Bank Jabar Cabang Ciamis dimulai dari:

1. Identifikasi Risiko Kredit

Bank Jabar Cabang Ciamis melakukan identifikasi risikonya dengan sistem yang

terintegrasi dan terkomputerisasi. Walaupun belum ada sistem yang secara khusus

menghitung risiko kredit secara otomatis. Perhitungannya masih secara manual tidak

secara sistem, dikarenakan ada data-data yang belum terangkat dan migrasi belum

sepenuhnya sempurna. Semua data tentang angsuran dan sisa pinjaman debitur

masuk ke dalam database dan dalam database tersebut pengidentifikasian risiko

kredit terlihat dan dilakukan pada akhir bulan.

2. Pengelompokan Risiko Kredit

Tahap selanjutnya adalah tahapan pengelompokan kredit yang mengalami

keterlambatan pembayaran. Bank Jabar Cabang Ciamis dalam proses pegelompokan

kredit sesuai dengan kolektibilitas yang dikeluarkan oleh Bank Indonesia. Hal ini sesuai

dengan Keputusan Direktur Bank Indonesia No. 31/147/KEP/DIR tanggal 12 November

1999 pasal 4 tentang mutu aktiva produktif, bahwa kredit digolongkan ke dalam kredit

lancar, kredit dalam perhatian khusus, kredit kurang lancar, kredit diragukan, dan

kredit macet. Grafik kredit sesuai dengan kolektibilitasnya berdasarkan hasil

pengolahan program komputer dimuat pada Gambar 1.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

214

Gambar 1. Grafik persentase kolektibilitas (hasil pengolahan program komputer)

Dari gambar di atas terlihat grafik kredit pada masing-masing kolektibilitas. Kredit

lancar terlihat sangat mendominasi dibandingkan kolektibilitas-kolektibilitas lainnya

yang jauh di bawahnya.

3. Pengukuran Tingkat Risiko Kredit

Setiap kredit yang disalurkan oleh bank bagi debitur selalu mengandung risiko atau

yang lebih dikenal dengan risiko kredit. Bank tidak dapat memprediksi besarnya risiko

yang akan dialami, maka perlu adanya manajemen yang dikelola dengan baik untuk

meminimalisasi tingkat risiko yang dihadapi. Pada penelitian ini besarnya risiko kredit

ditunjukan dalam NPL. NPL adalah kredit yang tidak diikuti oleh pemenuhan

pembayaran pokok dan atau angsuran sebagaimana yang telah dipersyaratkan dalam

perjanjian kredit. Kredit dengan kolektibilitas kurang lancar, diragukan, dan macet

termasuk dalam NPL. Rasio NPL diperoleh dari pembagian antara NPL dengan total

baki debet. Semakin besar rasio NPL, semakin tinggi pula risiko yang ditanggung oleh

pihak bank. Selain itu, rasio NPL juga digunakan untuk mengukur risiko gagal bayar

kredit akibat adanya kredit bermasalah. Dalam penelitian ini perhitungan besarnya

risiko kredit yang dilihat dari besarnya NPL menggunakan model program computer,

seperti dimuat pada Gambar 2.

Gambar 2 menunjukan pertumbuhan risiko kredit yang dilihat dari besarnya rasio

NPL, di mana keadaannya tidak stabil, kadang mengalami kenaikan maupun

penurunan risiko kredit. Pada bulan Februari risiko kreditnya tinggi tetapi untuk bulan-

bulan berikutnya mengalami penurunan.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

215

Gambar 2. Grafik Perkembangan Risiko Kredit

4. Pengendalian dan Pengelolaan Risiko Kredit

Pengendalian dan pengelolaan yang dilakukan oleh Bank Jabar Cabang Ciamis, di

antaranya panggilan atau penagihan secara intensif kepada debitur yang mengalami

keterlambatan pembayaran angsuran, perbaikan sistem dan prosedur, peningkatan

SDM bermutu, rescheduling (penjadwalan kembali), reconditioning (persyaratan

kembali), restructuring, kerja sama dengan asuransi, diserahkan ke

pengadilan/Direktorat Jenderal Piutang dan Lelang Negara (DJPLN).

5. Laba Bank Jabar Cabang Ciamis

Laba yang diperoleh suatu perusahaan menunjukan keberhasilan perusahaan dalam

mengelola usahanya, seperti halnya Bank Jabar Cabang Ciamis, baik penyimpanan

dana maupun penyaluran kreditnya. Berikut ini perolehan laba pada Bank Jabar

Cabang Ciamis berdasarkan tampilan program komputer.

Gambar 3. Laba Bank Jabar cabang Ciamis

Gambar 3 menjelaskan laba bersih kumulatif Bank Jabar Cabang Ciamis. Laba yang

diperoleh terus mengalami peningkatan, di mana bulan Desember diperoleh laba

mencapai Rp 28.614.000.000. Sebelum melakukan analisis regresi linier sederhana,

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

216

dilakukan pengukuran keserasian hubungan di antara dua peubah yang masing-masing

diukur pada skala interval atau rasio terlebih dahulu. Notasi untuk statistik ini adalah

rxy. Analisis ini digunakan untuk mengetahui hubungan risiko kredit terhadap laba

Bank Jabar Cabang Ciamis. Hasil dari perhitungan korelasi pearson product moment

dengan menggunakan program komputer didapatkan r = -0,652, artinya terdapat

hubungan yang negatif sebesar 0,652 antara risiko kredit dan laba di mana KD = r 2 = (-

0,652)2 = 0,43. Ini menunjukkan pengaruh risiko kredit terhadap laba = 43%, sisanya

57% ditentukan oleh faktor lain.

Dari hasil di atas dapat disimpulkan bahwa terdapat hubungan negatif sebesar

0,652 antara risiko kredit dan laba. Dari pedoman koefisien korelasi didapatkan hasil

bahwa koefisien korelasi yang ditemukan sebesar 0,652 termasuk kategori kuat. Untuk

menghitung kontribusi dari X terhadap naik turunnya nilai Y digunakan Koefisien

Determinasi (KD), yaitu KD = r2 = 0,6522 =0,43, artinya bahwa laba perusahaan

dijelaskan oleh peubah risiko kredit 43% dan sisanya (57%) dijelaskan oleh faktor lain

yang tidak disertakan dalam penelitian ini.

III.6. Regresi Linear Sederhana

Analisis regresi linear sederhana digunakan untuk melihat besarnya pengaruh risiko

kredit terhadap laba Bank Jabar Cabang Ciamis. Model analisis ini melihat pengaruh

secara keseluruhan dan parsial dari peubah yang diujikan. Di mana laba (Y) sebagai

peubah dependen dan risiko kredit (X) sebagai peubah independen. Hasil dari

perhitungan dengan mengunakan program komputer didapatkan persamaan:

Gambar 4. Hasil regresi linear sederhana (data olah program komputer)

Dari persamaan di atas dapat disimpulkan bahwa tingkat risiko kredit (peubah X)

memunyai pengaruh negatif terhadap laba bank (peubah Y), di mana setiap kenaikan

peubah X (tingkat risiko kredit) akan mengakibatkan penurunan pada peubah Y (laba

bank). Pada persamaan regresi terlihat bahwa koefisien risiko kredit 189 artinya bahwa

kenaikan risiko kredit sebesar satu satuan, maka laba akan menurun 189.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

217

III.7. Dampak Perubahan secara Keseluruhan (Uji F)

Uji F dilakukan untuk melihat pengaruh keseluruhan peubah independen terhadap

peubah dependen. Perhitungannya menggunakan MINITAB 14. Untuk mengetahui

apakah peubah independen secara keseluruhan memengaruhi peubah dependen pada

tingkat signifikansi tertentu dilakukan langkah-langkah berikut:

a. Perumusan hipotesis.

1) H0: β = 0

Hipotesis nol (H0) yang hendak diuji adalah apakah semua parameter dalam

model sama dengan nol. Artinya, semua peubah independen bukan merupakan

penjelas yang nyata terhadap peubah dependen.

2) H1: β ≠ 0

Hipotesis alternatifnya (H1), parameter tidak sama dengan nol. Artinya, paling

sedikit terdapat satu peubah independen merupakan penjelas yang nyata

terhadap peubah dependen.

b. Menentukan F tabel.

1) Taraf nyata ( = 5%), yaitu tingkat kesalahan yang masih dapat ditoleransi.

2) Derajat bebas penyebut = n(k+1) = 12(1+1) = 10

3) Derajat bebas pembilang = k = 1

4) Dengan demikian F tabel pada 0,05(1,10) = 4,96.

c. Menentukan besarnya F hitung.

Hasil perhitungan menunjukkan nilai F hitung = 7,40.

d. Membandingkan F hitung dengan F tabel

1) Jika F hitung > F tabel atau F hitung < F tabel, maka H0 ditolak dan H1 diterima.

2) Jika –F tabel < F hitung < F tabel, maka H0 diterima dan H1 ditolak.

Hasil uji menunjukkan bahwa F hitung > F tabel, yaitu 7,40 > 4,96. Dengan demikian

H0 ditolak dan H1 diterima, sehingga risiko kredit secara keseluruhan berpengaruh

secara nyata terhadap laba pada taraf nyata 5%.

Kelayakan model regresi yang telah dibuat dapat dilihat pada hasil uji Analysis of

Variance (ANOVA). Hipotesis yang digunakan sama dengan hipotesis uji F, dengan

daerah penolakan p-value 13 < (0,05), didapat p-value = 0,022, sehingga model

regresi yang dibuat nyata (tolak H0).

IV. Kesimpulan

Faktor-faktor yang paling memengaruhi risiko kredit pada Bank Jabar Cabang Ciamis

adalah faktor internal perusahaan (sumber daya manusia, keuangan), faktor debitur

(jangka waktu kredit, suku bunga), dan faktor eksternal (persaingan dengan bank

lain).v Hasil dari pengidentifikasian mengenai risiko kredit merupakan salah satu risiko

yang paling diperhatikan oleh Bank Jabar. Manajemen risiko kredit pada Bank Jabar

Cabang Ciamis mencakup identifikasi risiko kredit, pengelompokan risiko kredit sesuai

dengan kolektibilitas, pengukuran risiko kredit dilihat dari rasio NPL, pengendalian dan

pengelolaan risiko kredit (panggilan atau penagihan secara intensif kepada debitur,

perbaikan sistem dan prosedur, peningkatan sumber daya manusia yang berkualitas,

rescheduling, reconditioning, restructuring, serta kerja sama dengan asuransi dan

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

218

diserahkan kepada DJPLN. Laba didapat dari laporan laba/rugi Bank Jabar Cabang

Ciamis. Dalam hal laba perusahaan dijelaskan oleh peubah risiko kredit 43%, dan

sisanya (57%) dapat dijelaskan oleh faktor lain yang tidak disertakan dalam penelitian

ini. Hasil analisis regresi linier sederhana menunjukan persamaan Y = 326 – 189X.

Persamaan di atas dapat disimpulkan bahwa tingkat risiko kredit (peubah X) memunyai

pengaruh negatif terhadap laba bank (peubah Y), di mana setiap kenaikan peubah X

(tingkat risiko kredit) akan mengakibatkan penurunan pada peubah Y (laba bank). Pada

persamaan regresi terlihat bahwa koefisien risiko kredit sebesar 189, artinya bahwa

kenaikan risiko kredit sebesar satu satuan akan menurunkan laba sebesar 189.

Berdasarkan pengujian menggunakan uji F menunjukkan bahwa F hitung > F tabel,

yaitu 7.40 > 4.96. Dengan demikian, maka H0 ditolak dan H1 diterima, sehingga risiko

kredit secara keseluruhan berpengaruh secara signifikan terhadap laba pada taraf

nyata 5%.

V. Daftar Pustaka

Siamat D. 2005. Manajemen Lembaga Keuangan: Kebijakan Moneter dan Perbankan.

Jakarta: Lembaga Penerbit Fakultas Ekonomi Universitas Indonesia.

Sugiono. 2004. Statistika untuk Penelitian. Bandung: CV Alfabeta.

Jurnal Manajemen dan Organisasi

Vol I, No. 3, Desember 2010

Das könnte Ihnen auch gefallen

- The Subtle Art of Not Giving a F*ck: A Counterintuitive Approach to Living a Good LifeVon EverandThe Subtle Art of Not Giving a F*ck: A Counterintuitive Approach to Living a Good LifeBewertung: 4 von 5 Sternen4/5 (5794)

- Shoe Dog: A Memoir by the Creator of NikeVon EverandShoe Dog: A Memoir by the Creator of NikeBewertung: 4.5 von 5 Sternen4.5/5 (537)

- The Yellow House: A Memoir (2019 National Book Award Winner)Von EverandThe Yellow House: A Memoir (2019 National Book Award Winner)Bewertung: 4 von 5 Sternen4/5 (98)

- Hidden Figures: The American Dream and the Untold Story of the Black Women Mathematicians Who Helped Win the Space RaceVon EverandHidden Figures: The American Dream and the Untold Story of the Black Women Mathematicians Who Helped Win the Space RaceBewertung: 4 von 5 Sternen4/5 (895)

- The Hard Thing About Hard Things: Building a Business When There Are No Easy AnswersVon EverandThe Hard Thing About Hard Things: Building a Business When There Are No Easy AnswersBewertung: 4.5 von 5 Sternen4.5/5 (344)

- The Little Book of Hygge: Danish Secrets to Happy LivingVon EverandThe Little Book of Hygge: Danish Secrets to Happy LivingBewertung: 3.5 von 5 Sternen3.5/5 (399)

- Grit: The Power of Passion and PerseveranceVon EverandGrit: The Power of Passion and PerseveranceBewertung: 4 von 5 Sternen4/5 (588)

- The Emperor of All Maladies: A Biography of CancerVon EverandThe Emperor of All Maladies: A Biography of CancerBewertung: 4.5 von 5 Sternen4.5/5 (271)

- Devil in the Grove: Thurgood Marshall, the Groveland Boys, and the Dawn of a New AmericaVon EverandDevil in the Grove: Thurgood Marshall, the Groveland Boys, and the Dawn of a New AmericaBewertung: 4.5 von 5 Sternen4.5/5 (266)

- Never Split the Difference: Negotiating As If Your Life Depended On ItVon EverandNever Split the Difference: Negotiating As If Your Life Depended On ItBewertung: 4.5 von 5 Sternen4.5/5 (838)

- A Heartbreaking Work Of Staggering Genius: A Memoir Based on a True StoryVon EverandA Heartbreaking Work Of Staggering Genius: A Memoir Based on a True StoryBewertung: 3.5 von 5 Sternen3.5/5 (231)

- On Fire: The (Burning) Case for a Green New DealVon EverandOn Fire: The (Burning) Case for a Green New DealBewertung: 4 von 5 Sternen4/5 (73)

- Elon Musk: Tesla, SpaceX, and the Quest for a Fantastic FutureVon EverandElon Musk: Tesla, SpaceX, and the Quest for a Fantastic FutureBewertung: 4.5 von 5 Sternen4.5/5 (474)

- Team of Rivals: The Political Genius of Abraham LincolnVon EverandTeam of Rivals: The Political Genius of Abraham LincolnBewertung: 4.5 von 5 Sternen4.5/5 (234)

- The World Is Flat 3.0: A Brief History of the Twenty-first CenturyVon EverandThe World Is Flat 3.0: A Brief History of the Twenty-first CenturyBewertung: 3.5 von 5 Sternen3.5/5 (2259)

- The Unwinding: An Inner History of the New AmericaVon EverandThe Unwinding: An Inner History of the New AmericaBewertung: 4 von 5 Sternen4/5 (45)

- The Gifts of Imperfection: Let Go of Who You Think You're Supposed to Be and Embrace Who You AreVon EverandThe Gifts of Imperfection: Let Go of Who You Think You're Supposed to Be and Embrace Who You AreBewertung: 4 von 5 Sternen4/5 (1090)

- The Sympathizer: A Novel (Pulitzer Prize for Fiction)Von EverandThe Sympathizer: A Novel (Pulitzer Prize for Fiction)Bewertung: 4.5 von 5 Sternen4.5/5 (120)

- Her Body and Other Parties: StoriesVon EverandHer Body and Other Parties: StoriesBewertung: 4 von 5 Sternen4/5 (821)

- Unit IV Assessment Learning Activity Regulators of Financial SystemDokument4 SeitenUnit IV Assessment Learning Activity Regulators of Financial SystemMICHAEL DIPUTADONoch keine Bewertungen

- MEC 4312JA-Assignment-2-DepreciationDokument1 SeiteMEC 4312JA-Assignment-2-Depreciationfady ayadNoch keine Bewertungen

- CH 018Dokument2 SeitenCH 018Joana TrinidadNoch keine Bewertungen

- Soal 1Dokument6 SeitenSoal 1Thea Aurelia HayumayaNoch keine Bewertungen

- Patanjali Ayurved Limited: Detailed ReportDokument16 SeitenPatanjali Ayurved Limited: Detailed Reportb0gm3n0tNoch keine Bewertungen

- List of CompaniesDokument11 SeitenList of CompanieskumarneerajNoch keine Bewertungen

- Introduction To BankingDokument24 SeitenIntroduction To Bankingmihir kothariNoch keine Bewertungen

- Reading 34 Hedge Fund StrategiesDokument20 SeitenReading 34 Hedge Fund Strategiestristan.riolsNoch keine Bewertungen

- About Financial Statements: Prepared By: Mohammad Shahidul Islam MBA, ACADokument31 SeitenAbout Financial Statements: Prepared By: Mohammad Shahidul Islam MBA, ACAShahid MahmudNoch keine Bewertungen

- Sgap Presentation DTB 2018Dokument13 SeitenSgap Presentation DTB 2018David IbironkeNoch keine Bewertungen

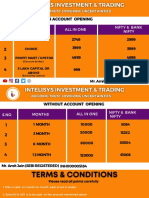

- Intelisys Pricing PlanDokument5 SeitenIntelisys Pricing PlanregsNoch keine Bewertungen

- Discounting of Bills بعد التعديلDokument9 SeitenDiscounting of Bills بعد التعديلAhmed GemyNoch keine Bewertungen

- Revision Questions - 2 Statement of Cash Flows - SolutionDokument7 SeitenRevision Questions - 2 Statement of Cash Flows - SolutionNadjah JNoch keine Bewertungen

- Annuity Calculator: Withdrawal PlanDokument2 SeitenAnnuity Calculator: Withdrawal Plansaurabhm590Noch keine Bewertungen

- General Services On BanksDokument38 SeitenGeneral Services On Banksdipenparikh91Noch keine Bewertungen

- Financial Statement Analysis 11th Edition Subramanyam Solutions Manual DownloadDokument60 SeitenFinancial Statement Analysis 11th Edition Subramanyam Solutions Manual DownloadDavid Williams100% (21)

- 26 Estat PDFDokument4 Seiten26 Estat PDFRicky CazaresNoch keine Bewertungen

- Accountant 17-07-2023Dokument3 SeitenAccountant 17-07-2023mrsiranjeevi44Noch keine Bewertungen

- Online Banking Services of India: 2/16/2022 Devanshi ParmarDokument96 SeitenOnline Banking Services of India: 2/16/2022 Devanshi ParmarFLEX FFNoch keine Bewertungen

- Math 1030 Buy Vs Rent Finance ProjectDokument10 SeitenMath 1030 Buy Vs Rent Finance Projectapi-535476933Noch keine Bewertungen

- M-Pesa Corporate AccountsDokument6 SeitenM-Pesa Corporate AccountsPeter K NjugunaNoch keine Bewertungen

- ADM3349 - Nov3 2021 Class 7 Revs CycleDokument67 SeitenADM3349 - Nov3 2021 Class 7 Revs CycleSnow NguyễnNoch keine Bewertungen

- Implementing Central Finance in SAP S4HANA S4F61 - EN - Col17 - 20Dokument1 SeiteImplementing Central Finance in SAP S4HANA S4F61 - EN - Col17 - 20sam kumarNoch keine Bewertungen

- Histori Transaksi PDFDokument3 SeitenHistori Transaksi PDFmainankuNoch keine Bewertungen

- NIYODokument11 SeitenNIYOMohamed Aftab GNoch keine Bewertungen

- Product Variants - CA Biz Elite/CA Biz - Premium /CA Biz-Advantage /CA Biz-Standard/ CA - SELDokument4 SeitenProduct Variants - CA Biz Elite/CA Biz - Premium /CA Biz-Advantage /CA Biz-Standard/ CA - SELVikram JhaNoch keine Bewertungen

- Presentation, Results and Discussion: Facing Legal Consequences in Performing Money Lending BusinessDokument13 SeitenPresentation, Results and Discussion: Facing Legal Consequences in Performing Money Lending BusinessDiana Faye CaduadaNoch keine Bewertungen

- General Mathematics11 - q2 - Clas1 - Simple-and-Compound-Interest - v3Dokument19 SeitenGeneral Mathematics11 - q2 - Clas1 - Simple-and-Compound-Interest - v3Kim Yessamin MadarcosNoch keine Bewertungen

- Chapter 05 ProblemsDokument6 SeitenChapter 05 ProblemsHamza Farooq KoraiNoch keine Bewertungen

- Practice Set Audit - LiabilitiesDokument12 SeitenPractice Set Audit - LiabilitiesKayla MirandaNoch keine Bewertungen