Beruflich Dokumente

Kultur Dokumente

Clase2 pdf5 PDF

Hochgeladen von

Julio GutierrezOriginaltitel

Copyright

Verfügbare Formate

Dieses Dokument teilen

Dokument teilen oder einbetten

Stufen Sie dieses Dokument als nützlich ein?

Sind diese Inhalte unangemessen?

Dieses Dokument meldenCopyright:

Verfügbare Formate

Clase2 pdf5 PDF

Hochgeladen von

Julio GutierrezCopyright:

Verfügbare Formate

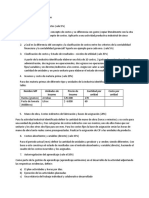

Ejemplos de Análisis de

Empresas mediante

Ratios Financieros

—

1 © Asturias Corporación Universitaria

Ejemplos de Análisis de Empresas mediante Ratios Financieros

Índice

1 Estudio de Ratios de dos empresas del sector de telecomunicaciones europeas ..... 3

2 Estudio de Ratios de Dos Empresas del Sector de Energía Europeas ............................... 6

3 Estudio de Ratios de dos Empresas del Sector de Tecnología europeas ........................ 8

02 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

1 Estudio de Ratios de dos empresas del sector de

telecomunicaciones europeas

T e le f ó n ic a F r a n c e T e le c o m

Año 1 Año 2 Año 1 Año 2

In g re so s v e n t a s 6 0 .7 3 7 ,0 0 6 2 .8 3 7 ,0 0 4 5 .5 0 3 ,0 0 4 5 .2 7 7 ,0 0

Ot ro s i n g re so s 5 .8 6 9 ,0 0

Ga st o s d i re ct o s -5 0 .1 3 2 ,0 0 -5 3 .5 9 1 ,0 0 -3 6 .6 7 3 ,0 0 -3 6 .9 9 3 ,0 0

M a r g e n o p e r a t iv o 1 6 .4 7 4 ,0 0 9 .2 4 6 ,0 0 8 .8 3 0 ,0 0 8 .2 8 4 ,0 0

Ga st o s f i n a n ci e ro s -2 .5 1 4 ,0 0 -2 .6 7 1 ,0 0 -2 .1 1 7 ,0 0 -2 .0 6 6 ,0 0

Pé rd /Ga n d i v i sa s -1 1 2 ,0 0 -1 5 9 ,0 0 5 6 ,0 0 -2 1 ,0 0

Pé rd /Ga n n o o p e ra t i v a s 5 3 ,0 0 7 1 ,8 5 -1 .2 0 7 ,0 0 -2 8 2 ,0 0

B A I y Ex t r a o r d in a r io s 1 3 .9 0 1 ,0 0 6 .4 8 7 ,8 5 5 .5 6 2 ,0 0 5 .9 1 5 ,0 0

Im p u e st o s -3 .8 2 9 ,0 0 -3 0 1 ,0 0 -1 .7 5 5 ,0 0 -2 .0 8 7 ,0 0

BAI 1 0 .0 7 2 ,0 0 6 .1 8 6 ,8 5 3 .8 0 7 ,0 0 3 .8 2 8 ,0 0

In t . Mi n o ri t a ri o s 9 5 ,0 0 -7 8 4 ,0 0 1 .0 7 3 ,0 0 6 7 ,0 0

Ex t ra o rd i n a ri o s 0 ,0 0 5 7 1 ,6 0 -2 1 1 ,6 8 5 7 0 ,1 5

Bº N e t o 1 0 .1 6 7 ,0 0 5 .9 7 4 ,4 5 4 .6 6 8 ,3 2 4 .4 6 5 ,1 5

Ev a lu a c ió n f in a n c ie r a Ta n t o p o r u n o

Li q u i d e z 0 ,6 3 0 ,6 4 0 ,6 4 0 ,7 1 AC/PC

So l v e n ci a 0 ,2 3 0 ,2 0 0 ,4 5 0 ,4 0 FP/FA

En d e u d a m i e n t o 0 ,8 1 0 ,8 3 0 ,6 9 0 ,7 1 FA/PT

Ev a lu a c ió n e c o n ó m ic a Po rce n t a j e

Ma rg e n b ru t o 7 3 ,5 7 % 7 1 ,8 9 % 5 7 ,4 2 % 5 6 ,6 3 %

Ma rg e n o p e ra t i v o 2 4 ,7 3 % 1 5 ,5 0 % 1 6 ,6 2 % 1 7 ,5 5 %

B A I 2 0 ,8 7 % 9 ,9 9 % 1 2 ,2 2 % 1 3 ,0 6 %

Re n t a b . Eco n ó m i ca ROA 8 ,5 5 % 4 ,1 7 % 5 ,2 4 % 4 ,0 7 %

Re n t a b . Fi n a n ci e ra ROE 4 4 ,0 3 % 2 3 ,4 5 % 1 7 ,7 1 % 1 3 ,7 5 %

Ev a lu a c ió n f u n c io n a m ie n t o D ía s

Pe río d o Me d i o Co b ro PMC 63 67 44 42

Pe río d o Me d i o Pa g o PMP 345 371 151 153

Ro t a ci ó n St o ck 1 7 ,9 5 1 6 ,6 6 2 8 ,9 2 2 9 ,3 3 Ve ce s

R e c u r s o s P r o p io s 2 7 .3 8 3 ,0 0 2 9 .5 9 2 ,0 0

D e u d a b a n c a r ia a L/ P 5 5 .6 5 9 ,0 0 3 3 .9 3 3 ,0 0

Fuentes: Morningstar y Bloomberg

03 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

Atendiendo a la Cuenta de Resultados, podemos decir que:

Las ventas aumentan en Telefónica un 3,45% pero se ve perjudicada por el mayor coste

de los gastos directos que crecen un 6,89%. El margen operativo pasa del 24,73% sobre

ventas en el año 1 hasta el 15,5% al año siguiente.

En cuanto a France Telecom, sus ventas se reducen ligeramente en un 0,4% y los

gastos directos aumentaron en un 0,8% por lo que su margen bruto se ve afectado y se

reduce desde 57,42% hasta el 56,63% el año 2.

Los intereses suben un 6,2% por el impacto de un mayor nivel de endeudamiento y un

mayor coste de financiación en TEF debido al riesgo país, mientras que FTE disminuye

sus gastos financieros.

Ambas compañías empeoran su beneficio neto en el caso de TEF en un 41% aunque

habría que descontar los extraordinarios, mientras que FTE la reducción es de un 4,3%.

En relación a sus ratios de:

• Evolución financiera, tienen poca liquidez con ratios inferiores a la unidad en

ambas compañías. En términos de solvencia se puede asegurar que ambas

empresas están muy endeudadas suponiendo por cada Euro de deuda hay

0,20€ en el caso de TEF y 0,40€ en el caso de FTE en el año 2. Su total de

Recursos ajenos suponen 0,83€ y 0,71€ respectivamente por cada Euro del

Pasivo Total.

• Evolución económica, los márgenes de ambas empresas se han deteriorado

especialmente en el caso de TEF. Se producen importantes disminuciones en

su margen operativo (desde el 24,73% en el año 1 hasta el 15,5% en el año 2); en

su BAI sobre ventas que pasa del 20,87% hasta el 9,99% de un año a otro.

Finalmente sus datos de rentabilidad económica para el año 2 son de un ROA

del 4,17% frente al 8,55% en el año 1; y un ROE del 23,45% desde un 44,03% del

año anterior. La reducción de márgenes y de ratios de rentabilidad es mucho

menos acusada en el caso de FTE.

• Evolución de funcionamiento, en el caso de TEF es importante resaltar el

aumento de su periodo medio de pago a Proveedores (PMP) que ya estaba

muy alto pasando de 345 días promedio hasta 371, es decir, más de un año de

espera. Estos datos más que duplican a los de su rival FTE. Es una muy mala

noticia pues TEF se está aprovechando de sus Proveedores de manera muy

peligrosa.

Resumen: En vista de estos datos económicos, no parece un sector que lo esté pasando

bien. Hay mucha competencia y los márgenes se van reduciendo por la competencia tan

04 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

abierta que hay en el mercado europeo. TEF se ve además perjudicada por su elevado nivel

de endeudamiento y el incremento de sus gastos financieros como consecuencia del riesgo

país.

05 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

2 Estudio de Ratios de Dos Empresas del Sector de Energía

Europeas

Re p so l G a lp

Añ o 1 Añ o 2 Añ o 1 Añ o 2

Ingresos v ent as 53.663,00 60.122,00 14.063,69 16.803,94

Ot ros ingresos 1.872,00 1.380,00 144,52 183,34

Gast os direct os -47.563,00 -56.512,00 -13.569,55 -16.345,60

M a rg e n o p e ra t ivo 7 .9 7 2 ,0 0 4 .9 9 0 ,0 0 6 3 8 ,6 6 6 4 1 ,6 8

Gast os f inanc. -800,00 -782,00 -94,21 -156,47

Pérd/Gan div isas 173,00 -125,00 -11,07 -0,25

Pérd/Gan no operat iv as -656,00 -25,00 80,86 106,24

BAI y Ext ra o rd . 6 .6 8 9 ,0 0 4 .0 5 8 ,0 0 6 1 4 ,2 4 5 9 1 ,2 0

Im puest os -1.742,00 -1.514,00 -166,44 -149,09

BAI 4 .9 4 7 ,0 0 2 .5 4 4 ,0 0 4 4 7 ,8 0 4 4 2 ,1 1

Int . Minorit arios -254,00 -351,00 -6,42 -9,42

Ex t raordinarios 258,85 108,00 -0,52 28,76

Bº N e t o 4 .9 5 1 ,8 5 2 .3 0 1 ,0 0 4 4 0 ,8 6 4 6 1 ,4 5

Eva lu a ció n f in a n cie ra Tant o por uno

Liquidez 1,39 1,19 1,07 0,94 AC/PC

Solv encia 0,55 0,50 0,42 0,41 FP/FA

Endeudam ient o 0,64 0,67 0,70 0,71 FA/PT

Eva lu a ció n e co n ó m ica Porcent aje

Margen brut o 34,84% 28,64% 7,05% 7,86%

Margen operat iv o 13,72% 7,99% 4,65% 3,82%

BAI 11,91% 6,75% 4,47% 3,52%

Rent ab. Económ ica ROA 7,47% 3,16% 5,38% 4,48%

Rent ab. Financiera ROE 21,29% 9,20% 17,31% 15,31%

Eva lu a ció n f u n cio n a m ie n t o Días

Período Medio Cobro PMC 34 37 24 23

Período Medio Pago PMP 68 63 37 34

Rot ación St ock 7,19 6,54 9,13 8,99 Veces

Re cu rso s P ro p io s 2 7 .0 4 3 ,0 0 2 .9 4 1 ,0 0

D e u d a b a n ca ria a L/ P 1 5 .1 3 7 ,0 0 2 .2 7 4 ,0 0

06 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

Atendiendo a la Cuenta de Resultados, podemos decir que:

Suben sus ventas ante el incremento del precio del petroleo. En el caso de REP la

subida es del 12,03% y en GALP 19,48%.

Los gastos directos se incrementan algo más que las ventas (18,81% en REP y 20,45% en

GALP) por lo que su margen operativo se ve afectado pasando en el primer caso de

13,72% a 7,99% en el año 2 y en el segundo caso desde el 4,65% hasta el 3,82%

Los gastos financieros se ven reducidos en un 2,25% en la empresa española; GALP

sube su coste de financiación en un 66,08% por el efecto del riesgo país de Portugal.

En cuanto a los beneficios se refiere REP se ve perjudicada por sus incrementos de

gastos directos y sufre una caída del 46,46%. GALP tiene beneficios extraordinarios y

consigue subir 4,67%.

En relación a sus ratios de:

• Evolución financiera, REP tiene buena liquidez a pesar de reducirla del 1,39 del

año 1 hasta 1,19 en el 2. GALP baja de la unidad el año 2, deberá de tomar

medidas para solventar esta situación aunque 0,94 no es una cifra preocupante.

Ambas empresas tienen un endeudamiento medio y margen para poder pedir

más financiación si les fuera preciso.

• Evolución económica, los datos sobre beneficios se deterioran y obtienen unos

BDI bajos de 6,57 para REP y 3,52% para GALP; y el ROA empieza a ser

preocupante para ambas compañías. Se hace necesaria una reestructuración a

fondo y un estudio para ver los precios a los que operan pues sus ventas suben

pero no se refleja en los resultados, y reducir sus gastos directos. Los

márgenes operativos caen hasta el 7,99% para REP y 3,82% para GALP que a

todas luces nos dan a entender que algo no funciona.

• Evolución de funcionamiento, son buenos clientes y pagan las facturas a su

vencimiento. Las dos empresas cobran antes que pagan y generan dinero para

poder financiarse a coste cero. Cabe reseñar el PMP de GALP que cae hasta 34

días cifra bastante baja teniendo en cuenta que tiene hasta 60 días según la

normativa europea para pagar.

Resumen: Aunque las ventas crecen de manera sensible, los gastos crecen a mayor nivel lo

que perjudica su margen operativo. Habrá que reducir gastos de forma inmediata.

En cuanto a su deuda a largo plazo, parece bastante sostenible y les deja margen para

poder pedir financiación si la situación lo requiere.

07 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

3 Estudio de Ratios de dos Empresas del Sector de

Tecnología europeas

I nd ra I n f in e o n

Año 1 Año 2 Año 1 Año 2

In g re so s v e n t a s 2 .5 5 7 ,0 4 2 .6 8 8 ,5 0 3 .2 9 5 ,0 0 3 .9 9 7 ,0 0

Ot ro s i n g re so s

Ga st o s d i re ct o s -2 .3 0 4 ,0 9 -2 .4 1 8 ,9 3 -2 .0 5 8 ,0 0 -2 .3 4 3 ,0 0

M a r g e n o p e r a t iv o 2 5 2 ,9 5 2 6 9 ,5 7 1 .2 3 7 ,0 0 1 .6 5 4 ,0 0

Ga st o s f i n a n c. -1 9 ,3 1 -3 6 ,2 7 -1 0 4 ,0 0 -3 0 ,0 0

Pé rd /Ga n d i v i sa s -5 8 ,0 0 -2 2 ,0 0

Pé rd /Ga n n o o p e ra t i v a s -7 8 5 ,0 0 -8 8 8 ,0 0

B A I y Ex t r a o r d . 2 3 3 ,6 4 2 3 3 ,3 0 2 9 0 ,0 0 7 1 4 ,0 0

Im p u e st o s -4 5 ,7 0 -5 2 ,2 3 -2 2 ,0 0 -3 0 ,0 0

BAI 1 8 7 ,9 4 1 8 1 ,0 7 2 6 8 ,0 0 6 8 4 ,0 0

In t . Mi n o ri t a ri o s 0 ,5 8 -0 ,0 7

Ex t ra o rd i n a ri o s 3 9 1 ,0 0 4 3 5 ,0 0

Bº N e t o 1 8 8 ,5 2 1 8 1 ,0 0 6 5 9 ,0 0 1 .1 1 9 ,0 0

Ev a lu a c ió n f in a n c ie r a Ta n t o p o r u n o

Li q u i d e z 1 ,2 9 1 ,2 5 1 ,9 9 1 ,9 8 AC/PC

So l v e n ci a 0 ,5 2 0 ,4 3 1 ,1 1 1 ,3 3 FP/FA

En d e u d a m i e n t o 0 ,6 6 0 ,7 0 0 ,4 7 0 ,4 3 FA/PT

Ev a lu a c ió n e c o n ó m ic a Po rce n t a j e

Ma rg e n b ru t o 6 2 ,8 9 % 6 7 ,0 6 % 3 7 ,5 4 % 4 1 ,3 8 %

Ma rg e n o p e ra t i v o 9 ,8 5 % 9 ,9 6 % 1 0 ,5 6 % 1 8 ,4 1 %

B A I 9 ,1 4 % 8 ,6 8 % 8 ,8 0 % 1 7 ,8 6 %

Re n t a b . Eco n ó m i ca ROA 7 ,3 4 % 5 ,5 7 % 1 3 ,7 3 % 2 0 ,6 0 %

Re n t a b . Fi n a n ci e ra ROE 1 9 ,5 1 % 1 7 ,3 9 % 2 6 ,9 1 % 3 7 ,4 2 %

Ev a lu a c ió n f u n c io n a m ie n t o D ía s

Pe río d o Me d i o Co b ro PMC 188 226 67 58

Pe río d o Me d i o Pa g o PMP 308 498 94 109

Ro t a ci ó n St o ck 4 ,3 7 3 ,1 1 4 ,2 3 4 ,5 9 Ve ce s

R e c u r s o s P r o p io s 1 .0 6 7 ,2 0 3 .3 5 5 ,0 0

D e u d a b a n c a r ia a L/ P 3 1 4 ,3 6 2 3 7 ,0 0

08 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

Atendiendo a la Cuenta de Resultados, podemos decir que:

Las ventas suben en IDR de manera moderada con un 5,14% y sus gastos directos

aumentan del mismo modo un 4,98%. Parece que esta empresa controla mucho su margen

operativo.

En cuanto a IFX las ventas aumentan un holgado 21,30% y sus gastos directos lo hacen en

un 13,84% por lo que se mejora su margen operativo.

Aunque IDR no nos lo diferencia, las dos empresas suben los gastos en I+D para seguir

posicionándose como líderes del mercado . Como podemos comprobar los gastos en

Infineon ascienden hasta 888 millones en el año 2 con un incremento del 13,12%.

Los costes de financiación no suponen un gran problema para los dos empresas, si bien IDR

sube sus gastos un 87,83% no supone una cifra muy elevada como para poder preocuparse.

IFX reduce su coste en un 71,15% optimizando aún más si cabe su estrategia operativa y

financiera.

IDR se ve muy afectada por los recortes de gastos en sus principales mercados, mientras

que IFX sigue obteniendo buenos resultados.

IFX sube su beneficio neto por su margen operativo y sus extraordinarios y crece su BDI en

un 69,80%. En cuanto a IDR, se reduce un 3,99% debido a que su eficiencia operativa no se

refleja en reducción del coste como hace su rival y su coste financiero crece también.

En relación a sus ratios de:

• Evolución financiera, tienen buena liquidez aunque IFX debería rebajar tanto

dinero liquido a corto pues las rentabilidades que puede obtener en el mercado

monetario son muy bajas. IDR tiene un bajo endeudamiento de 0,70€ por Euro

del Pasivo Total. IFX lo reduce hasta 0,43€ por unidad dejando mucho margen

de maniobra en caso de necesidad financiera.

• Evolución económica, los datos sobre beneficios se deterioran para IDR pasando

de un ROA de 7,34% en el año 1 a 5,57% al siguiente. Tratándose de una empresa

tecnológica son cifras bajas comparadas con las del sector. . En tanto que IFX

sube sus rentabilidades desde 13,73% hasta 20,60% en el año 2. Sus ratios son

muy buenos y nos dan una imagen de una empresa bien gestionada.

• Evolución de funcionamiento, aquí tenemos dos parámetros bien distintos. IDR se

financia descaradamente con sus proveedores y paga a 498 días, si bien cobra

también muy tarde hasta 226 días. Aquí tenemos el problema de las empresas

públicas en España que pagan muy tarde y esto le afecta a su normal

funcionamiento. IFX gestiona bien sus cobros y los reduce hasta 58 días, y sus

09 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Ejemplos de Análisis de Empresas mediante Ratios Financieros

pagos se han alargado hasta los 109 días. Se puede decir que tiene una situación

estable y controlada.

Resumen: IDR debe mejorar su margen operativo. Habrá que reducir gastos de forma

inmediata. En cuanto a su deuda a largo plazo, parece bastante sostenible para los dos

casos.

010 ASTURIAS CORPORACIÓN UNIVERSITARIA®

Nota Técnica preparada por Asturias Corporación Universitaria. Su difusión, reproducción o uso total o

parcial para cualquier otro propósito queda prohibida. Todos los derechos reservados.

Das könnte Ihnen auch gefallen

- Presentación SAT - MACROPROCESO 05.01.17Dokument26 SeitenPresentación SAT - MACROPROCESO 05.01.17Ricardo Rosas LezamaNoch keine Bewertungen

- Proyecto Langosta Manuel Moreno 2010Dokument52 SeitenProyecto Langosta Manuel Moreno 2010Alejandro Borjas Garcia100% (3)

- Trabajo Final QUAT2Dokument17 SeitenTrabajo Final QUAT2Denis CedeñoNoch keine Bewertungen

- Informe Taller 2 Contabilidad PortafolioDokument16 SeitenInforme Taller 2 Contabilidad PortafolioDAVID JESUS MALLIAS OSORESNoch keine Bewertungen

- Variables Economicas QUAT 2Dokument13 SeitenVariables Economicas QUAT 2Denis CedeñoNoch keine Bewertungen

- Tarea Modulo5 Kenia JeffriesDokument26 SeitenTarea Modulo5 Kenia JeffriesMisael ElvirNoch keine Bewertungen

- Como Dimensionar Valvulas PDFDokument3 SeitenComo Dimensionar Valvulas PDFdavidhernanffNoch keine Bewertungen

- Indicadores Del Sector ConstruccionDokument5 SeitenIndicadores Del Sector Construccionlibra142001Noch keine Bewertungen

- Ejercicios de Razones FinancierasDokument6 SeitenEjercicios de Razones FinancierasAlx Martinez82% (11)

- Escala de Notas ConvertidorDokument32 SeitenEscala de Notas ConvertidorMiss FabbyNoch keine Bewertungen

- Taller EstadisticaDokument8 SeitenTaller EstadisticaKarol MateusNoch keine Bewertungen

- ULTIMODokument20 SeitenULTIMOKetty CalixtoNoch keine Bewertungen

- Bts Capex OpexDokument18 SeitenBts Capex OpexPablo TrujilloNoch keine Bewertungen

- 400 Series BERMAD Valvulas AlivioDokument31 Seiten400 Series BERMAD Valvulas Aliviojhon jairo trujilloNoch keine Bewertungen

- Ejercicios Excel de Los HHDokument2 SeitenEjercicios Excel de Los HHdiefercoNoch keine Bewertungen

- Completaciones inteligentes SchlumbergerDokument41 SeitenCompletaciones inteligentes SchlumbergerAlesander Manuel Troya Jimenez50% (2)

- Escala de Notas por Puntaje ObtenidoDokument32 SeitenEscala de Notas por Puntaje ObtenidoMiss FabbyNoch keine Bewertungen

- TN Aumentada + Cariotipo NormalDokument6 SeitenTN Aumentada + Cariotipo NormalCristian ParraNoch keine Bewertungen

- Gaif U2 Ea ElmcDokument12 SeitenGaif U2 Ea ElmcElvia MagañaNoch keine Bewertungen

- Necesidades hídricas cultivos UdelaRDokument45 SeitenNecesidades hídricas cultivos UdelaREleazar Gustavo Gutierrez ZavaletaNoch keine Bewertungen

- VarianzasDokument33 SeitenVarianzastegoronNoch keine Bewertungen

- Caso Gestion FinancieraDokument26 SeitenCaso Gestion Financierahenry lopezNoch keine Bewertungen

- Eba U3 A2 V1 OmbaDokument6 SeitenEba U3 A2 V1 OmbaOmar I Baqueiro ANoch keine Bewertungen

- Costos 1Dokument4 SeitenCostos 1Juan Jose Huertas FernandezNoch keine Bewertungen

- Estudio técnico-económico planta quesos YaracuyDokument63 SeitenEstudio técnico-económico planta quesos YaracuyDAVID QUINTERONoch keine Bewertungen

- Taller EntregaDokument14 SeitenTaller EntregaFREDDY GIOVANNI AVILA BALLESTEROSNoch keine Bewertungen

- Tulua Digital 912539comunicacionDokument2 SeitenTulua Digital 912539comunicacionimplantador.docxflowNoch keine Bewertungen

- 09 - Perfil Comercial de Rocoto-OkDokument25 Seiten09 - Perfil Comercial de Rocoto-OkRj RoqueNoch keine Bewertungen

- Aljibe de Geomembrana de 100,00 LDokument10 SeitenAljibe de Geomembrana de 100,00 LPedro Enrique DomínguezNoch keine Bewertungen

- Reactivos 2020 - Batería de OrtizDokument35 SeitenReactivos 2020 - Batería de OrtiznatieNoch keine Bewertungen

- Escala Notas 60Dokument33 SeitenEscala Notas 60Vladimir Henríquez BugueñoNoch keine Bewertungen

- Calculador de NotasDokument36 SeitenCalculador de NotasrobleriaNoch keine Bewertungen

- Taller 1 de Repaso de Temas Epb 20201Dokument3 SeitenTaller 1 de Repaso de Temas Epb 20201Laura MosqueraNoch keine Bewertungen

- A12 HJCMDokument9 SeitenA12 HJCMJoss CortésNoch keine Bewertungen

- Calculador de NotasDokument32 SeitenCalculador de NotasJose BezzolosokolichNoch keine Bewertungen

- Polipasto de cable Demag DR-Pro Carro birraíl EZDR 5 - EZDR 10Dokument20 SeitenPolipasto de cable Demag DR-Pro Carro birraíl EZDR 5 - EZDR 10Pato PuruncajasNoch keine Bewertungen

- Tabla de NotasDokument32 SeitenTabla de NotasKary MalbuNoch keine Bewertungen

- Libro 1Dokument4 SeitenLibro 1u20171154288Noch keine Bewertungen

- Eba U2 A2 KasrDokument6 SeitenEba U2 A2 KasrKaren SantiagoNoch keine Bewertungen

- Tablas de Puntajes para Poner Notas Con 50Dokument6 SeitenTablas de Puntajes para Poner Notas Con 50Aurora Proboste medinaNoch keine Bewertungen

- TP4 Medidas de Resumen EstadisticoDokument2 SeitenTP4 Medidas de Resumen EstadisticoKevin PulisNoch keine Bewertungen

- Aportes GrupalDokument3 SeitenAportes GrupalLo mas cool.Noch keine Bewertungen

- m3a Circuitos Electricos AcDokument2 Seitenm3a Circuitos Electricos Acsebastian bustamanteNoch keine Bewertungen

- Pregunta Dinamizadoras Unidad 1 Estadística DescriptivaDokument9 SeitenPregunta Dinamizadoras Unidad 1 Estadística DescriptivanataliaNoch keine Bewertungen

- Planilla Excel Calculo de Notas en Escala NormalDokument32 SeitenPlanilla Excel Calculo de Notas en Escala NormalFran Danker Tornero100% (1)

- Archivo 20201121175650Dokument20 SeitenArchivo 20201121175650Maria CarmonaNoch keine Bewertungen

- Memoria descriptiva de parcela de 0.4351 Has en Santa Ana, CuscoDokument2 SeitenMemoria descriptiva de parcela de 0.4351 Has en Santa Ana, Cuscojose c. yupanqui PinedoNoch keine Bewertungen

- GUIA EXAMEN Metodos NumericosDokument2 SeitenGUIA EXAMEN Metodos NumericosMétodos numéricos 2nv51Noch keine Bewertungen

- Escala de Notas de 10 A 45 PTSDokument8 SeitenEscala de Notas de 10 A 45 PTSMilenka Castro MartinezNoch keine Bewertungen

- Taller Producción y Costos Contaduría PúblicaDokument8 SeitenTaller Producción y Costos Contaduría PúblicaZuly Paola Lopez MonguaNoch keine Bewertungen

- Titanio Radio Minimo de DobladoDokument5 SeitenTitanio Radio Minimo de DobladoJuan CastroNoch keine Bewertungen

- Plan de Auditoria Interna v1Dokument2 SeitenPlan de Auditoria Interna v1jromero0353Noch keine Bewertungen

- Graficas de ControlDokument3 SeitenGraficas de Control¡Hello WorldNoch keine Bewertungen

- Vigilancia comercial agroindustria papa Cundinamarca BoyacáDokument9 SeitenVigilancia comercial agroindustria papa Cundinamarca BoyacáDiego VillamilNoch keine Bewertungen

- Barras VSL 09Dokument4 SeitenBarras VSL 09estructurascadizNoch keine Bewertungen

- Validación Acido UricoDokument11 SeitenValidación Acido UricoAlfredo SosaNoch keine Bewertungen

- Escritura y universidad. Guía para el trabajo académicoVon EverandEscritura y universidad. Guía para el trabajo académicoNoch keine Bewertungen

- Acción y resultado: Un análisis del papel de la suerte en la atribución de responsabilidad penalVon EverandAcción y resultado: Un análisis del papel de la suerte en la atribución de responsabilidad penalNoch keine Bewertungen

- Medidas de seguridad servidores penitenciariosDokument2 SeitenMedidas de seguridad servidores penitenciariosJulio GutierrezNoch keine Bewertungen

- RUT DIAN trámites tributariosDokument131 SeitenRUT DIAN trámites tributariosJohn BedoyaNoch keine Bewertungen

- Implementación del RGPD en una gran empresa de ingeniería: Director de proyectoDokument7 SeitenImplementación del RGPD en una gran empresa de ingeniería: Director de proyectoJulio GutierrezNoch keine Bewertungen

- Examen Unidad 1 GestionDokument7 SeitenExamen Unidad 1 GestionJulio GutierrezNoch keine Bewertungen

- Gerencia de Proyectos-Caso Practico 1 PDFDokument5 SeitenGerencia de Proyectos-Caso Practico 1 PDFJulio GutierrezNoch keine Bewertungen

- Caso Practico Unidad 3Dokument4 SeitenCaso Practico Unidad 3Julio GutierrezNoch keine Bewertungen

- Ensayo Hermeneutica y Contitucion Politica ColombianaDokument3 SeitenEnsayo Hermeneutica y Contitucion Politica ColombianaJulio GutierrezNoch keine Bewertungen

- Examen Gestion 2Dokument7 SeitenExamen Gestion 2Julio Gutierrez100% (2)

- Comenzado ElDokument8 SeitenComenzado ElJulio GutierrezNoch keine Bewertungen

- Comenzado E1Dokument9 SeitenComenzado E1Julio GutierrezNoch keine Bewertungen

- CambioMonitorPrácticasPsicologíaUPCDokument1 SeiteCambioMonitorPrácticasPsicologíaUPCJulio GutierrezNoch keine Bewertungen

- Caso Unidad 1Dokument3 SeitenCaso Unidad 1Julio GutierrezNoch keine Bewertungen

- PREGUNTAS D Unidad 1Dokument2 SeitenPREGUNTAS D Unidad 1Julio GutierrezNoch keine Bewertungen

- Estructuras organizacionales y mejora continuaDokument6 SeitenEstructuras organizacionales y mejora continuaJulio GutierrezNoch keine Bewertungen

- Examen Unidad 1 GestionDokument7 SeitenExamen Unidad 1 GestionJulio GutierrezNoch keine Bewertungen

- Clase2 pdf1 PDFDokument18 SeitenClase2 pdf1 PDFMarco Antonio CandeloNoch keine Bewertungen

- Preguntas Dimamizadoras Diplomado JulioDokument2 SeitenPreguntas Dimamizadoras Diplomado JulioJulio GutierrezNoch keine Bewertungen

- Caso Practico Clase 2 PDFDokument2 SeitenCaso Practico Clase 2 PDFEduardo Rincón PérezNoch keine Bewertungen

- Gerencia de Proyectos-Caso Practico 1 PDFDokument5 SeitenGerencia de Proyectos-Caso Practico 1 PDFJulio GutierrezNoch keine Bewertungen

- Preguntas Dinamizadoras Unidad 1 Direccion de Proyectos IDokument3 SeitenPreguntas Dinamizadoras Unidad 1 Direccion de Proyectos IJulio GutierrezNoch keine Bewertungen

- Dialnet ElMisteriosoOrigenDeLaExpresionParaisoFiscal 5852703Dokument2 SeitenDialnet ElMisteriosoOrigenDeLaExpresionParaisoFiscal 5852703osiris reyesNoch keine Bewertungen

- Caso práctico sobre los procesos estratégicos y operativos de una empresa de aire acondicionadoDokument2 SeitenCaso práctico sobre los procesos estratégicos y operativos de una empresa de aire acondicionadoJulio GutierrezNoch keine Bewertungen

- Preguntas Dinamizadoras.Dokument2 SeitenPreguntas Dinamizadoras.Julio GutierrezNoch keine Bewertungen

- Gerencia de Proyectos Caso Practico Und 1Dokument4 SeitenGerencia de Proyectos Caso Practico Und 1Julio GutierrezNoch keine Bewertungen

- Caso práctico de procesos de calidad en empresa de purificación de aireDokument3 SeitenCaso práctico de procesos de calidad en empresa de purificación de aireJulio GutierrezNoch keine Bewertungen

- Gerencia de Proyectos-Caso Practico 1 PDFDokument5 SeitenGerencia de Proyectos-Caso Practico 1 PDFJulio GutierrezNoch keine Bewertungen

- Rentabilidad fondo inversión 10 añosDokument1 SeiteRentabilidad fondo inversión 10 añosJulio GutierrezNoch keine Bewertungen

- Clase2 pdf1 PDFDokument18 SeitenClase2 pdf1 PDFMarco Antonio CandeloNoch keine Bewertungen

- Direccion de Proyectos IDokument5 SeitenDireccion de Proyectos IJulio GutierrezNoch keine Bewertungen

- Direccion de Proyectos Caso 1Dokument6 SeitenDireccion de Proyectos Caso 1Julio GutierrezNoch keine Bewertungen

- GPA 2017 I - Practica 02Dokument4 SeitenGPA 2017 I - Practica 02Hector balcazar cuyaNoch keine Bewertungen

- EFBásicosDokument6 SeitenEFBásicosStrike 105100% (1)

- Tema 2. - Análisis de La Estructura y Del Crecimiento EmpresarialDokument32 SeitenTema 2. - Análisis de La Estructura y Del Crecimiento EmpresarialTeresa RíosNoch keine Bewertungen

- La Inteligencia AccionalDokument10 SeitenLa Inteligencia AccionalMyLai PerezNoch keine Bewertungen

- Tarea 2 Respuesta Preguntas Presupuesto IiDokument2 SeitenTarea 2 Respuesta Preguntas Presupuesto IiEduin M Gracia ThomasNoch keine Bewertungen

- Costos II: Curso de fundamentos de costosDokument2 SeitenCostos II: Curso de fundamentos de costosMaria Jose SUAREZ PEDROZANoch keine Bewertungen

- Clasificación e Integración de Costos.Dokument3 SeitenClasificación e Integración de Costos.Jenni LópezNoch keine Bewertungen

- Comisiones y Consignaciones ComercialesDokument11 SeitenComisiones y Consignaciones ComercialescatalinaNoch keine Bewertungen

- Carta Programatica: Introducción A La MercadotecniaDokument8 SeitenCarta Programatica: Introducción A La MercadotecniaShannyNoch keine Bewertungen

- Impuestos 2023 IVA-Renta-RIMPEDokument5 SeitenImpuestos 2023 IVA-Renta-RIMPECristian Alexander ToapaxiNoch keine Bewertungen

- Caso Practico Economia de Largo Plazo Unidad 1Dokument7 SeitenCaso Practico Economia de Largo Plazo Unidad 1robinson rodrigoNoch keine Bewertungen

- MPI05 ContenidosDokument36 SeitenMPI05 ContenidosAlex PuigdemontNoch keine Bewertungen

- Rediseño de ProgramasDokument5 SeitenRediseño de ProgramasTania JaramilloNoch keine Bewertungen

- Corporación LindleyDokument18 SeitenCorporación LindleydivaneeeNoch keine Bewertungen

- Ejercicio de Costeo ObjetivoDokument5 SeitenEjercicio de Costeo ObjetivoMaximo OzunaNoch keine Bewertungen

- Segmentación de Clientes B2BDokument6 SeitenSegmentación de Clientes B2BMario BetettaNoch keine Bewertungen

- Casos Abc Sector IndustrialDokument12 SeitenCasos Abc Sector IndustrialXIOMARA NICOLE ZUTA TAVERANoch keine Bewertungen

- Anexo 191 - Construyendo Momentos Del CuidadoDokument4 SeitenAnexo 191 - Construyendo Momentos Del CuidadoAlejandra GonzalezNoch keine Bewertungen

- Trabajo CALIDADDokument6 SeitenTrabajo CALIDADMarymar Escobar TàvaraNoch keine Bewertungen

- Administracion de RRHH - Exp. 1Dokument24 SeitenAdministracion de RRHH - Exp. 1Wis Cecd CedNoch keine Bewertungen

- Legajo de ResumenDokument13 SeitenLegajo de ResumenCarla Patricia Justiniano Cortéz91% (11)

- Proyecto Final Comportamiento OrganizacionalDokument19 SeitenProyecto Final Comportamiento OrganizacionalFaviana TejedaNoch keine Bewertungen

- Problemas financieros de la empresa: causas y solucionesDokument7 SeitenProblemas financieros de la empresa: causas y solucionesJose Maria Norabuena LlanosNoch keine Bewertungen

- La Auditoria de GestionDokument9 SeitenLa Auditoria de GestionWilson Pacco ApazaNoch keine Bewertungen

- Guía Ejercicios Unidades EquivalentesDokument5 SeitenGuía Ejercicios Unidades EquivalentesRoberto ArellanoNoch keine Bewertungen

- Ecun ProcesosDokument9 SeitenEcun ProcesosNick stevenNoch keine Bewertungen

- Tarea 1 para El 100920201Dokument24 SeitenTarea 1 para El 100920201Meiling LeonNoch keine Bewertungen

- Emprendedurismo ColaborativoDokument7 SeitenEmprendedurismo ColaborativoEunice LópezNoch keine Bewertungen

- Planeación de La Auditoria Administrativa 5Dokument3 SeitenPlaneación de La Auditoria Administrativa 5Monabel LadinoNoch keine Bewertungen

- 2 Trabajo de Administracion de Personal FODA RR - HHDokument8 Seiten2 Trabajo de Administracion de Personal FODA RR - HHNataly cortesNoch keine Bewertungen