Beruflich Dokumente

Kultur Dokumente

CP - Risma - Projet - F

Hochgeladen von

anassOriginaltitel

Copyright

Verfügbare Formate

Dieses Dokument teilen

Dokument teilen oder einbetten

Stufen Sie dieses Dokument als nützlich ein?

Sind diese Inhalte unangemessen?

Dieses Dokument meldenCopyright:

Verfügbare Formate

CP - Risma - Projet - F

Hochgeladen von

anassCopyright:

Verfügbare Formate

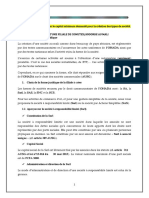

PROJET DE FUSION-ABSORPTION

Aux termes du procès-verbal de la réunion du Directoire du 22 octobre 2012, le Directoire de RISMA S.A a

arrêté le Projet de Fusion entre les sociétés FASTOTEL S.A et RISMA S.A dont les caractéristiques sont les

suivantes :

FASTOTEL S.A, Société Anonyme à Conseil d’Administration au capital de 10.234.000 dirhams, dont le

siège social est sis à l’Angle Rue d’Alger et place de l’Unité Africaine, Rabat et inscrite au Registre de

Commerce du tribunal de commerce de Rabat sous le numéro 48599 ;

RISMA S.A, Société Anonyme à Directoire et à Conseil de Surveillance au capital de 788.293.500

dirhams, dont le siège social est sis au 97 Boulevard Massira Al Khadra, 5ème étage, Casablanca,

inscrite au Registre de Commerce de Casablanca sous le numéro 98309.

Le Projet de Fusion arrêté par le Directoire de la société RISMA S.A (« Société Absorbante ») et le Conseil

d’Administration de la société FASTOTEL S.A (« Société Absorbée ») consiste en l’absorption de cette

dernière par RISMA S.A, dans les conditions récapitulées ci-dessous. A cet effet, le Conseil de Surveillance

de RISMA S.A sur proposition du Directoire et le Conseil d’Administration de FASTOTEL S.A. ont convoqué

respectivement une Assemblée Générale Extraordinaire le 5 décembre 2012, aux fins de délibérer sur le

Projet de Traité de Fusion.

1. MOTIFS ET BUTS DE LA FUSION

La présente fusion est motivée par les facteurs suivants :

Le projet de fusion entre RISMA S.A et FASTOTEL S.A s’inscrit dans la continuité de la stratégie de

développement engagée par RISMA S.A. Cette opération permettra :

d'optimiser l'organisation et le fonctionnement des deux entités compte-tenu des relations systémiques

et commerciales préexistantes ;

de simplifier l’organigramme du groupe ;

d’optimiser la gestion du parc hôtelier.

2. COMPTES DE REFERENCE

Pour établir les conditions de la Fusion, le Directoire et le Conseil d’Administration de chacune des Sociétés

ont décidé l’utilisation des comptes arrêtés au 31/12/2011 comme étant les Comptes de Référence.

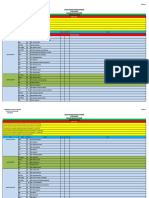

3. BIENS ET DROITS DONT LA TRANSMISSION EST PREVUE

3.1. ACTIFS APPORTES

L’actif de la Société Absorbée dont la transmission est prévue au profit de la Société Absorbante comprend

au 31/12/2011 les biens, droits et valeurs évalués à cent quarante-quatre millions cent vingt six mille huit

cent cinquante-trois dirhams et quarante et un centimes (144.126.843,41 dirhams).

3.2. PASSIF DONT LA TRANSMISSION EST PREVUE

Le passif de la Société Absorbée dont la Société Absorbante deviendra débitrice pour la totalité, lors de la

réalisation de la Fusion comprend au 31/12/2011 des dettes évaluées à trente huit millions trois cent mille

huit cent quarante-trois dirhams et quarante et un centimes (38.300.843,41 dirhams)

.

3.3. ACTIF NET APPORTE

L’actif net de la Société Absorbée s’élève à cent cinq millions huit cent vingt-six mille (105.826.000) dirhams.

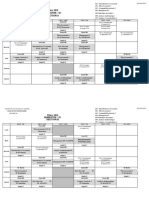

4. CONDITIONS DES APPORTS

La Société Absorbante aura la propriété et la jouissance des biens et droits de la Société Absorbée, y

compris ceux qui auraient été omis, à compter du jour de la réalisation définitive de la Fusion.

Le patrimoine de la Société Absorbée, devant être dévolu dans l’état où il se trouvera à la Date de

Réalisation de la Fusion, toutes les opérations actives et passives dont les biens transmis ont pu faire l’objet

entre le 1er janvier 2012 et la Date de Réalisation de Fusion seront considérées de plein droit comme ayant

été faites pour le compte exclusif de la Société Absorbante.

Les résultats, tant actifs que passifs, de l’exploitation de ces biens appartiendront exclusivement à RISMA

S.A ou seront pris en charge par elle, à compter du 1er janvier 2012, étant rappelé que la présente Fusion

est effectuée sur la base du bilan du 31 décembre 2011 de la Société Absorbée.

Toutes les opérations accomplies par la Société Absorbée à compter du 1er janvier 2012, seront réputées

l’avoir été pour le compte de la Société Absorbante.

L’ensemble du passif de la Société Absorbée à la date de la réalisation définitive de la Fusion, ainsi que

l’ensemble des frais et honoraires y compris les charges fiscales et d’enregistrement occasionnés par sa

dissolution, seront transmis et pris en charge par la Société Absorbante, qui supportera également tout

passif pouvant se révéler ultérieurement, bien que non porté dans les comptes.

La Société Absorbante assumera l’intégralité des dettes et charges de la Société Absorbée, y compris celles

qui pourraient remonter à une date antérieure au 1er janvier 2012 et qui auraient été omises dans la

comptabilité de la Société Absorbée.

S’il venait à se révéler ultérieurement une différence en plus ou en moins entre le passif pris en charge par la

Société Absorbante et les sommes effectivement réclamées par les tiers, la Société Absorbante s’engage à

acquitter tout excédent de passif, sans recours, ni revendication possible, de part et d’autre.

5. PRIME DE FUSION

La prime de fusion est estimée à montant de cinquante et un millions quatre cent vingt-quatre mille cent

quarante (51.424.140) dirhams.

6. REMUNERATION ET COMPTABILISATION DES APPORTS – RAPPORT D’ECHANGE

Il ressort de l’évaluation de chacune des sociétés :

une estimation globale de FASTOTEL S.A à cent cinq millions huit cent vingt-six mille (105.826.000)

dirhams ;

une estimation globale de RISMA S.A à un milliard six cent huit millions cent dix-huit mille sept cent

quarante (1.608.118.740) dirhams ;

un rapport d’échange d’une (1) action de la société FASTOTEL S.A pour cinquante et une (51) actions

RISMA S.A.

L’apport de FASTOTEL S.A obtenu devrait être rémunéré par une augmentation de capital d’un montant

de cinquante deux millions cent quatre-vingt treize mille quatre cent (52.193.400) dirhams.

Cependant, il est prévu que la Société Absorbante possèdera au plus tard à la date de réalisation de la

Fusion, la totalité des actions de la Société Absorbée, lui donnant droit à dix mille deux cent trente-quatre

(10.234) actions de ses propres actions. Compte-tenu que la Société Absorbante ne peut détenir ses

propres actions, cette dernière renonce expressément à cette attribution et de ce fait, à ses droits dans

l’augmentation de son propre capital social.

En conséquence, la Société Absorbante ne procèdera à aucune augmentation de capital.

La présente fusion entraînera la dissolution anticipée de la société FASTOTEL S.A.

Pour extrait et mention

RISMA SA. 97 Boulevard Massira Al Khadra - 5e étage - Casablanca - Maroc - Tél. : +212 520 40 10 10 - Fax : +212 520 40 10 11 -

Capital Social 788.293.500 dirhams - RC N° 98309 - IF :06902450

Das könnte Ihnen auch gefallen

- Mémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)Von EverandMémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)Noch keine Bewertungen

- Avis Holcim AGEDokument2 SeitenAvis Holcim AGEanassNoch keine Bewertungen

- Le code des impôts sur les revenus: Mieux comprendre la fiscalité belgeVon EverandLe code des impôts sur les revenus: Mieux comprendre la fiscalité belgeNoch keine Bewertungen

- Statut XXX SarlDokument10 SeitenStatut XXX Sarlbelmadani50% (3)

- Modèle Statuts SARL AUDokument16 SeitenModèle Statuts SARL AUsayfgouiNoch keine Bewertungen

- FR Rapport Valeur Des Apports Version DEF 003Dokument32 SeitenFR Rapport Valeur Des Apports Version DEF 003Oumaima Benhamed100% (1)

- De La Dissolution À La Cloture de Liquidation (Driss Moustaghni)Dokument17 SeitenDe La Dissolution À La Cloture de Liquidation (Driss Moustaghni)Adil NmiaNoch keine Bewertungen

- STATUTDokument16 SeitenSTATUTMed LaagoubiNoch keine Bewertungen

- Statuts .. SarlDokument7 SeitenStatuts .. SarlSoufiane Ouzzine100% (1)

- Regime Juridique Et Fiscal de La Fusion Des SocietesDokument4 SeitenRegime Juridique Et Fiscal de La Fusion Des SocietesAhmed Abdelhedi100% (1)

- Moussa StatueDokument12 SeitenMoussa StatueHabsiNoch keine Bewertungen

- SARLDokument16 SeitenSARLAli Janati Idrissi100% (1)

- Note Sur La Creattion D'entrepriseDokument4 SeitenNote Sur La Creattion D'entrepriseKadiatou DjeffagaNoch keine Bewertungen

- Constitution de SARL Au MarocDokument7 SeitenConstitution de SARL Au MarocLamyae NachitNoch keine Bewertungen

- Fiche TechniqueDokument4 SeitenFiche Techniquesalma zeroualNoch keine Bewertungen

- Rapport SARLDokument37 SeitenRapport SARLZAYNAB KANDROUCHNoch keine Bewertungen

- Statuts S.A.R.LDokument8 SeitenStatuts S.A.R.LNadia Jamili BenhdaNoch keine Bewertungen

- Zomaf SarlDokument7 SeitenZomaf SarlFléaux EL SociauxNoch keine Bewertungen

- Layn3l Tbon MkomDokument4 SeitenLayn3l Tbon MkomSaid EnnNoch keine Bewertungen

- AGRICOLE Statuts - 7Dokument13 SeitenAGRICOLE Statuts - 7chamimachiNoch keine Bewertungen

- TD1 Comptabilité Approfondie LEX CCADokument4 SeitenTD1 Comptabilité Approfondie LEX CCAelbaidoury.nourelhoudaNoch keine Bewertungen

- Convention Compte Courant AssociéDokument4 SeitenConvention Compte Courant Associéhakim fayçal100% (2)

- Statut 1dustrieevolutionDokument15 SeitenStatut 1dustrieevolutionKERDOUDNoch keine Bewertungen

- DZ Lounge SASUDokument6 SeitenDZ Lounge SASUdz.prod93Noch keine Bewertungen

- Memo - Etude Fiscal - Groupe - 2018Dokument12 SeitenMemo - Etude Fiscal - Groupe - 2018MELMEL DjamelNoch keine Bewertungen

- La Transmission D EntrepriseDokument61 SeitenLa Transmission D EntrepriseOthman ElhynaniNoch keine Bewertungen

- Cours 1 Constitution Sociétés - 2023Dokument4 SeitenCours 1 Constitution Sociétés - 2023hasnaalgr1Noch keine Bewertungen

- Rhema Call SarlDokument7 SeitenRhema Call SarlFléaux EL SociauxNoch keine Bewertungen

- La Société À Responsabilité Limitée en Droit MarocainDokument16 SeitenLa Société À Responsabilité Limitée en Droit MarocainOURIQUA0% (1)

- Status HY DolphinaDokument15 SeitenStatus HY DolphinaYousra AbarkanNoch keine Bewertungen

- Dar Addamane FundDokument15 SeitenDar Addamane FundkarimimadNoch keine Bewertungen

- Absolutlink StatutsDokument13 SeitenAbsolutlink Statutszineb assaidiNoch keine Bewertungen

- Apercu Nouveau Droit Societes CommercialDokument5 SeitenApercu Nouveau Droit Societes CommercialFilsNoch keine Bewertungen

- Cours CompletDokument19 SeitenCours CompletHicham AtroniNoch keine Bewertungen

- Les Aspects Fiscaux de LiquidationDokument18 SeitenLes Aspects Fiscaux de Liquidationhiba ELMARIOULNoch keine Bewertungen

- Sujet Corrige DSCG UE1 2010Dokument22 SeitenSujet Corrige DSCG UE1 2010korsikoNoch keine Bewertungen

- Cour FusionDokument11 SeitenCour FusionzinebNoch keine Bewertungen

- Cours de ConsolidationDokument16 SeitenCours de ConsolidationberouzarazNoch keine Bewertungen

- Cour FusionDokument8 SeitenCour FusionNourAllah AouiniNoch keine Bewertungen

- Chapitre Ii. Les Sociétés de Capitaux: La Société Anonyme (Sa)Dokument11 SeitenChapitre Ii. Les Sociétés de Capitaux: La Société Anonyme (Sa)Rania MezianeNoch keine Bewertungen

- Droit Des Sociu00E9tu00E9s Commerciales Approfondi 2Dokument37 SeitenDroit Des Sociu00E9tu00E9s Commerciales Approfondi 2oliveiraalicia109Noch keine Bewertungen

- Fusion AcquisitionDokument32 SeitenFusion AcquisitionsalissouNoch keine Bewertungen

- Fondjo - Projet Des StatutsDokument10 SeitenFondjo - Projet Des StatutsAUDREY FONDJO MALONZUENoch keine Bewertungen

- Droit SociétéDokument25 SeitenDroit Sociétéam ahNoch keine Bewertungen

- Régime Juridique Transform Sté - MR BEN ALIDokument5 SeitenRégime Juridique Transform Sté - MR BEN ALIhamza.cabinetbenaliNoch keine Bewertungen

- Corrigc3a9 Dec 2019 FiscalDokument15 SeitenCorrigc3a9 Dec 2019 Fiscalwiki 4musicNoch keine Bewertungen

- JuridiqueDokument11 SeitenJuridiqueMohamed Ali Ben HassenNoch keine Bewertungen

- Cas Pratique White and CaseDokument5 SeitenCas Pratique White and CaseFre KwamNoch keine Bewertungen

- Droit Commun Des SocietesDokument127 SeitenDroit Commun Des Societeschristian nziNoch keine Bewertungen

- Constitution de La SARL CopieDokument22 SeitenConstitution de La SARL CopieYasser LotfyNoch keine Bewertungen

- Fusion - Aspect Juridique Et FiscalDokument55 SeitenFusion - Aspect Juridique Et Fiscalmohamed nordineNoch keine Bewertungen

- 21DSCG-UE1 CorrigéDokument10 Seiten21DSCG-UE1 CorrigéMoatemri RaafaNoch keine Bewertungen

- PFF DaliDokument52 SeitenPFF DaliMohamed Ali Ben HassenNoch keine Bewertungen

- L'apport Partiel D'actifDokument11 SeitenL'apport Partiel D'actifYves AugouNoch keine Bewertungen

- SARL en Droit MarocainDokument22 SeitenSARL en Droit MarocainHajar natural cosmetics100% (1)

- Dathomir Mining ResourcesDokument24 SeitenDathomir Mining ResourcesMichael StipeNoch keine Bewertungen

- Job TechnologyDokument18 SeitenJob Technologyinyoumajohnson4Noch keine Bewertungen

- Société de Recouvrement Des CréancesDokument127 SeitenSociété de Recouvrement Des CréancesBechir FarhaniNoch keine Bewertungen

- COMPtabilite Des SOCiétéDokument34 SeitenCOMPtabilite Des SOCiétéfaicalovich86% (7)

- Les Infractions Relatives À La Fin de La Société Anonyme20qDokument4 SeitenLes Infractions Relatives À La Fin de La Société Anonyme20qMostafa Berragad100% (1)

- CP Atlanta FusionDokument1 SeiteCP Atlanta FusionanassNoch keine Bewertungen

- His de La Soc - SeDokument16 SeitenHis de La Soc - SeanassNoch keine Bewertungen

- M2M ProjectDokument1 SeiteM2M ProjectanassNoch keine Bewertungen

- His de La SocDokument8 SeitenHis de La SocanassNoch keine Bewertungen

- Trav Ain ChokDokument101 SeitenTrav Ain ChokanassNoch keine Bewertungen

- Examens Printemps Rat Le 19 04 2019Dokument9 SeitenExamens Printemps Rat Le 19 04 2019anassNoch keine Bewertungen

- Examens Automne Ord Le 09 01 2019Dokument2 SeitenExamens Automne Ord Le 09 01 2019anassNoch keine Bewertungen

- Examens Printemps Ord Le 24 04 2018 10 34 26Dokument6 SeitenExamens Printemps Ord Le 24 04 2018 10 34 26anassNoch keine Bewertungen

- Desc 17Dokument219 SeitenDesc 17anass0% (1)

- Planning Annuel FP BM 2016 2017 2Dokument1 SeitePlanning Annuel FP BM 2016 2017 2anassNoch keine Bewertungen

- SEGSemestre 1Dokument3 SeitenSEGSemestre 1anassNoch keine Bewertungen

- Chp1 Droit EseDokument17 SeitenChp1 Droit Eserajaa latifiNoch keine Bewertungen

- La Société AnonymeDokument6 SeitenLa Société Anonymekenza attaouiNoch keine Bewertungen

- Droit de Sociétés BTS CG VERSION DéfinitiveDokument12 SeitenDroit de Sociétés BTS CG VERSION DéfinitiveAya MzibriNoch keine Bewertungen

- CP - Risma - Projet - FDokument2 SeitenCP - Risma - Projet - FanassNoch keine Bewertungen

- Le Conseil D'administration Et Gouvernance de L'entrepriseDokument56 SeitenLe Conseil D'administration Et Gouvernance de L'entreprisemalek1830Noch keine Bewertungen

- Révocation Des Dirigeants SociauxDokument19 SeitenRévocation Des Dirigeants SociauxAlexis Sanchez100% (1)

- Chapitre 3 Part 2Dokument38 SeitenChapitre 3 Part 2EL IBRAHIMY HichamNoch keine Bewertungen

- La Société Anonyme: SI-Définition Et CaractéristiquesDokument20 SeitenLa Société Anonyme: SI-Définition Et Caractéristiquesessaiydybouchra2002Noch keine Bewertungen

- 1121AS0413Dokument21 Seiten1121AS0413Zacharie OuattaraNoch keine Bewertungen

- Animation Du Système de Management de Qualité Chez Moulins Sanabil - SAMI AJJOURDokument67 SeitenAnimation Du Système de Management de Qualité Chez Moulins Sanabil - SAMI AJJOURYoussouf DialloNoch keine Bewertungen

- Resume Droit Des Affaires S5Dokument30 SeitenResume Droit Des Affaires S5aminaNoch keine Bewertungen

- La Gestion de La Sociète Anonyme Version Finale 2Dokument24 SeitenLa Gestion de La Sociète Anonyme Version Finale 2Alexis Sanchez100% (3)

- Fiche de TD 8 - Droit Des Societes - RPDokument9 SeitenFiche de TD 8 - Droit Des Societes - RPMari AnaNoch keine Bewertungen

- Les Sociétés CommercialesDokument27 SeitenLes Sociétés CommercialesBahaa MoutihNoch keine Bewertungen

- Cours Section 2 - La Société AnonymeDokument115 SeitenCours Section 2 - La Société AnonymeDoha JaouhariNoch keine Bewertungen

- Les Societes de Capitaux: en Commandite Par Actions (SCA), On Ajoute Parfois ÀDokument61 SeitenLes Societes de Capitaux: en Commandite Par Actions (SCA), On Ajoute Parfois ÀAbdlghni RahmouniNoch keine Bewertungen

- Highlighted Cours Comptabilité Des Sociétés - AL MAACH PDFDokument63 SeitenHighlighted Cours Comptabilité Des Sociétés - AL MAACH PDFMOHAMMED AMINE BOUCHAREBNoch keine Bewertungen

- Les Societes de CapitauxDokument50 SeitenLes Societes de CapitauxAymane BboyNoch keine Bewertungen

- Devoir D0014Dokument9 SeitenDevoir D0014a.boaca1234Noch keine Bewertungen

- Droit SADokument50 SeitenDroit SAessaiydybouchra2002Noch keine Bewertungen

- Devoir D0015Dokument4 SeitenDevoir D0015a.boaca1234Noch keine Bewertungen

- Fonctionnement de La SADokument14 SeitenFonctionnement de La SAMeryem..Noch keine Bewertungen

- Droit - S4 - FSJESM. - Final - PDF Filename - UTF-8''Droit S4 FSJESM. FinalDokument37 SeitenDroit - S4 - FSJESM. - Final - PDF Filename - UTF-8''Droit S4 FSJESM. FinalHamrouchiNoch keine Bewertungen

- La Société Anonyme en FichesDokument32 SeitenLa Société Anonyme en FichesAmine MoufidNoch keine Bewertungen

- Expose S A ENCGDokument11 SeitenExpose S A ENCGKha DiijaaNoch keine Bewertungen

- SA Ã Directoire Et Conseil de SurveillanceDokument26 SeitenSA Ã Directoire Et Conseil de SurveillanceMoualim MehdiNoch keine Bewertungen

- Droit Des Societes MarocDokument95 SeitenDroit Des Societes MarocMohammed Boumehdi93% (14)

- La Société Anonyme (Version Finale)Dokument17 SeitenLa Société Anonyme (Version Finale)Mouna KhlifiNoch keine Bewertungen

- Chapitre 4 Les Societes CommercialesDokument116 SeitenChapitre 4 Les Societes CommercialespfeNoch keine Bewertungen

- La Société Anonyme PDFDokument45 SeitenLa Société Anonyme PDFMajda Belkhaoui100% (2)