Beruflich Dokumente

Kultur Dokumente

Etude de Cas GSR

Hochgeladen von

Bassma Azarhoun0 Bewertungen0% fanden dieses Dokument nützlich (0 Abstimmungen)

255 Ansichten2 SeitenOriginaltitel

118407417.docx

Copyright

© © All Rights Reserved

Verfügbare Formate

DOCX, PDF, TXT oder online auf Scribd lesen

Dieses Dokument teilen

Dokument teilen oder einbetten

Stufen Sie dieses Dokument als nützlich ein?

Sind diese Inhalte unangemessen?

Dieses Dokument meldenCopyright:

© All Rights Reserved

Verfügbare Formate

Als DOCX, PDF, TXT herunterladen oder online auf Scribd lesen

0 Bewertungen0% fanden dieses Dokument nützlich (0 Abstimmungen)

255 Ansichten2 SeitenEtude de Cas GSR

Hochgeladen von

Bassma AzarhounCopyright:

© All Rights Reserved

Verfügbare Formate

Als DOCX, PDF, TXT herunterladen oder online auf Scribd lesen

Sie sind auf Seite 1von 2

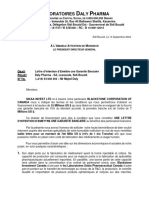

Etude de cas GSR

Dans le cadre de sa stratégie de développement, la société GSR projette de

réaliser un programme d’investissement qui lui permettrait d’élargir sa capacité de

production, d’améliorer la productivité et de répondre aux attentes du marché.

Le projet consiste en l’acquisition au début N+1 d’équipements modernes dont la

mise en service est prévue en janvier N+2, date de début d’exploitation effective de

l’investissement.

La dépense d’investissement sera engagée début N+1 et comporte :

Le coût d’achat des équipements évalué à 37 500 kdh, à amortir linéairement

sur 10 ans ;

Des frais de formation du personnel estimés à 500 kdh, à amortir en totalité fin

N+2.

Des variations du BFR, lequel est évalué en moyenne à 20% du CAHT

annuellement.

D’après les informations recueillies par la direction technique, l’investissement

pourrait être exploité pendant 10 ans. Toutefois, la DG préfère limiter l’horizon de l’étude

à 5 ans uniquement et propose de retenir comme valeur résiduelle le prix de cession

des équipements estimé à 21 350 kdh avant IS auquel il faudrait rajouter la récupération

de 75% du BFR du projet.

Les prévisions du CAHT et des résultats du projet ont été établies comme suit :

Années N+2 N+3 N+4 N+5 N+6

CAHT 69 000 79 350 91 250 110 900 110 900

Résultat avant 16 180 19 500 23 700 28 900 31 300

FF et IS

Concernant le taux d’actualisation, on préconise le coût du capital de la société à

déterminer en fonction des informations suivantes :

La structure du capital de l’entreprise est composée à parts égales de

capitaux propres et de dettes ;

Le coût avant IS des dettes se monte en moyenne à 9,72% ;

Le coût des capitaux propres est estimé à 12%.

GSR est soumise à l’IS au taux de 30%.

Si le projet s’avère rentable, l’entreprise envisage d’autofinancer les besoins

d’exploitation et les frais de formation. Cependant, pour le financement des

équipements, elle hésite entre les deux scénarii suivants :

Autofinancement à concurrence de 2 700 kdh et emprunt du reliquat au taux

de 10% remboursable sur 5 ans par annuités constantes payables en fin

d’année. En outre, des frais d’hypothèque estimés à 2% du montant de

l’emprunt devront être supportés à la signature du contrat de crédit ;

Location en crédit-bail sur 4 ans pour une redevance annuelle de 9200 kdh

payable au début de chaque année ; une option de rachat est prévue à la fin

de la 4ème année pour 10% de la valeur des équipements. Cette valeur sera

totalement amortie à la fin de l’année suivante.

TAF :

1- Evaluer la rentabilité économique du projet.

2- Quel est le mode de financement le plus opportun ? utiliser la méthode des

Décaissements Nets Actualisés.

3- Etablir le plan de financement du projet (pour les équipements, on retiendra la source

de financement choisie à la question 2) sachant que le taux de distribution des

dividendes se monte à 30% en moyenne.

Das könnte Ihnen auch gefallen

- Le Mythe de La Theorie Du Ruiss - Arnaud Parienty PDFDokument89 SeitenLe Mythe de La Theorie Du Ruiss - Arnaud Parienty PDFmaleficetorrentNoch keine Bewertungen

- Méthodes Et Techniques de ConsolidationDokument42 SeitenMéthodes Et Techniques de Consolidationabdel80% (10)

- Manuel Utilisateur MetaTrader 5 - Guide Complet 2021 - AdmiralsDokument39 SeitenManuel Utilisateur MetaTrader 5 - Guide Complet 2021 - AdmiralsAndré ChishibanjiNoch keine Bewertungen

- Le Recours Aux Éléments Extracomptables Dans Les Opérations de Vérifications Fiscales PDFDokument191 SeitenLe Recours Aux Éléments Extracomptables Dans Les Opérations de Vérifications Fiscales PDFادريس جرفال100% (2)

- Applications Ir CorrectionDokument4 SeitenApplications Ir CorrectionSaad saadouniNoch keine Bewertungen

- DSCG 2022 Ue4 Sujet VFDokument12 SeitenDSCG 2022 Ue4 Sujet VFbulgo abelNoch keine Bewertungen

- Diapo 2018 - IR AgricoleDokument35 SeitenDiapo 2018 - IR Agricoletaha15987100% (1)

- Diapo 2018 - IR AgricoleDokument35 SeitenDiapo 2018 - IR Agricoletaha15987100% (1)

- Cas EmmaDokument1 SeiteCas EmmaDuke0% (1)

- A Rendre Avant Le 07 Avril 2023: Cas de SyntheseDokument5 SeitenA Rendre Avant Le 07 Avril 2023: Cas de SyntheseImane BohNoch keine Bewertungen

- CarmenDokument4 SeitenCarmentaha15987100% (1)

- Etudes de Cas-LFDokument7 SeitenEtudes de Cas-LFMOHAMED ALI CHEMAO-ELFIHRI100% (1)

- Exercice 3Dokument2 SeitenExercice 3Thomas HenryNoch keine Bewertungen

- TD Pratique de La Paie Gecf 2022 2023Dokument2 SeitenTD Pratique de La Paie Gecf 2022 2023Tarik ZerouaneNoch keine Bewertungen

- Gestion Financière I HEM Marrakech Janvier 2010Dokument2 SeitenGestion Financière I HEM Marrakech Janvier 2010Bachirovic100% (1)

- Paieetdclarationssocialesetfiscales 120620063830 Phpapp02 PDFDokument62 SeitenPaieetdclarationssocialesetfiscales 120620063830 Phpapp02 PDFWahib LahnitiNoch keine Bewertungen

- Tsge M13 V1Dokument3 SeitenTsge M13 V1Achraf QarrotNoch keine Bewertungen

- Exercice Compta KchiriDokument9 SeitenExercice Compta KchiriTàHàà ZRNoch keine Bewertungen

- CH.4 Exercices ImprDokument2 SeitenCH.4 Exercices ImprDoha NizNoch keine Bewertungen

- Consolidation - Abou ELJAOUADDokument79 SeitenConsolidation - Abou ELJAOUADOumayma TahiriNoch keine Bewertungen

- Recap de Tous Les Cas ADFDokument205 SeitenRecap de Tous Les Cas ADFizmNoch keine Bewertungen

- Université Mohammed V Faculté Des Sciences Juridiques Economiques Et Sociales - Agdal-RABATDokument4 SeitenUniversité Mohammed V Faculté Des Sciences Juridiques Economiques Et Sociales - Agdal-RABATfadali amineNoch keine Bewertungen

- EFM TSGE Matematique Financieres V2 AVEC CORRECTIONDokument5 SeitenEFM TSGE Matematique Financieres V2 AVEC CORRECTIONbtissam BAGHDOUSNoch keine Bewertungen

- ETUDE de RENTABILITE Analyse Comptable 2 Analyse Dexploitation TED 2 Bac Sciences EconomiquesDokument7 SeitenETUDE de RENTABILITE Analyse Comptable 2 Analyse Dexploitation TED 2 Bac Sciences EconomiquesAbdellah BenaliNoch keine Bewertungen

- Activité de RechercheDokument3 SeitenActivité de RechercheHasan AmriNoch keine Bewertungen

- EFF ANALYSE FINANCIERE TSFC 2013 CorrigéDokument1 SeiteEFF ANALYSE FINANCIERE TSFC 2013 CorrigéToufik Bakrim100% (2)

- APLICMARDokument2 SeitenAPLICMARÉlmêh D JâlloulîNoch keine Bewertungen

- Le Tableau de FinancementDokument18 SeitenLe Tableau de FinancementEddarif AbdessamadNoch keine Bewertungen

- Corrige SouiriDokument4 SeitenCorrige SouiriNoor JannaNoch keine Bewertungen

- SERIE 1 Exercices Sur L'affectation Du Résultat Exercice 1Dokument3 SeitenSERIE 1 Exercices Sur L'affectation Du Résultat Exercice 1anass FFNoch keine Bewertungen

- Institut Africain de Technologie: Travaux Dirigés D'analyse Financière Fiche N°2Dokument2 SeitenInstitut Africain de Technologie: Travaux Dirigés D'analyse Financière Fiche N°2Almoustapha MounkailaNoch keine Bewertungen

- Correction de Lexamen de Fin de Formation Gestion Des Entreprises Tsge 2014 Synthese Variante 1 PDFDokument9 SeitenCorrection de Lexamen de Fin de Formation Gestion Des Entreprises Tsge 2014 Synthese Variante 1 PDFĀčhräf ŸøkššelNoch keine Bewertungen

- L'analyse Des Ecarts Sur Les Charges Indirectes: Cas N°1Dokument5 SeitenL'analyse Des Ecarts Sur Les Charges Indirectes: Cas N°1zineb hayfaNoch keine Bewertungen

- Chap. 2. Affection Du Résultat 2023Dokument10 SeitenChap. 2. Affection Du Résultat 2023bseckbisNoch keine Bewertungen

- DUT Comptabilité Approfondie - TD 01 - 2020Dokument3 SeitenDUT Comptabilité Approfondie - TD 01 - 2020mustapha kayaNoch keine Bewertungen

- EFM Gestion de Trésorerie-1Dokument2 SeitenEFM Gestion de Trésorerie-1allo.office1100% (1)

- Ennonce Esteve SportDokument2 SeitenEnnonce Esteve SportAbderrahman Chouhbi100% (1)

- Versement Anticipé PDFDokument2 SeitenVersement Anticipé PDFXCVI BeatsNoch keine Bewertungen

- Etude de Cas FiscaDokument4 SeitenEtude de Cas Fiscasanae ouardiNoch keine Bewertungen

- Capture D'écran . 2023-02-14 À 14.21.09 PDFDokument3 SeitenCapture D'écran . 2023-02-14 À 14.21.09 PDFTesoro HonNoch keine Bewertungen

- Analyse FinanDokument1 SeiteAnalyse FinanMed ChahidNoch keine Bewertungen

- Tsge A La 3 CDS Corrige Synth 1Dokument11 SeitenTsge A La 3 CDS Corrige Synth 1abdssamadNoch keine Bewertungen

- Formulaire de Déclaration de l'IS - 1Dokument2 SeitenFormulaire de Déclaration de l'IS - 1Nadia KaramNoch keine Bewertungen

- Exercices IS 2023Dokument4 SeitenExercices IS 2023aymanla018Noch keine Bewertungen

- Serie N: La Cotisation MinimaleDokument5 SeitenSerie N: La Cotisation MinimaleŽahra Ňah Id100% (1)

- Répartition Des BénéficesDokument16 SeitenRépartition Des BénéficesIbrahim El amartyNoch keine Bewertungen

- Examens GFDokument42 SeitenExamens GFSalma NinoNoch keine Bewertungen

- Etude de CasDokument3 SeitenEtude de CasEs-sadik Az-eddineNoch keine Bewertungen

- Série 2 Imputation Rationnelle Corecetion GM2Dokument4 SeitenSérie 2 Imputation Rationnelle Corecetion GM2Abdelkhalek SaidiNoch keine Bewertungen

- Application Cout VariableDokument2 SeitenApplication Cout VariableCheikh NgomNoch keine Bewertungen

- Compta Analytique Comptabilité de Gestion Par EconomieDokument198 SeitenCompta Analytique Comptabilité de Gestion Par EconomieAbdelkhalek OuassiriNoch keine Bewertungen

- Direction de La Recherche Et de L'ingénierie de Formation: Corrige Fourni A Titre IndicatifDokument6 SeitenDirection de La Recherche Et de L'ingénierie de Formation: Corrige Fourni A Titre IndicatifSalimNoch keine Bewertungen

- T.D.fac.19.20. New .Sur La Répartition Des Bénéfices Avec CorrigéDokument7 SeitenT.D.fac.19.20. New .Sur La Répartition Des Bénéfices Avec CorrigéWissal LarhlimiNoch keine Bewertungen

- Corrigé Des Activités Fiche 3Dokument9 SeitenCorrigé Des Activités Fiche 3Lina DhaouiNoch keine Bewertungen

- CHEMINDokument2 SeitenCHEMINHajar Maadani100% (1)

- Chapitre 3: La Comptabilisation Des SalaireDokument7 SeitenChapitre 3: La Comptabilisation Des SalaireNajile HamzaNoch keine Bewertungen

- 6 Les Bases de La Comptabilite Des AssociationsDokument11 Seiten6 Les Bases de La Comptabilite Des Associationsabderrahmane bahtaouiNoch keine Bewertungen

- Corrigé Des Exercices IS OKOKDokument5 SeitenCorrigé Des Exercices IS OKOKAnass El HoudaiguiNoch keine Bewertungen

- Capacité D'Autofinancement (C.A.F.) - Autofinancement (Méthode Soustractive)Dokument1 SeiteCapacité D'Autofinancement (C.A.F.) - Autofinancement (Méthode Soustractive)Mohammed El Ouatiq0% (1)

- Simulation QCM en Fiscalité E2-E3 (Partie IS) CorrigéDokument4 SeitenSimulation QCM en Fiscalité E2-E3 (Partie IS) CorrigéMouna RachidNoch keine Bewertungen

- Théorie de FiscalitéDokument2 SeitenThéorie de Fiscalitévideo lyricNoch keine Bewertungen

- Exercice BFR NormatifDokument4 SeitenExercice BFR NormatifBelguith Emna100% (1)

- Acquisition, financement et cessions d'entreprises: Instruments financiers, structures d'acquisition et mécanismes de contrôle sous l'angle fiscal, comptable et financierVon EverandAcquisition, financement et cessions d'entreprises: Instruments financiers, structures d'acquisition et mécanismes de contrôle sous l'angle fiscal, comptable et financierNoch keine Bewertungen

- La situation de la formation professionnelle pour les métiers de l'hôtellerie en Tunisie: Rapport final 2009 -2014 de l'expert intégré aux centres de formation de l'ATFPVon EverandLa situation de la formation professionnelle pour les métiers de l'hôtellerie en Tunisie: Rapport final 2009 -2014 de l'expert intégré aux centres de formation de l'ATFPNoch keine Bewertungen

- Aspects fiscaux de la comptabilité et technique de déclaration fiscaleVon EverandAspects fiscaux de la comptabilité et technique de déclaration fiscaleBewertung: 5 von 5 Sternen5/5 (1)

- Modélisation de l'ingénierie publique: Tome 3 : Mode d'emploi du ModèleVon EverandModélisation de l'ingénierie publique: Tome 3 : Mode d'emploi du ModèleBewertung: 5 von 5 Sternen5/5 (1)

- TD N°2Dokument3 SeitenTD N°2zinebNoch keine Bewertungen

- Etude de Cas RNRDokument3 SeitenEtude de Cas RNRtaha15987Noch keine Bewertungen

- Incip Ged Ficjoint 5133 PDFDokument33 SeitenIncip Ged Ficjoint 5133 PDFtaha15987Noch keine Bewertungen

- Business Plan ''Tapis''Dokument8 SeitenBusiness Plan ''Tapis''taha15987100% (1)

- Consolidation Des ComptesDokument24 SeitenConsolidation Des ComptesHayat BouazizenNoch keine Bewertungen

- Coursconso PDFDokument17 SeitenCoursconso PDFEl hamzaouiNoch keine Bewertungen

- Ir CoursDokument28 SeitenIr CourschepakiaNoch keine Bewertungen

- Cas Top MoteurDokument3 SeitenCas Top Moteurtaha15987Noch keine Bewertungen

- TD GF Cas ArtvertDokument3 SeitenTD GF Cas ArtvertMééRy AbdelkainNoch keine Bewertungen

- Cas Top MoteurDokument3 SeitenCas Top Moteurtaha15987Noch keine Bewertungen

- Employabilité Et Les Ressources HumainesDokument13 SeitenEmployabilité Et Les Ressources Humainestaha15987Noch keine Bewertungen

- AgrenogolDokument4 SeitenAgrenogoltaha15987Noch keine Bewertungen

- LuxopticDokument5 SeitenLuxoptictaha15987Noch keine Bewertungen

- Resultat Questionnaire PDFDokument6 SeitenResultat Questionnaire PDFtaha15987Noch keine Bewertungen

- Ab MoteursDokument2 SeitenAb Moteurstaha15987Noch keine Bewertungen

- Soft TravauxDokument2 SeitenSoft Travauxtaha15987Noch keine Bewertungen

- Etude de Cas RNRDokument3 SeitenEtude de Cas RNRtaha15987Noch keine Bewertungen

- A17c53 FinalDokument17 SeitenA17c53 FinalOmarElMonadiNoch keine Bewertungen

- Resultat Questionnaire PDFDokument6 SeitenResultat Questionnaire PDFtaha15987Noch keine Bewertungen

- Fiche Bac EcoDokument4 SeitenFiche Bac EcomathildelgNoch keine Bewertungen

- Programme IngfinDokument6 SeitenProgramme IngfinMoctar BahNoch keine Bewertungen

- Risque Opérationnel (Revu Soukaina)Dokument13 SeitenRisque Opérationnel (Revu Soukaina)Khadija100% (1)

- L'investissement Des Entreprises Marocaines À L'étranger: Master Spécialisé: Anagement Inancier de L' NtrepriseDokument19 SeitenL'investissement Des Entreprises Marocaines À L'étranger: Master Spécialisé: Anagement Inancier de L' NtrepriseRachid BenhmidouNoch keine Bewertungen

- Exercice Master Serie2Dokument2 SeitenExercice Master Serie2hridanarjis99Noch keine Bewertungen

- Cession de Parts Sociales Ou ActionsDokument19 SeitenCession de Parts Sociales Ou Actionskevinondo.cNoch keine Bewertungen

- Note Commune N 18Dokument8 SeitenNote Commune N 18bensaadwahidaNoch keine Bewertungen

- L'Alliance Comme Levier Et Lieu Du ChangementDokument26 SeitenL'Alliance Comme Levier Et Lieu Du Changementbert.lacomb256Noch keine Bewertungen

- Le Système de Cotations de Marché Des ChangesDokument30 SeitenLe Système de Cotations de Marché Des ChangesOualidAbadaNoch keine Bewertungen

- Serie Exercices ISEM 2022Dokument5 SeitenSerie Exercices ISEM 2022LilyNoch keine Bewertungen

- Glo OBBDokument16 SeitenGlo OBBkabungo n'sii gloireNoch keine Bewertungen

- Les Banques ParticipativesDokument13 SeitenLes Banques ParticipativesMustapha AlzazNoch keine Bewertungen

- Corrigé Indicatif Exercice 1Dokument3 SeitenCorrigé Indicatif Exercice 1el khaiat mohamed amine100% (1)

- Gestion Financière - Chapitre 3Dokument60 SeitenGestion Financière - Chapitre 3Rana Rana100% (1)

- GinvestDokument3 SeitenGinvestBEMY MABOUHOU Wean-SimonNoch keine Bewertungen

- Igf - TD M2 Isem 4Dokument8 SeitenIgf - TD M2 Isem 4Sidi EleiweNoch keine Bewertungen

- Corrigés Exercices IMMODokument4 SeitenCorrigés Exercices IMMOYasmine IlinaNoch keine Bewertungen

- Initiation À La Finance À Long Terme PDFDokument12 SeitenInitiation À La Finance À Long Terme PDFMangoumbaNoch keine Bewertungen

- MandélaDokument4 SeitenMandélamayaNoch keine Bewertungen

- Monétaire 1Dokument2 SeitenMonétaire 1Salah El MasoudiNoch keine Bewertungen

- Aboratoires ALY Harma: A L'A A MDokument2 SeitenAboratoires ALY Harma: A L'A A MIteb Jaziri100% (1)

- Chefe A Domicile ProjectDokument9 SeitenChefe A Domicile ProjectpaganinuachNoch keine Bewertungen

- ENSUP Gestion FinancièreDokument7 SeitenENSUP Gestion FinancièreOumar NgamNoch keine Bewertungen

- Rapprot Gestio N D RSK de TX D'intérêtDokument15 SeitenRapprot Gestio N D RSK de TX D'intérêtpptNoch keine Bewertungen

- Les Tableaux de Flux de TresorerieDokument5 SeitenLes Tableaux de Flux de TresorerieMamadouB100% (1)

- Chapitre 4 Immo IncorporellesDokument10 SeitenChapitre 4 Immo IncorporellesOumayma BoussaidNoch keine Bewertungen