Beruflich Dokumente

Kultur Dokumente

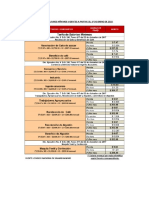

Informe Del Banco Privado

Hochgeladen von

Jose MiguelOriginaltitel

Copyright

Verfügbare Formate

Dieses Dokument teilen

Dokument teilen oder einbetten

Stufen Sie dieses Dokument als nützlich ein?

Sind diese Inhalte unangemessen?

Dieses Dokument meldenCopyright:

Verfügbare Formate

Informe Del Banco Privado

Hochgeladen von

Jose MiguelCopyright:

Verfügbare Formate

BANCO PRIVADO

EL SISTEMA FINANCIERO

1. DEFINICION:

Un banco es una institución de tipo financiero que por un lado administra el dinero

que les deja en custodia a sus clientes y por el otro utiliza este para prestárselo a

otros individuos o empresas aplicándoles un interés y que es una de las variadas

formas que tiene que hacer negocios e ir ampliando el dinero de sus arcas.

Un banco privado es un banco que no es controlado por el gobierno, los bancos

privados tienen un dueño o un grupo de empresarios.

2. CONSTITUCIÓN:

Con excepción del Banco Central de Bolivia, las entidades financieras bancarias

se constituirán como sociedades anónimas, debiendo su escritura de Constitución

social y estatutos, ceñirse a las disposiciones de la presente Ley al Código de

Comercio en lo conducente.

En las sociedades anónimas el capital está representado por acciones. La

responsabilidad de los socios queda limitada al monto de las acciones que hayan

suscrito.

La Sociedad anónima puede constituirse en acto único por los fundadores o

mediante suscripción pública de acciones.

Las acciones de las entidades financieras bancarias serán nominativas y

ordinarias.

No podrán desempeñarse como fundadores de entidades financieras

bancarias:

1. Los inhabilitados, por ministerio de Ley, para ejercer el comercio.

2. Los que tengan auto de procesamiento o sentencia condenatoria por la

comisión de delitos comunes.

3. Los deudores en mora al sistema financiero que tengan créditos en

ejecución o créditos castigados.

4. Los que hubieran sido declarados, conforme a procedimientos legales,

culpables de delitos económicos en funciones públicas, contra el orden

financiero o en la administración de entidades financieras.

5. Los responsables de quiebras, por culpa o dolo, en sociedades en general y

entidades del sistema financiero.

6. Los que hubieran sido inhabilitados para ser titulares de cuentas corrientes.

7. Los representantes Nacionales, los Concejales Municipales y los servidores

públicos en general.

8. Los directores o administradores de las entidades financieras del Estado,

incluyendo el Banco Central de Bolivia.

Requisitos para obtener la autorización de constitución:

Los fundadores integrados por personas naturales y/o jurídicas, no podrán ser

menos de cinco (5).

Los requisitos mínimos que deben presentar a las ASFI son los siguientes:

1. Estudio de factibilidad económico-financiera.

2. Proyectos de escritura de Constitución de sociedad anónima y estatutos.

3. Certificado policial de antecedentes personales, para personas naturales.

4. Certificado de solvencia fiscal y declaración patrimonial de los fundadores.

5. Nómina de fundadores, indicando profesión, nacionalidad y demás datos de

identificación cuando se trate de personas naturales y en caso de personas

jurídicas, documentos públicos de constitución social, inscripción en el

registro de comercio, balance auditado de la última gestión y nómina de su

directorio u órgano de dirección equivalente.

En caso de que los accionistas fundadores sean personas jurídicas

constituidas en el exterior, deberán sujetarse a lo dispuesto por el artículo

293 y artículos 413 al 423 del Código de Comercio y disposiciones

reglamentarias, en lo conducente.

6. Contratos individuales de suscripción de acciones de los fundadores.

7. Certificado de depósito como garantía de seriedad, a la orden de la

Superintendencia, por un monto equivalente al diez por ciento (10%) del

capital mínimo requerido. Si dentro de los doscientos setenta (270 días),

improrrogables, de presentada la solicitud, no se perfecciona la constitución

y funcionamiento de la entidad financiera bancaria, por causas atribuibles a

los fundadores, la ASFI, devolverá el Depósito de Garantía y sus intereses

menos el diez por ciento (10%) del total del capital e intereses monto que

será transferido al Tesoro General de la Nación

8. La forma de presentación de los requisitos anteriores será establecida por

la ASFI, mediante reglamento expreso.

Presentada la solicitud de acuerdo a los artículos precedentes:

La ASFI, la publicará por cuenta de los fundadores, por tres (3) días consecutivos

en un diario de circulación nacional a objeto de que, en plazo de quince (15 ) días,

contados a r de la fecha de la última publicación, cualquier persona interesada

pueda objetar la organización de la nueva entidad financiera bancaria.

Las objeciones deberán ser fundadas en pruebas concretas y fehacientes, estas

serán puestas en conocimiento de los fundadores, quienes en el plazo de quince

(15) días deberán salvarlas ante la ASFI.

Al evaluar y calificar la solicitud de permiso de Constitución:

La ASFI tomará en cuenta el proyecto y los antecedentes de los fundadores,

respecto a su solvencia e idoneidad en la actividad financiera.

La ASFI podrá aprobar o rechazar la solicitud mediante resolución fundada.

Satisfechos los requerimientos señalados en los artículos anteriores:

La ASFI, en el término de sesenta (60) días, otorgará el permiso de constitución,

facultando a los fundadores a efectuar las acciones legales pertinentes.

Validez del permiso de Constitución para cumplir con las formalidades

Tendrá validez de ciento ochenta (180) días, dentro de los cuales, los fundadores

deberán cumplir con las siguientes formalidades:

1. Suscripción y pago del cien por ciento (100%) del capital mínimo.

2. Comprobante de depósito del capital pagado en el Banco Central de Bolivia.

3. Presentación de nómina y curriculum de accionistas, directores y

funcionarios a nivel gerencial.

4. Protocolizar los documentos de Constitución y estatutos ante en Notario de

Fe Pública.

5. Inscripción en el registro de Comercio.

6. Presentación de manuales operativos.

7. Señalar local apropiado.

Una vez suscrito y pagado en efectivo el total del capital mínimo habilitado el

local para el funcionamiento de la entidad financiera bancaria, conformado el

directorio y el plantel gerencial:

El Directorio comunicará a la Superintendencia su decisión de iniciar operaciones

con el público.

El Superintendente ordenará las inspecciones que considere pertinentes.

Concluidas las inspecciones, el Superintendente de Bancos postergará o

concederá la licencia de funcionamiento, con las restricciones operativas que

considere prudentes, fijando fecha para el inicio de sus operaciones.

La licencia de funcionamiento será publicada durante tres (3) días consecutivos en

un diario de circulación nacional por cuenta de la entidad financiera bancaria.

Previsiones que deberán cumplir los bancos constituidos en el extranjero

que soliciten autorización para la instalación de una Sucursal en el país:

La ASFI para otorgar la licencia de funcionamiento, requerirá la presentación de

los siguientes documentos:

1. Autorización conferida al banco extranjero por la autoridad que corresponda

o del órgano fiscalizador del país de origen.

2. Ejemplar legalizado de sus documentos de Constitución social y estatutos.

3. Acta o Resolución del Directorio o de un órgano de decisión equivalente del

banco extranjero, autorizando expresamente la apertura e instalación de la

Sucursal en Bolivia.

4. Asignación y radicatoria en el país, del capital mínimo requerido para un

banco nacional mediante depósito en el Banco Central de Bolivia.

5. Balance y estados financieros auditados del banco extranjero,

correspondientes a la última gestión.

6. Cumplimiento de los demás requisitos exigidos a los bancos nacionales, en

lo conducente.

Los bancos extranjeros que operen en Bolivia, por intermedio de Sucursales,

previo cumplimiento a lo señalado en el Libro I, Titulo II, Capítulo XII del Codigo de

Comercio en lo conducente gozarán de los mismos derechos y privilegios y se

regirán por las mismas leyes, normas y reglamentos aplicados a los bancos

nacionales.

Ningún banco extranjero que opere en Bolivia podrá, en caso alguno, invocar

derechos de nacionalidad extranjera en lo concerniente a sus negocios y

operaciones en el país.

Cualquier controversia que se suscite, será resuelta en derecho por los tribunales

bolivianos.

Operaciones autorizadas para los Bancos constituidos en el extranjero:

Podrán abrir agencias en Bolivia, las que sólo efectuarán dentro del país,

operaciones activas y de servicios financieros auxiliares, autorizadas por la ASFI.

Asimismo, podrán realizar operaciones pasivas y contingentes sin limitación de

ninguna naturaleza si los efectos de éstas se producen fuera del país.

Las agencias de bancos extranjeros, podrán realizar operaciones pasivas con

personas no residentes en el país.

Para obtener la correspondiente autorización de funcionamiento de la agencia, el

banco extranjero, deberá cumplir con los requisitos exigidos a las sucursales de

bancos extranjeros, con excepción de radicar el capital en el país.

Operaciones Activas:

Son las que permiten colocar en el mercado el dinero obtenido mediante

operaciones pasivas, con lo cual el banco se convierte en acreedor. Así mismo

como los créditos.

Las oficinas de representación previa autorización de la Superintendencia, sólo

efectuarán en el país actividades de promoción de servicios financieros y de

negocios.

Toda sucursal, agencia u oficina de representación de bancos extranjeros que

opere en Bolivia tendrá representante legal con poder suficiente.

3. CAPITAL Y RESERVAS:

El monto de capital: pagado mínimo de los bancos, con excepción del Banco

Central de Bolivia, se fija en moneda nacional por una cantidad equivalente a

Cinco millones y medio (5.500.000.00) de derechos especiales de giro (DEGs)

El capital pagado mínimo de los bancos departamentales se fija en moneda

nacional por una cantidad equivalente a trescientos sesenta mil (360.000.00)

derechos especiales de giro.

En ningún momento el capital de una entidad financiera bancaria será inferior al

mínimo legal establecido.

Si se estableciera un banco con un capital suscrito y no pagado mayor al mínimo

excedente entre ambos deberá ser pagado en el plazo de un año.

Un Derecho especial de Giro (DEGs)

El Derecho Especial de Giro (DEG) es una unidad definida por el Fondo Monetario

Internacional, cuyo valor es la suma de determinadas cantidades de varias

monedas: dólar USA, euro (Alemania), yen japonés, euro (Francia) y libra

esterlina.

El DEG es una unidad monetaria que resulta de la combinación de varias

monedas.

Se obtiene analíticamente de la siguiente manera:

$us =7.07 Bs.

Euro = 8.85 Bs.

Yen = 0.083 Bs.

DEG = 7.07 Bs. + 8.85 Bs.+ 0.083 Bs = 16.003 / 3 =5.33 DEG para crear un Banco

por una cantidad equivalente en moneda nacional por 5.500.000.00 de derechos

especial de Giro (DEG)

Los aportes de capital sólo podrán hacerse en efectivo:

Toda suscripción nueva de acciones de capital en una entidad financiera bancaria

o de servicios financieros, deberá ser pagada dentro del plazo máximo de un año

computable a partir de la fecha del contrato de suscripción de acciones.

Para reducir el capital de una entidad:

El cual no podrá ser inferior al mínimo legal, se requerirá autorización de la

Superintendencia.

El aumento de capital de una entidad financiera bancaria, capitalizando utilidades

y reservas patrimoniales, deberá informarse a la ASFI a objeto de que el órgano

Fiscalizador expida la autorización de modificación de la escritura social.

El aumento de capital con aportes nuevo y /o antiguos accionista requerirá la

autorización previa de la ASFI.

Toda transferencia de acciones de una entidad financiera bancaria deberá

ser comunicada a la ASFI para su anotación en el registro respectivo.

Si, a través de dicha transferencia, un accionista llegara a poseer el cinco por

ciento (5%) o más del capital de una entidad financiera bancaria, el accionista

deberá cumplir adicionalmente los incisos 3 y 4 del artículo de la Ley de bancos y

entidades financieras.

Los accionistas fundadores, requieren de autorización de la ASFI, para transferir

sus acciones antes de tres (3) años de concedida la licencia de funcionamiento.

Toda transferencia de acciones que importe infracción a lo establecido en los

párrafos precedentes, es ineficaz de conformidad al artículo 821 del Código de

Comercio.

Las sucursales de bancos extranjeros que operen en el país:

No podrán hacer publicidad en forma alguna sobre la cuantía del capital y

reservas, de su oficina central, pero podrán hacerlo respecto a la cuantía del

capital y reservas asignados a la sucursal que funciona en la República de Bolivia.

Toda entidad financiera bancaria para cubrir eventuales pérdidas:

Debe constituir un fondo denominado Reserva Legal hasta que éste alcance el

cincuenta (50%) por ciento de su capital pagado. Para formar dicha reserva, el

banco destinará por lo menos el diez por ciento (10%) de sus utilidades liquidas

anuales.

Las entidades financieras bancarias podrán formar otros fondos de reserva.

La junta ordinaria de accionistas de una entidad financiera bancaria.

A propuesta de su Directorio, al término de cada ejercicio, podrá acordar la

distribución de dividendos o la reinversión de utilidades provenientes de las

utilidades líquidas anuales certificadas por auditores externos, deducida

previamente la correspondiente a la reserva legal.

Los bancos no podrán repartir dividendo anticipado o provisorio. Tampoco podrán

repartirse dividendos, si con su reparto dejaran de cumplir las relaciones legales

establecidas en la presente ley.

4. ADMINISTRACIÓN:

Los administradores de las entidades financieras bancarias:

Se sujetará a las disposiciones de la presente ley, del Código de Comercio, de las

disposiciones legales relativas a la materia y a sus estatutos.

Cada acción ordinaria: conferirá derecho a un voto en las juntas de accionistas,

pero ninguna persona podrá votar por más del veinte (20%) por ciento del capital

pagado de una entidad financiera bancaria, ya sea por acciones propias o por

poderes otorgados a su favor, ni por combinación de estos dos medios.

El número de miembros del Directorio: No podrá ser menor de cinco (5) ni

mayor de diez (10).

Toda elección de director o síndico: Se realiza por una asamblea ordinaria de

accionistas o la designación del gerente, administrador o apoderado general

realizada de acuerdo con los estatutos de la sociedad, deberá ser puesta a

conocimiento de la Superintendencia, dentro de diez (10) días de producida.

El ejercicio de tales funciones requiere de caución calificada por la

Superintendencia.

Los Directores y síndicos caucionarán el equivalente a veinte (24) meses de suelto

total más alto pagado y los gerentes, administradores y apoderados generales, el

equivalente a veinticuatro (24) meses de sus sueldos totales.

No podrán ser directores o síndicos de entidades financieras bancarias:

Las personas que incurran en las prohibiciones del artículo 10 de la presente Ley,

artículo 310 del Código de Comercio, excepto el numeral 3 y asimismo:

1. Los ministros y subsecretario del Poder Ejecutivo, los directores y gerentes

generales de las entidades financieras del Estado, el Superintendente e

Intendente de Bancos, hasta un año después de haber cesado en sus

funciones.

2. Los directores, síndicos o gerentes de otras instituciones del sistema

financiero nacional, salvo autorización de la ASFI.

3. Los cónyuges y las personas con parentesco hasta el segundo de

consanguinidad o afinidad, según el cómputo civil. ASFI podrá conceder

dispensa a no más de dos (2) personas así emparentadas en un directorio.

Empleados de las entidades financieras:

No más de dos personas con parentesco hasta el segundo grado de

consanguinidad o de afinidad, según el cómputo civil y con aprobación de su

Directorio y con aviso a la ASFI, podrán ser empleados de las entidades

financieras bancarias.

Es incompatible el cargo de Director o Síndico con de empleado de la misma

entidad financiera bancaria.

Los gerentes, subgerentes o apoderados generales de una institución financiera

Bancaria no podrán desempeñar el cargo de director de toda sociedad anónima.

5. OPERACIONES:

Las entidades financieras bancarias están facultadas para realizar

operaciones: pasivas, activas, contingentes y de servicios financieros, tanto en

moneda nacional como en moneda extranjera.

Para efectos de esta ley, las operaciones activas de las entidades financieras

bancarias: en lo relativo al plazo serán:

1. Operaciones de corto plazo, no mayores a un (1) año.

2. Operaciones de mediano plazo entre un año (1) como mínimo y cinco (5)

años como máximo.

3. Operaciones de largo plazo, mayores a cinco (5) años.

Para efectos de esta ley, las operaciones pasivas de las entidades

financieras bancarias: en lo relativo al plazo serán:

1. A la vista, cualquier clase de pasivos cuyo pago puede ser requerido a

simple pedido del titular con la presentación del documento respectivo.

2. A plazo, depósitos de cualquier denominación cuyo pago puede ser

requerido en un plazo mayor o igual a treinta (30) días.

Los depósitos en caja de ahorros, son depósitos de dinero con plazo

indeterminado, sujetos al reglamento de cada banco y que serán aprobados

por la ASFI.

Las entidades financieras bancarias están facultadas a efectuar las

siguientes operaciones pasivas:

1. Recibir depósitos de dinero en cuentas de ahorro, en cuenta corriente, a la

vista y a plazo.

2. Emitir y colocar acciones de nueva emisión para aumento de capital.

3. Emitir y colocar cédulas hipotecarias.

4. Emitir y colocar bonos bancarios, convertibles o no en acciones ordinarias.

5. Contraer obligaciones subordinadas.

6. Contraer créditos u obligaciones con el Banco Central de Bolivia, entidades

bancarias y financieras del país y del extranjero.

7. Aceptar letras giradas a plazo contra sí mismo, cuyos vencimientos no

excedan de ciento ochenta (180) días contados desde la fecha de

aceptación y que provengan de operaciones de comercio, internas o

externas, de bienes y/o servicios.

8. Emitir cheques de viajero y tarjetas de crédito.

9. Celebrar contratos a futuro de compraventa de monedas extranjeras.

10.Las demás operaciones pasivas de índole bancaria o financiera,

incorporada en el artículo 3 de esta ley y del Título VII del Código de

Comercio.

Las entidades financieras bancarias están autorizadas a efectuar las

siguientes operaciones activas, contingentes y de servicios, con las

limitaciones de la presente ley.

1. Otorgar créditos y efectuar préstamos a corto, mediano y largo plazo, con

garantías personales, hipotecarias, prendarias o combinadas.

2. Descontar y/o negociar títulos-valores u otros documentos de obligaciones

de comercio, cuyo vencimiento no exceda de un año.

3. Otorgar avales, confirmar y negociar cartas de crédito, a la vista o a plazo.

4. Recibir letras de cambio u otros efectos en cobranza, así como efectuar

operaciones de cobranza, pagos y transferencias.

5. Realizar giros y emitir órdenes de pago exigible en el país o en el

extranjero.

6. Realizar operaciones de cambio y compraventa de monedas.

7. Comprar, conservar y vender monedas y barras de oro, plata y metales

preciosos, así como certificados de tenencia de dichos materiales.

8. Comprar, conservar y vender por cuenta propia, valores, registrados en la

Comisión Nacional de Valores.

9. Comprar, conservar y vender por cuenta propia, documentos,

representativos de obligaciones cotizadas en bolsa, emitidas por entidades

financieras.

10.Comprar y vender por cuenta propia documentos mercantiles.

11.Actuar como intermediario por cuenta de sus clientes en la suscripción,

colocación, compraventa de títulos valores, previa consignación de fondos.

12.Alquilar cajas de seguridad.

13.Ejercer comisiones de confianza y operaciones de fideicomiso.

14.Adquirir y vender bienes inmuebles para ser utilizados por la entidad

bancaria en actividades propias de giro.

15.Operar con tarjetas de crédito y cheques de viajero.

16.Celebrar contratos de arrendamiento financiero.

17.Servir de agente financiero para las inversiones o préstamos en el país, de

recursos provenientes del exterior.

18.Efectuar operaciones de factoraje.

19.Efectuar operaciones de reporto.

20.Invertir en el capital de empresas de servicios financieros y empresas de

seguros.

21.Sindicarse con otros bancos o entidades financieras para otorgar créditos o

garantías.

22.Mantener saldos en bancos corresponsales del exterior.

23.Administrar fondos mutuos para realizar inversiones por cuenta de terceros,

sujeta a reglamentación.

24.Otras autorizadas en forma conjunta por el Banco Central de Bolivia y la

Superintendencia, que no contravengan las leyes y disposiciones legales de

la República.

Los bancos departamentales podrán efectuar las operaciones pasivas

señaladas en el artículo 38, excepto el numeral 8 y las operaciones activas,

contingentes y de servicios enumeradas en el artículo 39 de esta Ley, excepto el

numeral 4, y el numeral 6 limitado a sólo operaciones en el país.

Una entidad financiera bancaria podrá adquirir la propiedad total de otra

similar para su función o absorción, previa autorización de la Superintendencia,

conforme a esta Ley y al Código de Comercio.

Las entidades financieras cobrarán y pagarán intereses en sus operaciones

activas y pasivas: bajo el sistema de tasas fijas o variables. Las entidades

financieras, no podrán modificar unilateralmente los términos, tasas de interés y

condiciones pactadas en los contratos de crédito.

6. LIMITACIONES Y PROHIBICIONES:

Las entidades financieras bancarias, podrán realizar inversiones en el exterior

para la constitución de bancos, sucursales o agencias; dichas inversiones no

excederán del cuarenta por ciento (40%) de su patrimonio neto.

Una entidad financiera bancaria, no podrá conceder o mantener créditos a un

prestatario o grupo prestatario, vinculados o no, por más de veinte por ciento

(20%) de su patrimonio neto, se exceptúan los préstamos subordinados, a favor

de entidades financieras con deficiencia patrimonial hasta el 40% de su patrimonio

neto, con autorización expresa de la ASFI.

Una entidad financiera podrá conceder créditos a un prestatario o grupo

prestatario hasta el cinco por ciento (5%) de su patrimonio neto, salvo que los

créditos estén debidamente garantizados según reglamentación. Estos créditos no

podrán exceder dos veces el patrimonio de la entidad financiera bancaria.

En ningún caso, el riesgo de la entidad financiera excederá el patrimonio neto del

prestatario.

El total de los créditos otorgados a prestatarios o grupos prestatarios vinculados a

una entidad financiera bancaria, no podrá exceder el patrimonio neto a la entidad

financiera bancaria.

En todo momento las entidades financieras bancarias deberán mantener un

Patrimonio neto equivalente, a por lo menos, el ocho por ciento (8%) del total de

sus activos o contingentes, ponderados en función a sus riesgos.

Los coeficientes de ponderación serán determinados, con aviso previo al Banco

Central de Bolivia, mediante reglamento de la Superintendencia, que no podrá ser

modificado en un plazo menor a 5 años.

La superintendencia verificará la solvencia de los bancos extranjeros que otorguen

garantías.

Para el cálculo de la relación enunciada en el artículo anterior, la ASFI.

Considerará como parte del patrimonio neto y hasta un porcentaje no mayor al

cincuenta por ciento (50%) del capital pagado, la suma de las obligaciones

siguientes.

1. Bonos bancarios convertibles obligatoriamente en acciones ordinarias a su

vencimiento.

2. Obligaciones subordinadas a los pasivos de la entidad financiera bancaria

por un período no menor a cinco (5) años.

Se consideran operaciones de crédito a un grupo prestatario, las

concedidas por una entidad financiera bancaria a:

Un grupo familiar constituido por una persona, su cónyuge, sus padres o sus

hijos vinculados económicamente a empresas.

Das könnte Ihnen auch gefallen

- Cuestionario de Entidades No LucrativasDokument4 SeitenCuestionario de Entidades No LucrativasWalter Medrano Jr.Noch keine Bewertungen

- Resumen Ley 633 2da TareaDokument2 SeitenResumen Ley 633 2da TareanaomyNoch keine Bewertungen

- CONTRATO SOCIETARIO EmturhDokument4 SeitenCONTRATO SOCIETARIO EmturhCarlos Fernando FernándezNoch keine Bewertungen

- Analisis - de-La-Ley-633Dokument5 SeitenAnalisis - de-La-Ley-633Yoan GalvezNoch keine Bewertungen

- Medios de Fiscalización y LimitacionesDokument16 SeitenMedios de Fiscalización y LimitacionesApuntes De DerechoNoch keine Bewertungen

- Ley 141-15Dokument4 SeitenLey 141-15Hiran SanchezNoch keine Bewertungen

- Ley Monetaria y FinancieraDokument4 SeitenLey Monetaria y FinancieraBianka Beriguete100% (1)

- Ensayo Nuevo Enfoque de AuditoriaDokument4 SeitenEnsayo Nuevo Enfoque de AuditoriaMyriam Obando CabreraNoch keine Bewertungen

- SUBSISTEMA DE TesoreríaDokument3 SeitenSUBSISTEMA DE TesoreríaAlex AmayaNoch keine Bewertungen

- Informe de Cumplimiento TributarioDokument115 SeitenInforme de Cumplimiento TributarioROXY100% (1)

- Segundo Parcial de Auditoria 1-2-1Dokument4 SeitenSegundo Parcial de Auditoria 1-2-1Lo SupisteNoch keine Bewertungen

- Ley Monetaria y Financiera 183-02Dokument28 SeitenLey Monetaria y Financiera 183-02Capitan BarbosaNoch keine Bewertungen

- Tema I. Sistema y Estructura Administrativa de La Contabilidad GubernamentalDokument8 SeitenTema I. Sistema y Estructura Administrativa de La Contabilidad GubernamentalGrismailyn VasquezNoch keine Bewertungen

- Examen Final de AUDITORIA II (Autoguardado)Dokument10 SeitenExamen Final de AUDITORIA II (Autoguardado)Umayma Sheth0% (1)

- Prestamo A Largo PlazoDokument5 SeitenPrestamo A Largo PlazoErubelkis Hurtado MoretaNoch keine Bewertungen

- Informe de Lavado de Dinero A La IVEDokument6 SeitenInforme de Lavado de Dinero A La IVEMindyMayorgaNoch keine Bewertungen

- Ensayo Fraude Publico Comeva EpsDokument3 SeitenEnsayo Fraude Publico Comeva EpsFernanda FrancoNoch keine Bewertungen

- GACETA 35053 - Normas para La Gestión Del Sistema de Seguimiento de Recomendaciones de Auditoría (SISERA)Dokument16 SeitenGACETA 35053 - Normas para La Gestión Del Sistema de Seguimiento de Recomendaciones de Auditoría (SISERA)Santos AndinoNoch keine Bewertungen

- Escala Salarial Empleados de Comercio - Rama Call CenterDokument14 SeitenEscala Salarial Empleados de Comercio - Rama Call CenterMundo GremialNoch keine Bewertungen

- Trabajo Dipa 1004Dokument47 SeitenTrabajo Dipa 1004Hawar Mejicanos100% (1)

- Tarea Unidad - 6Dokument16 SeitenTarea Unidad - 6Harolin Diaz100% (1)

- Comercio ElectrónicoDokument73 SeitenComercio ElectrónicoAntonio Kimatrai SalvadorNoch keine Bewertungen

- Portafolio Final Derecho LaboralDokument46 SeitenPortafolio Final Derecho LaboralNata SaenzNoch keine Bewertungen

- Nia 13Dokument16 SeitenNia 13Simon Eduardo Caldera Alonso100% (1)

- Pasivo No CorrienteDokument59 SeitenPasivo No CorrienteLeonardo Medina Dueñas0% (1)

- Reglamento A La Ley 290. Ley de Organización, Competencia y Procedimientos Del Poder Ejecutivo NicaraguaDokument132 SeitenReglamento A La Ley 290. Ley de Organización, Competencia y Procedimientos Del Poder Ejecutivo NicaraguaedertspoNoch keine Bewertungen

- Informe de Lectura 3Dokument3 SeitenInforme de Lectura 3michaelaNoch keine Bewertungen

- Ley 477 Ley de Deuda PublicaDokument16 SeitenLey 477 Ley de Deuda PublicaManuel Vega RuizNoch keine Bewertungen

- Tesis Auditoria FiscalDokument121 SeitenTesis Auditoria FiscalAntonio Gochez100% (1)

- Modelo de Dictamen 6Dokument4 SeitenModelo de Dictamen 6Elizabeth BermudezNoch keine Bewertungen

- Formato Pasantia Blanco (1215)Dokument16 SeitenFormato Pasantia Blanco (1215)Raul Mendez de LeonNoch keine Bewertungen

- Informe de Revision de Estados Financieros NIER 2400Dokument3 SeitenInforme de Revision de Estados Financieros NIER 2400JULIA LUCIA GUZMAN BNoch keine Bewertungen

- Liquidacion de CompaniaDokument4 SeitenLiquidacion de CompaniaEddy PegueroNoch keine Bewertungen

- Actividad 1 de 4..... Foro Sobre Pasos para Crear Una Empresa en R.D.Dokument3 SeitenActividad 1 de 4..... Foro Sobre Pasos para Crear Una Empresa en R.D.Brithany ContrerasNoch keine Bewertungen

- Niif para Pymes Uae JCC ValleduparDokument57 SeitenNiif para Pymes Uae JCC ValleduparSimonAristizabalNoch keine Bewertungen

- Prestaciones Inmediatas A Cargo Del PatronoDokument5 SeitenPrestaciones Inmediatas A Cargo Del PatronoKarl100% (1)

- Resumen Caso Practico - Grupo - 16Dokument5 SeitenResumen Caso Practico - Grupo - 16Julián JCNoch keine Bewertungen

- Resolución Caso 3Dokument7 SeitenResolución Caso 3MARIA JOSE PRIVADO SOLORZANONoch keine Bewertungen

- Sociedades Extranjeras y Sociedades de HechoDokument2 SeitenSociedades Extranjeras y Sociedades de HechojennyNoch keine Bewertungen

- Impuesto Complementario y Impuesto Sobre DividendosDokument11 SeitenImpuesto Complementario y Impuesto Sobre Dividendosisabela De loraNoch keine Bewertungen

- Funciones y Atribuciones Del SuperintendenteDokument4 SeitenFunciones y Atribuciones Del SuperintendenteValo HerreraNoch keine Bewertungen

- La Punibilidad. CeutecDokument7 SeitenLa Punibilidad. CeutecDaniel Gutiérrez100% (1)

- Ley 183-02Dokument4 SeitenLey 183-02Ivelisse Plasencia AlmonteNoch keine Bewertungen

- Pasivo - (Obligaciones)Dokument62 SeitenPasivo - (Obligaciones)Ileana ENoch keine Bewertungen

- Pasos A Seguir en La Preparacion de La Conciliacion BancariaDokument5 SeitenPasos A Seguir en La Preparacion de La Conciliacion BancariaMaria Lidia Pineda AcevedoNoch keine Bewertungen

- Catálogo Del Sistema Financiero Mexicano 1Dokument1 SeiteCatálogo Del Sistema Financiero Mexicano 1cezapeNoch keine Bewertungen

- Régimen de Personas Morales Con Fines No Lucrativos LISRDokument5 SeitenRégimen de Personas Morales Con Fines No Lucrativos LISRZULEMA FIGUEROA BURCIAGANoch keine Bewertungen

- Alejandra - Capitulo 7 - Control InternoDokument16 SeitenAlejandra - Capitulo 7 - Control InternoPaola MediavillaNoch keine Bewertungen

- Estudio de Las AccionesDokument6 SeitenEstudio de Las AccionesCarlos Garea Pérez100% (1)

- Para Que No Pierdas Nada Otro Dia.Dokument2 SeitenPara Que No Pierdas Nada Otro Dia.Astryd Meoño67% (3)

- Dna 13 y Nia 27Dokument3 SeitenDna 13 y Nia 27Linnys MontañoNoch keine Bewertungen

- Tesis de Berkis Presentacion Final EditadaDokument142 SeitenTesis de Berkis Presentacion Final EditadaDaniel ReyesNoch keine Bewertungen

- Causas de Cambios en El Capital Neto de TrabajoDokument4 SeitenCausas de Cambios en El Capital Neto de TrabajoparasitonervNoch keine Bewertungen

- Organizador Gráfic, Estructura de La Ley de ISRDokument7 SeitenOrganizador Gráfic, Estructura de La Ley de ISRKaren TaylorNoch keine Bewertungen

- CCPEL - EstatutosDokument33 SeitenCCPEL - Estatutosjose martinezNoch keine Bewertungen

- Cuestionarios Tema 1, 2 y 3Dokument6 SeitenCuestionarios Tema 1, 2 y 3Wander GustavoNoch keine Bewertungen

- Concursos y Quiebras Apuntes Todos PDFDokument22 SeitenConcursos y Quiebras Apuntes Todos PDFSilvinaArceNoch keine Bewertungen

- Estructura Del Dictamen Con Opinión Negativa NIA 705 PDFDokument2 SeitenEstructura Del Dictamen Con Opinión Negativa NIA 705 PDFEstrella De LotoNoch keine Bewertungen

- La Recepcion de Mercancias en El Inventario de Una Compañía Distribuidora de Repuesto de VehiculosDokument4 SeitenLa Recepcion de Mercancias en El Inventario de Una Compañía Distribuidora de Repuesto de VehiculosEmiliomanuel Leyba100% (1)

- Informe Der BancarioDokument8 SeitenInforme Der BancarioSantiago Hermogenes Flores CarlosNoch keine Bewertungen

- Ieb Faq 120123 1422Dokument3 SeitenIeb Faq 120123 1422Martin KalaizichNoch keine Bewertungen

- Banco de Preguntas - FinanzasDokument70 SeitenBanco de Preguntas - FinanzasAnthony E. Rojas AmayaNoch keine Bewertungen

- (+/-) Valores Que No Representan Entrada / Salida de EfectivoDokument1 Seite(+/-) Valores Que No Representan Entrada / Salida de Efectivojohan velasquezNoch keine Bewertungen

- TAREA RESTAURANTES FINANZAS 4.xlsxpractica 1Dokument7 SeitenTAREA RESTAURANTES FINANZAS 4.xlsxpractica 1Jose H Falconi Cortes100% (1)

- Tecnicas de Valuación - Primer ParcialDokument13 SeitenTecnicas de Valuación - Primer ParcialArielGonzalezNoch keine Bewertungen

- Clase 03 Flujo de Efectivo La Clave Del Exito Es El Estudio, S.A.Dokument2 SeitenClase 03 Flujo de Efectivo La Clave Del Exito Es El Estudio, S.A.stefanie mariana mejia moratayaNoch keine Bewertungen

- HispaTrading PDFDokument68 SeitenHispaTrading PDFDIEGO FERNANDO VELANDIA FONSECANoch keine Bewertungen

- Semana 03 LAS CUENTAS DEL ESTADO SITUACION FINANCIERADokument63 SeitenSemana 03 LAS CUENTAS DEL ESTADO SITUACION FINANCIERAARANZA ALIAGA CARHUAMACANoch keine Bewertungen

- EflujosECaso Maple EstudianteDokument13 SeitenEflujosECaso Maple EstudianteLulu RamosNoch keine Bewertungen

- Títulos de DeudaDokument14 SeitenTítulos de DeudaIván Anto BarPerNoch keine Bewertungen

- Cuestionario de Finanzas de Reto 1Dokument5 SeitenCuestionario de Finanzas de Reto 1Mk LucyNoch keine Bewertungen

- Caso 3 y 4Dokument8 SeitenCaso 3 y 4ISSAC LOKA VELASQUEZ100% (2)

- Estados Financieros - PanamericanaDokument48 SeitenEstados Financieros - PanamericananunilloNoch keine Bewertungen

- Modulo Contabilidad ActivosDokument152 SeitenModulo Contabilidad ActivosGladys Edilma Sanchez CarrilloNoch keine Bewertungen

- Empresa AlseaDokument10 SeitenEmpresa AlseaTracto Servicios y RemolquesNoch keine Bewertungen

- Diferencia Entre Bono y AcciónDokument2 SeitenDiferencia Entre Bono y AcciónEduardo Kirei Vergara MurilloNoch keine Bewertungen

- Instructivo de Catalogo de CuentasDokument10 SeitenInstructivo de Catalogo de CuentasAna Irma Abad FamiliaNoch keine Bewertungen

- Informe Alicorp 2014 - UCADokument18 SeitenInforme Alicorp 2014 - UCA876887Noch keine Bewertungen

- Responsabilidad AdministradoresDokument12 SeitenResponsabilidad AdministradoresEvaluna RodriguezNoch keine Bewertungen

- Problemas Capítulo 12Dokument2 SeitenProblemas Capítulo 12John Fox33% (12)

- Guajardo ContabilidadF 5e Formatos y Guia c06Dokument103 SeitenGuajardo ContabilidadF 5e Formatos y Guia c06Manuel Duardo0% (1)

- MAPA MENTAL 3 de MarzoDokument2 SeitenMAPA MENTAL 3 de MarzoJheymel RomeroNoch keine Bewertungen

- Fusiones y Adquisiciones-Mapa MentalDokument1 SeiteFusiones y Adquisiciones-Mapa MentalOnly Jazmy50% (2)

- Impuesto A La RentaDokument22 SeitenImpuesto A La RentaRosarioAlmeydaTasaycoNoch keine Bewertungen

- 1.estados Financieros Consolidados Trabajo Grupal PresentarDokument34 Seiten1.estados Financieros Consolidados Trabajo Grupal PresentarAndy Paul Arevalo SantanaNoch keine Bewertungen

- Trabajo Final Finanzas CorporativasDokument14 SeitenTrabajo Final Finanzas CorporativasNelly Johana RodriguezNoch keine Bewertungen

- Capital Contable InfoDokument7 SeitenCapital Contable InfoMarelyns CedeñoNoch keine Bewertungen

- Acerias Paz Del RioDokument4 SeitenAcerias Paz Del RioPahula LetradoNoch keine Bewertungen

- ECOPETROLDokument5 SeitenECOPETROLSugeidys OrozcoNoch keine Bewertungen

- Actividad 8Dokument5 SeitenActividad 8Fabian MELCHOR ARISMENDINoch keine Bewertungen